对二甲苯:商品市场整体走弱,月差回落,PTA:趋势偏弱,月差关注正套,MEG:单边趋势仍偏弱,月差反套

AI智能总结

AI智能总结

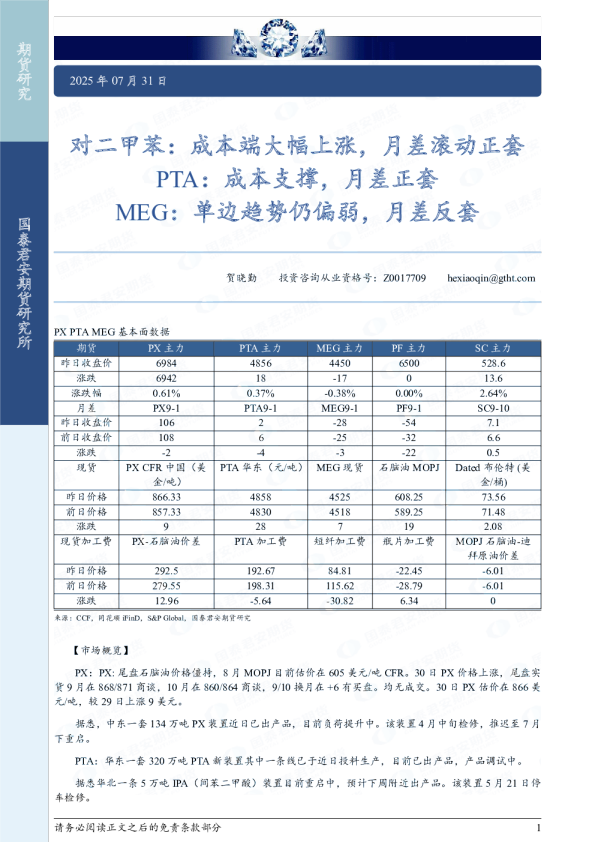

对二甲苯:商品市场整体走弱,月差回落PTA:趋势偏弱,月差关注正套MEG:单边趋势仍偏弱,月差反套 贺晓勤投资咨询从业资格号:Z0017709hexiaoqin@gtht.com 【市场概览】 PX:由于人们对中美贸易谈判缺乏进展的担忧日益加剧,现货市场承压。 “中美最近的讨论没有达成协议,这打压了市场情绪,”一位地区经纪人表示。 该地区的一位生产商回应了看跌前景,并补充说:“7月31日所有大宗商品和股市都下跌了。 据业内消息人士称,与会者指出,预计8月和9月供应紧张将有所缓解,这可能会限制短期内价格的进一步上涨,这进一步抑制了市场情绪。 与此同时,随着石脑油价格走强,PX-石脑油价差逐日继续走弱。Platts在7月31日评估价差为248.33美元/吨,较前一收盘价下降9.75美元/吨。 市场消息人士称,截至7月31日,中国PX开工率估计约为80.5%,与前一周基本持平。 尾盘石脑油价格僵持,8月MOPJ目前估价在608美元/吨CFR。7月31日PX价格下跌。一单10月亚洲现货在853成交。尾盘实货9月在850/880商谈,10月在846/875商谈,9/10换月在+5有买盘。7月31日PX估价在858美元/吨,较7月30日下跌8美元。 PTA:华东一套150万吨PTA装置因故临时性停车,预计影响3天附近。(台化) 中国大陆装置变动:本周台化150万吨因故停车,逸盛新材料,逸盛大化,仪化PTA装置近期降负,至周四PTA负荷在75.3%。另根据PTA装置日产/(国内PTA产能/365)计算,目前PTA开工率在81.2%附近。备注:虹港石化3期250万吨装置7月计入产能基数。2025年7月1日起,中国大陆地区PTA产能基数调整至8851.5万吨。PTA开工负荷同步调整。 MEG:内蒙古一套30万吨/年的合成气制乙二醇装置近日因故临时停车,预计一周内恢复生产。(通辽) 新疆一套40万吨/年的合成气制乙二醇装置已点火重启,预计下周出料,该装置于3月下旬起停车至今。(广汇) 截至7月31日,中国大陆地区乙二醇整体开工负荷在69%(环比上期上升0.65%),其中草酸催化加氢法(合成气)制乙二醇开工负荷在75%(环比上期上升0.64%)。2025年6月1日起,中国大陆地区乙二醇产能基数调整至2917.5万吨,合成气制乙二醇总产能为1096万吨。 聚酯:本周两套装置检修,此外周末短停装置开启,此外其他装置负荷微调,整体来看聚酯负荷区间波动。截至本周四,初步核算国内大陆地区聚酯负荷在88.2%附近。 安徽一套30万吨聚酯新装置投产,配套生产涤纶长丝。 本周涤纶工业丝大厂开工负荷明显下降,主要是因为古纤道有一套装置停车检修,另外索力得装置故障短停,因此,至本周四,国内涤纶工业丝总体理论开工负荷降至67%左右。(2025年1月起,涤纶工业丝产能基数调为328万吨) 江浙涤丝7月31日产销整体偏弱,至下午3点附近平均产销估算在4成偏下。江浙几家工厂产销分别在45%、70%、65%、0%、30%、30%、0%、30%、35%、30%、35%、45%、20%、10%、40%、30%、60%、0%、0%。 7月31日直纺涤短销售一般,截止下午3:00附近,平均产销53%,部分工厂产销:100%、40%、30%、30%、100%、40%、60%、30%、80%、50%。 【趋势强度】 对二甲苯趋势强度:-1 PTA趋势强度:-1 MEG趋势强度:-1 注:趋势强度取值范围为【-2,2】区间整数。强弱程度分类如下:弱、偏弱、中性、偏强、强,-2表示最看空,2表示最看多。 【观点及建议】 PX:商品市场整体走弱,PX多头减仓。多PX空PTA01合约,PXN逢高空。 日本出光21万吨重启,40万吨装置停车,供应边际减少。PTA方面逸盛新材料720万吨装置降负荷10%,三房巷新装置投产,仍是去库格局。成本端明显走强,PXN逢高空。 PTA:基差反套月差关注逢低正套。在杆子封面台化兴业PTA计划外短停、三房巷新装置逐步落地,供应压力继续增加,关注01合约多PX空PTA。基差维持弱势-15/吨,基差仍维持反套操作。月差已经来到-50附近,考虑到随着逸盛石化多套装置检修,8月份累库力度减弱,关注9-1月差正套。 近两周PTA装置开工率维持79.7%,未来8月份关注嘉兴石化220万吨检修、东营威联化学250万吨 装置预计重启、逸盛海南200预计停车改造3个月、大连225万吨预计检修,三房巷海伦石化300万吨新装置带来供应增量。聚酯方面,随着终端及贸易商大量投机性备库,聚酯产品库存快速去化,进一步大规模减产的可能性在下降,昨日产销局部放量,聚酯开工或短期见底。估值方面,盘面01合约加工费跌至340元/吨,趋势仍向下。 MEG:基差正套,月差反套。市场关注非主流仓单带来的供应压力。港口库存持续下跌,8月下基差开始出现一定的买盘,但考虑到09合约上的交割压力,月差始终偏弱。在此因素影响之下,乙二醇趋势偏弱。另外乙二醇与塑料、苯乙烯价差也上升至年内高位,关注空乙二醇多L套利。 进口方面,6月进口62万吨,7月预计63万吨,8月预计60万吨以下,9月份随着沙特装置开工回升进口量将再次回升。国产煤制乙二醇装置开工提升至74%;国产乙二醇总负荷66%(-1.37%),8月份关注广汇40、浙石化80、卫星石化90重启进度,在乙烯装置没有计划外负荷变动之前,供应略显宽松。乙二醇煤制装置利润再次回升至600元/吨。当前油制乙二醇、MTO及外采乙烯制乙二醇利润明显修复。环氧乙烷相对乙二醇估值开始跌至低位,可转产装置生产乙二醇的积极性明显提升,未来将看到部分环氧乙烷装置转产乙二醇。