农产品日报:郑棉持续震荡,糖价依旧承压

AI智能总结

AI智能总结

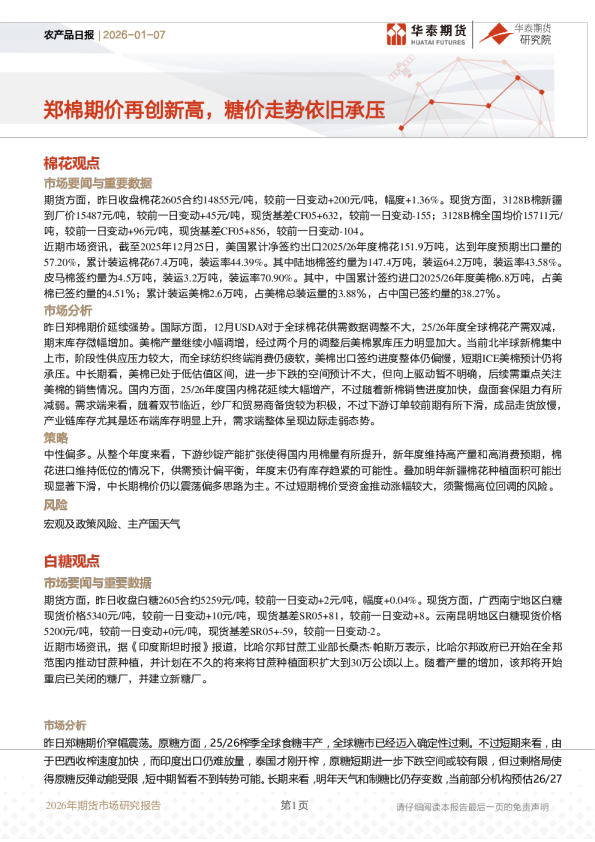

棉花观点 市场要闻与重要数据 期货方面,昨日收盘棉花2601合约13780元/吨,较前一日变动+40元/吨,幅度+0.29%。现货方面,3128B棉新疆到厂价14830元/吨,较前一日变动-13元/吨,现货基差CF01+1050,较前一日变动-53;3128B棉全国均价15004元/吨,较前一日变动+5元/吨,现货基差CF01+1224,较前一日变动-35。 近期市场资讯,据美国农业部(USDA)最新发布的12月份全球棉花供需预测报告,2025/26年度全球棉花产量环比调减;消费环比调减;叠加期初库存增加,本年度期末库存环比微增。从本年度主产棉国调整情况来看,总体调整以美国为主,其他国家产消数据环比基本持平。2024/25年度供需预测中,全球棉花总产预期环比基本持平,消费预期小幅调减,出口预期小幅减幅,上年度期末库存小幅增加。 市场分析 昨日郑棉期价偏强震荡。国际方面,当前北半球新棉集中上市,阶段性供应压力较大,而全球纺织终端消费仍疲软,短期ICE美棉仍将承压。中长期看,美棉已处于低估值区间,进一步下跌的空间预计不大,但向上驱动暂不明确。后续需重点关注美棉的销售情况。国内方面,25/26年度国内棉花预计延续增产,随着疆棉采收接近尾声,棉花产量预期再度回升。由于四季度仍处于新棉集中上市期,商业库存呈季节性回升,短期供应充裕,郑棉向上仍将受到套保盘的压制。需求端来看,进入纺织行业淡季后下游需求呈现偏弱态势,但纺纱利润整体有所改善,成品库存压力尚可,并未形成明显的负反馈,使得棉价下方空间同样受限。 策略 中性。短期郑棉预计延续区间震荡。中长期看,下游产能扩张使得国内用棉量有所提升,在进口量预期维持低位的情况下,新年度供需预计不会太宽松,季节性压力之后棉价偏乐观对待。重点关注明年棉花目标价格政策变化。 风险 宏观及政策风险、主产国天气 白糖观点 市场要闻与重要数据 期货方面,昨日收盘白糖2601合约5328元/吨,较前一日变动-15元/吨,幅度-0.28%。现货方面,广西南宁地区白糖现货价格5370元/吨,较前一日变动-40元/吨,现货基差SR01+42,较前一日变动-25。云南昆明地区白糖现货价格5340元/吨,较前一日变动-5元/吨,现货基差SR01+12,较前一日变动+10。近期市场资讯,泛糖科技12月10日讯,据不完全统计,今日广西新增6家糖厂开机生产。截至当前,广西2025/26榨季已有64家糖厂开榨,同比减少7家;日榨蔗能力约53.7万吨,同比减少3.9万吨。 市场分析 昨日郑糖期价偏弱整理。原糖方面,全球丰产格局持续压制盘面,但当前利空因素已经基本在盘面有所反映,短期原糖进一步下跌空间或较有限。不过暂时也看不到反转的迹象,短中期国际糖价预计都难有较大的起色。长期还得看明年天气以及各主产国政策变化。郑糖方面,国内食糖预计延续第三年增产,当前广西糖厂已经陆续开榨,供应呈季节性增长。进口端来看,巴西配额外进口利润持续处于高位,7-10月进口放量,供应压力不减。今年糖 浆管控政策逐渐趋严,但10月国内2106项下进口减量仍低于预期,关注后期进口数量变化。 策略 中性。基本面驱动仍然向下,不过目前估值偏低,榨季初期糖厂存在挺价意愿,郑糖短期继续下跌空间受限,但需关注资金面对于盘面的扰动,不排除新低出现的可能性。 风险宏观、天气及政策影响 纸浆观点 市场要闻与重要数据 期货方面,昨日收盘纸浆2605合约5436元/吨,较前一日变动+50元/吨,幅度+0.93%。现货方面,山东地区智利银星针叶浆现货价格5500元/吨,较前一日变动+0元/吨,现货基差SP05+64,较前一日变动-50。山东地区俄针(乌针和布针)现货价格5005元/吨,较前一日变动+0元/吨,现货基差SP05-431,较前一日变动-50。 近期市场资讯,昨日进口木浆现货市场基本企稳整理,个别涨跌互现。上海期货交易所主力合约价格偏弱调整,进口针叶浆现货市场贸易商多数疲于调整报价,仅个别根据出货节奏下调价格,下游采浆意愿不强,市场交投偏淡,山东、江浙沪市场个别牌号价格下跌20-200元/吨;浆企挺价出货的意愿延续,进口阔叶浆现货可流通货源仍显偏紧,贸易商亦较惜售,但下游接受高价的积极性一般,山东市场个别牌号价格上探20元/吨;进口本色浆以及进口化机浆市场交投不旺,价格盘整为主。 市场分析 昨日纸浆期价震荡收涨。供应方面,近日关于海外浆厂停机检修的消息不断。Domtar于12月2日正式宣布永久关闭位于加拿大不列颠哥伦比亚省(BC)的Crofton纸厂。Crofton纸厂年产38万吨狮牌漂白针叶浆;芬林集团12月2日也宣布Rauma浆厂65万吨针叶浆产能将于12月15日开始临时停产,预计明年1月7日逐步恢复生产,此外其旗下芬林芬宝公司正为Joutseno纸浆厂在2026年期间的重大生产削减做准备。需求方面,最新公布的10月欧洲港口木浆库存环比明显下降,需求出现一定好转。国内方面,尽管今年仍有大量成品纸产能投产,但终端有效需求始终不足,纸张仍处于过剩状态,纸厂开工率不高,成品纸总体产量未有明显增加,而且纸端产能过剩使得行业利润持续收缩。下游纸厂原料采购心态谨慎,采购意愿普遍较低,使得国内港口库存仍处于历史高位。 策略 中性。由于前期利空因素被市场逐步消化,受到空头回补及海外供应扰动的影响,近期纸浆期价强势上涨,不过由于供需面尚未出现实质性改善,或将限制浆价继续上行空间。此外需要关注剩余布针仓单问题对于盘面的扰动。 风险 宏观风险、外盘报价超预期变动、汇率风险 图表 图1:郑棉主力合约收盘价........................................................................................................................................................4图2:ICE美棉主力合约收盘价.................................................................................................................................................4图3:郑棉主力合约基差............................................................................................................................................................4图4:棉花01-05价差...................................................................................................................................................................4图5:棉花05-09价差...................................................................................................................................................................4图6:棉花09-01价差...................................................................................................................................................................4图7:棉花仓单数量合计............................................................................................................................................................5图8:棉花有效预报合计............................................................................................................................................................5图9:白糖主力合约收盘价........................................................................................................................................................5图10:ICE原糖主力合约收盘价...............................................................................................................................................5图11:白糖主力合约基差..........................................................................................................................................................5图12:白糖01-05价差.................................................................................................................................................................5图13:白糖05-09价差.................................................................................................................................................................6图14:白糖09-01价差.................................................................................................................................................................6图15:白糖仓单数量合计..........................................................................................................................................................6图16:白糖有效预报合计.....................................................................................................................