2026年度策略会交流反馈报告:经营务实调整,龙头收获份额

AI智能总结

AI智能总结

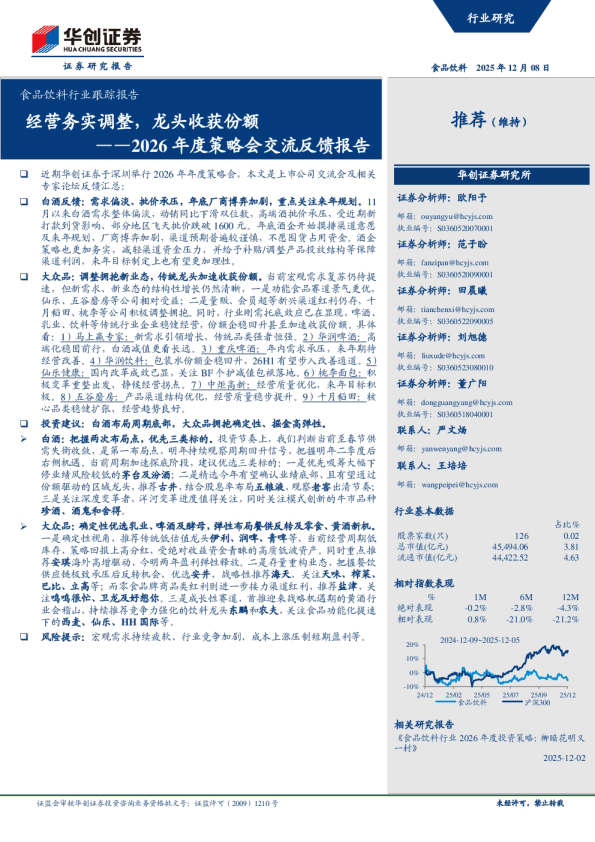

食品饮料2025年12月08日 食品饮料行业跟踪报告 推荐 (维持) 经营务实调整,龙头收获份额——2026年度策略会交流反馈报告 近期华创证券于深圳举行2026年年度策略会,本文是上市公司交流会及相关专家论坛反馈汇总: 华创证券研究所 证券分析师:欧阳予邮箱:ouyangyu@hcyjs.com执业编号:S0360520070001 白酒反馈:需求偏淡、批价承压,年底厂商博弈加剧,重点关注来年规划。11月以来白酒需求整体偏淡,动销同比下滑双位数,高端酒批价承压,受近期新打款到货影响、部分地区飞天批价跌破1600元。年底酒企开始摸排渠道意愿及来年规划,厂商博弈加剧,渠道预期普遍较谨慎,不愿囤货占用资金。酒企策略也更加务实,减轻渠道资金压力,并给予补贴/调整产品投放结构等保障渠道利润,来年目标制定上也有望更加理性。 证券分析师:范子盼邮箱:fanzipan@hcyjs.com执业编号:S0360520090001 大众品:调整拥抱新业态,传统龙头加速收获份额。当前宏观需求复苏仍待提速,但新需求、新业态的结构性增长仍然清晰,一是功能食品赛道景气更优,仙乐、五谷磨房等公司相对受益;二是量贩、会员超等新兴渠道红利仍存,十月稻田、桃李等公司积极调整拥抱。同时,行业刚需托底效应已在显现,啤酒、乳业、饮料等传统行业企业稳健经营,份额企稳回升甚至加速收获份额。具体看:1)马上赢专家:新需求引领增长,传统品类强者恒强。2)华润啤酒:高端化稳固前行,白酒减值更看长远。3)重庆啤酒:年内需求承压,来年期待经营改善。4)华润饮料:包装水份额企稳回升,26H1有望步入改善通道。5)仙乐健康:国内改革成效已显,关注BF个护减值包袱落地。6)桃李面包:积极变革重整出发,静候经营拐点。7)中炬高新:经营质量优化,来年目标积极。8)五谷磨房:产品渠道结构优化,经营质量稳步提升。9)十月稻田:核心品类稳健扩张,经营趋势良好。 证券分析师:田晨曦邮箱:tianchenxi@hcyjs.com执业编号:S0360522090005 证券分析师:刘旭德邮箱:liuxude@hcyjs.com执业编号:S0360523080010 证券分析师:董广阳邮箱:dongguangyang@hcyjs.com执业编号:S0360518040001 投资建议:白酒布局周期底部,大众品拥抱确定性、掘金高弹性。 联系人:严文炀邮箱:yanwenyang@hcyjs.com 白酒:把握两次布局点,优先三类标的。投资节奏上,我们判断当前至春节供需失衡收敛,是第一布局点,明年持续观察周期回升信号,把握明年二季度后右侧机遇。当前周期加速探底阶段,建议优选三类标的:一是优先吸筹大幅下修业绩风险较低的茅台及汾酒;二是精选今年有望确认业绩底部、且有望通过份额驱动的区域龙头,推荐古井,结合股息率布局五粮液,观察老窖出清节奏;三是关注深度变革者,洋河变革进度值得关注,同时关注模式创新的牛市品种珍酒、酒鬼和舍得。 联系人:王培培邮箱:wangpeipei@hcyjs.com 行业基本数据 大众品:确定性优选乳业、啤酒及酵母,弹性布局餐供反转及零食、黄酒新机。一是确定性视角,推荐传统低估值龙头伊利、润啤、青啤等,当前经营周期低库存,策略回报上高分红,受绝对收益资金青睐的高质低波资产。同时重点推荐安琪海外高增驱动,今明两年盈利弹性释放。二是存量重构业态,把握餐饮供应链极致承压后反转机会,优选安井,战略性推荐海天,关注天味、榨菜、巴比、立高等;而零食品牌商品类红利则进一步接力渠道红利,推荐盐津,关注鸣鸣很忙、卫龙及好想你。三是成长性赛道,首推迎来战略机遇期的黄酒行业会稽山,持续推荐竞争力强化的饮料龙头东鹏和农夫,关注食品功能化提速下的西麦、仙乐、HH国际等。 占比%股票家数(只)1260.02总市值(亿元)45,494.063.81流通市值(亿元)44,422.524.63 %1M6M12M绝对表现-0.2%-2.8%-4.3%相对表现0.8%-21.0%-21.2% 风险提示:宏观需求持续疲软、行业竞争加剧、成本上涨压制短期盈利等。 相关研究报告 《食品饮料行业2026年度投资策略:柳暗花明又一村》2025-12-02 目录 一、策略会反馈:经营务实调整,龙头收获份额.........................................................3 (一)白酒:需求延续偏淡,酒企更加务实.................................................................3(二)大众品:企业调整求变,龙头收获份额.............................................................3 二、投资建议:白酒布局周期底部,大众品拥抱确定性、掘金高弹性.....................5 三、风险提示.....................................................................................................................6 近期华创证券举行2026年年度策略会,以下是上市公司及行业专家交流分享汇总反馈。 一、策略会反馈:经营务实调整,龙头收获份额 (一)白酒:需求延续偏淡,酒企更加务实 白酒整体观感:需求偏淡、批价承压,年底厂商博弈加剧,重点关注来年规划。11月以来白酒需求整体偏淡,动销同比下滑双位数,高端酒批价承压,受近期新打款到货影响、部分地区飞天批价跌破1600元。年底酒企开始摸排渠道意愿及来年规划,厂商博弈加剧,渠道预期普遍较谨慎,不愿囤货占用资金。酒企策略也更加务实,减轻渠道资金压力,并给予补贴/调整产品投放结构等保障渠道利润,来年目标制定上也有望更加理性。具体公司及区域反馈如下: 酒鬼酒:渠道创新贡献重要增量,渠道库存逐步降低,明年重点深挖省内市场。公司持续优化SKU,战略聚焦“2+2+2”系列,其中酒鬼系列动销表现尚可,内参系列持续去化库存,湘泉系列实现正增长。渠道策略上公司重点拉动终端动销,Q4动销表现环比改善,且实际动销情况好于报表、渠道库存持续去化。明年公司会重点提升省内市占率,做好渠道下沉与薄弱地区的突破。此外公司今年与胖东来的合作表现较好,自由爱销售符合预期,明年有望加强更多产品的合作。 广东白酒专家:需求预期谨慎,高端酒价量均有承压。广东受外部政策冲击相对较小,但需求也偏淡,Q4白酒动销预计同比下滑20%+,渠道对春节预期较为谨慎,开门红高比例回款备货意愿较低。高端酒量价均承压,其中茅台回款确定性仍强,近期受追加回款和新到货影响,飞天批价下探至1500-1600元,渠道利润空间趋薄;茅台1935批价600元+,动销及开瓶率表现较好、抢占其余酱酒匹配的份额。预计普五短期批价会稳在该水位,动销有下滑但好于行业。 华致酒行:名酒随行就市,资产减值拖累利润表现。经营方面,公司今年新增门店约400家,以华致名酒库为主,9月以区域运营商模式开启华致优选全国招商,湖南、江苏市场反馈良好。盈利方面,伴随行业步入深度调整期,叠加消费场景受损影响,名酒批价跌幅较大,公司随行就市对资产集体减值,全年利润或有所承压。展望来看,公司持续采取措施以应对市场变化,一是持续清理库存释放压力,回补现金流;二是持续开拓新增门店,提升华致优选门店密度;三是以中高端白酒为核心布局即时零售,重点在于将客户引流线下做转化留存,同时新增300元价格带酱酒产品线,并推出精酿啤酒、果味威士忌、华致优选系列等产品。 (二)大众品:企业调整求变,龙头收获份额 大众品:调整拥抱新业态,传统龙头加速收获份额。当前宏观需求复苏仍待提速,但新需求、新业态的结构性增长仍然清晰,一是功能食品赛道景气更优,仙乐、五谷磨房等公司相对受益;二是量贩、会员超等新兴渠道红利仍存,十月稻田、桃李等公司积极调整拥抱。同时,行业刚需托底效应已在显现,啤酒、乳业、饮料等传统行业企业稳健经营,份额企稳回升甚至加速收获份额。具体公司反馈如下: 马上赢专家:新需求引领增长,传统品类强者恒强。需求偏弱背景下,食饮品类表现亦不乏亮点。一是消费健康化、功能化趋势延续,代表品类如运动饮料、即饮茶、魔芋零食增势良好,东鹏补水啦和大咖、农夫山泉东方树叶和冰茶、盐津大魔王麻 酱素毛肚单品快速放量,份额持续攀升。二是与消费习惯变迁相关的品类增长景气,如过去几年空气炸锅快速渗透,带动速冻肠、披萨等相关品类强势崛起,加码布局的安井、思念充分受益于此。三是传统品类中强者恒强,如调味品行业中海天、颐海、天味均在各自优势类目中实现份额提升。 华润啤酒:高端化稳固前行,白酒减值更看长远。全年销量维持正增长势头,下半年受场景限制影响,增速环比上半年略有收窄,其中喜力持续抢占市场份额,全年增长约20%,广东、浙江实现双位数增长,江苏、安徽和上海亦有不错表现,明年预计将延续增长态势。盈利端,25H2成本红利延续,并且公司持续推进三精主义优化销售、管理费率,驱动净利率水平提升。展望26年,经营端公司将适度推新,打造茶啤精酿、德式小麦等差异化产品,及开展代加工业务,成本端包材成本虽有波动,但对利润影响预计可控,费投节奏保持稳定,持续推进三精主义。白酒业务方面,公司聚焦纾压,通过调控供给保持价盘稳定,啤白协同更加务实,并基于长期视角适时考虑白酒业务减值。 重庆啤酒:年内需求承压,来年期待经营改善。25年需求表现整体偏弱,年中场景受损压制需求复苏,我们预计Q4销量有望在去库低基数下实现正增长。面对市场环境挑战,公司多措并举挖掘增量,一是积极布局即时零售、量贩、便利店、商超等非现饮渠道,二是坚定推动高端化驱动吨价提升,三是推出乌苏大红袍、龙井茶啤、多口味低醇啤酒等产品,其中乌苏大红袍已开始布局疆外市场。展望26年,公司将进一步强化非现饮渠道建设,并推进大城市计划以提高非强势市场渗透率,成本端公司通过套期保值应对铝材价格上涨,整体较25年水平预计保持平稳,费用端将围绕世界杯开展营销活动,但会更注重提升费效比。资本端延续高分红策略,持续注重股东回报。 华润饮料:包装水份额企稳回升,26H1有望步入改善通道。面对激烈行业竞争,25年以来公司主动推进渠道改革,层级“四变三”、布局专项经销商以强化终端掌控力,目前进度符合预期。同时,25Q3以来加大渠道建设及市场推广费投,虽短期内利润压力加大,但市占率企稳回升验证成效初显。中长期看,公司多措并举提升竞争力、经营有望稳中向好:一是持续聚焦销售制高点投放、拉升单点竞卖力,25年已投放冰柜10万台;二是饮料业务聚焦茶、运动饮料等核心品类,设置专项经销商、加大营销费投,收入贡献有望稳步提升;三是稳步推进自产率提升,中期目标提升至65%-70%,夯实盈利能力提升基础。 仙乐健康:国内改革成效已显,关注BF个护减值包袱落地。中国区转型成效显著,新消费类客户对中国收入贡献攀升至50%+、增长稳健,且大部分长青类客户调整企稳。美国BF工厂核心业务良品率和交付率均有提升,个护业务加紧推进剥离且预计于今年完成减值,预计26年BF核心业务实现经营性盈亏平衡。欧洲区稳健增长,集团赋能效率提升,当前净利率个位数,对标中国工厂15%仍有提升空间。另外,公司顺应趋势,消费者洞察驱动研发,挖掘身材管理、情绪管理等高潜细分功效,并补足饮品、粉剂等剂型短板。伴随各市场稳中向好,26年展望经营提速、盈利改善,紧盯BF个护减值包袱落地进展。 桃李面包:积极变革重整出发,静候经营拐点。在宏观消费偏弱、渠道变革、内部投产与需求错期的三重影响叠加下,公司经营压力偏大、收入业绩双双下滑。但公司自25年起已在积极推进企业变革,产品端依托研发中心推进新品开发、满足消费者多元化需求,如新品恰巴塔通过冷链渠道在线上销售、市场表现良好;销售端当前公司渠道结构