券商板块2025年三季报业绩综述:高增及分化是两大关注点

AI智能总结

AI智能总结

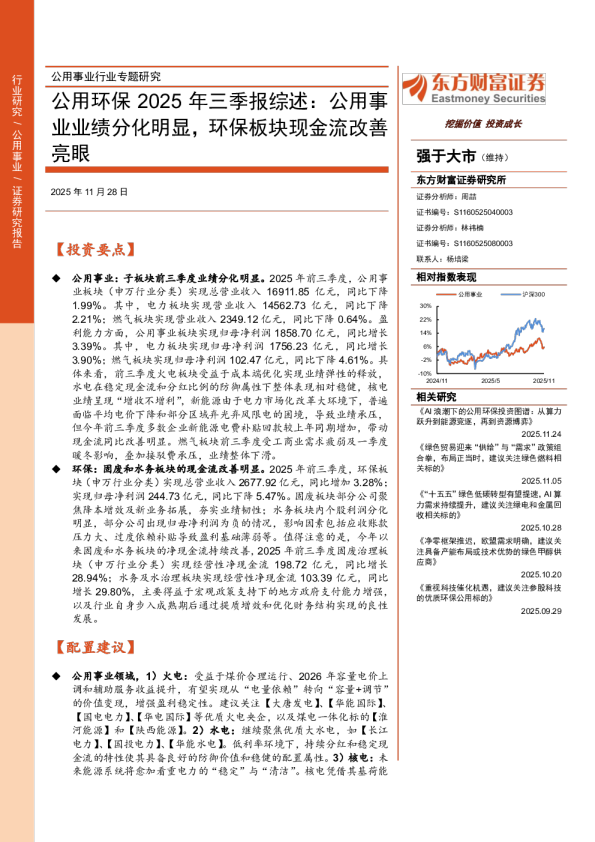

本报告导读: 投资银行业与经纪业《零售业务和国际业务将是行业新亮点》2025.11.02投资银行业与经纪业《明确业绩基准,产品转型进行时》2025.11.01投资银行业与经纪业《投融资再平衡的新阶段》2025.10.28投资银行业与经纪业《市场持续升温,利润同比高增》2025.10.15投资银行业与经纪业《权益基金持续净流入,指增产品更受青睐》2025.10.11 看好券商板块受益配置力量与业绩弹性共振,继续推荐。推荐综合化头部券商中金公司H、中信证券,建议关注部分自营弹性标的。 投资要点: 自营及经纪业务驱动业绩增长。1)拆分前三季度各项业务对调整后营收的增量贡献度,自营、经纪业务yoy+42%、75%,分别贡献43%、37%的净营收增长,其中自营改善主因股衍及权益业务修复、OCI债浮盈兑现平滑等因素。2)其余业务方面,投行业务随股权融资节奏回暖以及港股高增,同比实现23%的增长,资管业务则小幅提升,预计受益管理规模提升。 高增之下分化显著,自营转型是新命题。拆解不同梯队券商的业绩增长驱动力,大中型券商受益自营转型、增长更受益自营业务,而中小券商则主要来自经纪业务。按照净利润排序将上市券商划分为不同梯队,并拆解其调整后净营收的增量贡献差异。我们至少有两点结论:1)投行业务、资管业务转型的背景下,大中型券商更具优势,能够实现正营收贡献,而中小券商仍有所承压;2)自营转型成为行业重要命题后,不同券商的自营业务在商业模式、转型进程、投资交易能力等方面的差异,成为经营分化的核心差异点。 投资建议:券商板块受益配置力量与业绩弹性共振,继续推荐,个股推荐中金公司H、中信证券,建议关注部分自营弹性标的。今年以来,机构因固收资产收益率下行从而系统性增配权益资产,中长期资金入市带来的财富效应,将接续带动居民资金入场,叠加三季报业绩普遍高增,后续业绩有望逐步释放,我们继续看好配置力量(含居民资金入市)+业绩改善的双轮驱动的非银板块行情,继续推荐券商板块。 风险提示:权益市场波动,宏观复苏不及预期。 目录 1.业绩综述:2025Q1-3上市券商归母净利润同比+62.4%.............................32.驱动因素:经纪、自营业务助推业绩高增...................................................32.1.自营业务:受益投资收益率改善,收入同比高增................................42.2.经纪业务:交投活跃提振推动收入高增................................................42.3.投行业务:股权融资边际回暖,收入双位数提升................................52.4.资管业务:私募规模基本平稳,公募持续提升....................................62.5.信用业务:市场信心提升,融资余额增长............................................73.行业格局:高增之下分化显著,自营转型是新命题...................................84.投资建议:配置力量与业绩弹性共振,继续推荐券商板块.......................95.风险提示........................................................................................................10 1.业绩综述:2025Q1-3上市券商归母净利润同比+62.4% 2025年前三季度上市券商归母净利润同比+62.4%。1)2025年前三季度,42家上市券商合计实现归母净利润1690亿元,同比+62.4%。由经纪和自营业务带来的收入提升是业绩改善的主因,上市券商调整后营收(营业收入-其他业务成本)同比+44.1%至4165亿元,同时归母净利润率同比+4.6pct提升至41%。2)单季度看,上市券商2025Q3调整后营收环比+27.2%,归母净利润则环比+25.5%。 2.驱动因素:经纪、自营业务助推业绩高增 经纪、投资业务驱动公司业绩增长。1)从上市券商2025前三季度各项业务收入对调整后营收变动贡献度看,投资业务净收入同比+42.1%至1849亿元,对调整后营收变动的影响最大,占调整后营收变动的43.0%.其次为经纪业务,同比增长74.6%,占调整后营收变动的37.5%。2)各项业务均实现增长。 2.1.自营业务:受益投资收益率改善,收入同比高增 投资规模整体扩张,收益率显著修复。1)2025前三季度上市券商投资业务实现收入1849亿元,同比+42.1%,其中Q3单季收入749亿元,同比+37.7%,环比+22.3%;2)规模扩张叠加收益率修复助推投资业绩提升。期末券商投资资产规模7.1万亿元,同环比持续扩张,同比+15%,较Q2末+4%。年化投资收益率则较去年同期+0.8pct至3.7%,是投资收入高增的主要原因,预计重要原因一是股衍及权益业务在低基数以及Q3高活跃市场环境下迎来修复,二是部分券商固收FVOCI投资开展一定盈利平滑,三是权益OCI账户股息收入的增量贡献。 数据来源:Wind,国泰海通证券研究 2.2.经纪业务:交投活跃提振推动收入高增 交投活跃提振推动收入高增。2025年前三季度经纪业务净收入同比+74.6%至1117.8亿元,主要受益市场提振带来的股基成交额显著提升。1)证券经纪业务收入方面,2025年前三季度A股日均股基成交额同比提升110%至 1.93万亿元。2)交易席位租赁业务方面,自2024年7月1日起公募佣金费率调降,致使席位租赁净收入弹性下降;3)代销金融产品业务方面,前三季度基金新发规模同比提升5%,预计保有规模提升等因素推动上市券商代销金融产品业务收入提升。 数据来源:Wind,国泰海通证券研究 2.3.投行业务:股权融资边际回暖,收入双位数提升 股权融资边际回暖,收入双位数提升。受益市场提升下融资节奏逐步回暖,2025年前三季度A股IPO募资规模760亿元,同比提升67%,再融资募资规模7978亿元,同比提升562%,其中再融资显著提升主因多家大行定增。债券融资则小幅增长,前三季度合计提升19%至12.1万亿元。此背景下上市券商2025年前三季度投行业务收入251.5亿元,同比+23.5%。 数据来源:Wind,国泰海通证券研究 数据来源:Wind,国泰海通证券研究 2.4.资管业务:私募规模基本平稳,公募持续提升 资管业务累计同比增速转正。2025年前三季度券商资产管理规模基本平稳、同比小幅提升;受公募基金费率改革要求的管理费率调降影响,公募管理费率呈下降趋势。预计受益Q3市场活跃下净值增长,上市券商资管业务累计增速实现有负转正。 数据来源:Wind,国泰海通证券研究 数据来源:Wind,国泰海通证券研究 2.5.信用业务:市场信心提升,融资余额增长 市场信心大幅提升,融资余额增长。2025年前三季度上市券商利息净收入为339.1亿元,同比+54.5%。2024年9月以来,伴随增量政策持续推出,市场信心得到了极大的恢复。截至2025Q3末,融资余额为23784亿元,同比增长66%。2024年7月,证监会批准中证金融公司暂停转融券业务的申请,同时提高了融券保证金比例,进一步强化融券逆周期调节。截至2025年前三季度末,融券余额为158亿元。 数据来源:Wind,国泰海通证券研究 3.行业格局:高增之下分化显著,自营转型是新命题 业绩指标集中度边际略有下滑,但整体中枢抬升。前三季度上市券商净营收、归母净利润CR5分别为42.4%、47.2%,CR10分别为65.1%、70.7%,较2024年边际有所下滑,主因部分中小券商有更强的业绩弹性。但整体而言,近年来券商行业集中度中枢较此前有所提升,背后是行业生态迭代下,头部券商的专业化、综合化优势逐步显现。 数据来源:Wind,国泰海通证券研究 数据来源:Wind,国泰海通证券研究 拆解不同梯队券商的业绩增长驱动力,大中型券商受益自营转型、增长主要来自于自营业务,而中小券商则主要来自经纪业务。按照净利润排序将上市券商分为1-10、11-20、21-30、31名及之后的不同梯队,并拆解其调整后净营收的增量贡献差异。我们发现至少有两点结论:1)投行业务、资管业务转型的背景下,大中型券商更具优势,能够实现正营收贡献,而中小券商仍有所承压;2)自营转型成为行业重要命题后,不同券商的自营业务在商业模式、转型进程、投资交易能力等方面的差异,成为经营分化的核心差异点。 从财务结果来看,头部券商业绩分化显著。2025年前三季度头部券商净利润均呈现增长趋势。但增速表现呈现出较大差异。行业投资端改革逐见成效,自营和经纪业务是分水岭,尤其是自营业务。 4.投资建议:配置力量与业绩弹性共振,继续推荐券商板块 券商板块受益配置力量与业绩弹性共振,继续推荐,个股推荐中金公司H、华泰证券,建议关注部分自营弹性标的。今年以来,机构因固收资产收益率下行从而系统性增配权益资产,中长期资金入市带来的财富效应,将接续带动居民资金入场,叠加半年报业绩普遍高增,后续业绩有望逐步释放,我们继续看好配置力量(含居民资金入市)+业绩改善的双轮驱动的非银板块行情,继续推荐券商板块。 5.风险提示 权益市场波动,宏观复苏不及预期。 本公司具有中国证监会核准的证券投资咨询业务资格 分析师声明 作者具有中国证券业协会授予的证券投资咨询执业资格或相当的专业胜任能力,保证报告所采用的数据均来自合规渠道,分析逻辑基于作者的职业理解,本报告清晰准确地反映了作者的研究观点,力求独立、客观和公正,结论不受任何第三方的授意或影响,特此声明。 免责声明 本报告仅供国泰海通证券股份有限公司(以下简称“本公司”)的客户使用。本公司不会因接收人收到本报告而视其为本公司的当然客户。本报告仅在相关法律许可的情况下发放,并仅为提供信息而发放,概不构成任何广告。 本报告的信息来源于已公开的资料,本公司对该等信息的准确性、完整性或可靠性不作任何保证。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的证券或投资标的的价格、价值及投资收入可升可跌。过往表现不应作为日后的表现依据。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。本公司不保证本报告所含信息保持在最新状态。同时,本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。 本报告中所指的投资及服务可能不适合个别客户,不构成客户私人咨询建议。在任何情况下,本报告中的信息或所表述的意见均不构成对任何人的投资建议。在任何情况下,本公司、本公司员工或者关联机构不承诺投资者一定获利,不与投资者分享投资收益,也不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。投资者务必注意,其据此做出的任何投资决策与本公司、本公司员工或者关联机构无关。 本公司利用信息隔离墙控制内部一个或多个领域、部门或关联机构之间的信息流动。因此,投资者应注意,在法律许可的情况下,本公司及其所属关联机构可能会持有报告中提到的公司所发行的证券或期权并进行证券或期权交易,也可能为这些公司提供或者争取提供投资银行、财务顾问或者金融产品等相关服务。在法律许可的情况下,本公司的员工可能担任本报告所提到的公司的董事。 市场有风险,投资需谨慎。投资者不应将本报告作为作出投资决策的唯一参考因素,亦不应认为本报告可以取代自己的判断。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。 本报告版权仅为本公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制、发表或引用。如征得本公司同意进行引用、刊发的,需在允许的范围内使用