港股&海外周观察:利好落地后,还有什么?

AI智能总结

AI智能总结

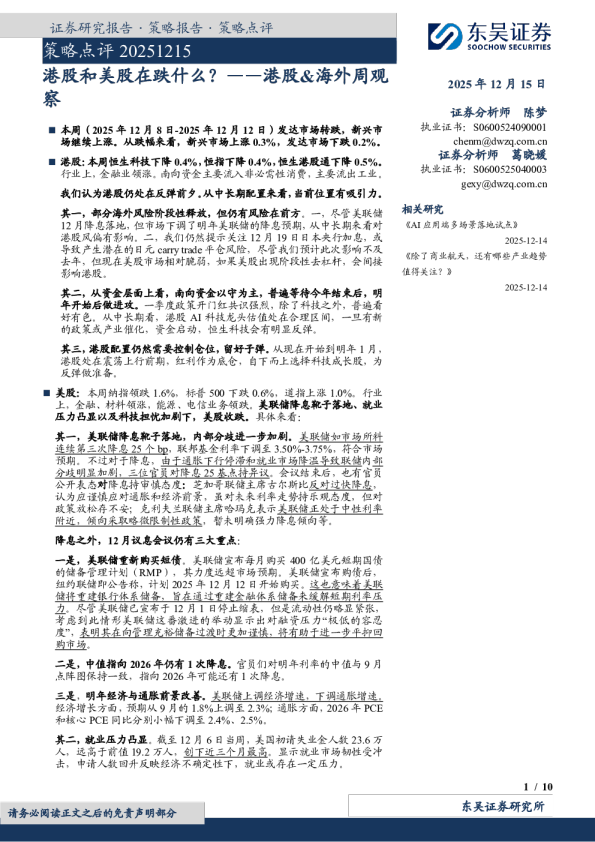

利好落地后,还有什么?——港股&海外周观察 2025年11月03日 证券分析师陈梦执业证书:S0600524090001chenm@dwzq.com.cn证券分析师葛晓媛 执业证书:S0600525040003gexy@dwzq.com.cn ◼港股:本周恒生科技下跌2.5%,恒指下跌1%,恒生港股通下跌0.9%。行业上,原材料业领涨。 我们认为港股仍在震荡上行趋势中。短期震荡为主,上行斜率或放缓。 相关研究 其一,利好消息落地,短期资金进攻意愿减弱。前期市场提前交易中美关税、十五五规划等告一段落,短期宏观方面暂无更多利好消息。 《风格切换,AI应用迎来补涨行情》2025-11-02 其二,港股科技受美国科技股业绩影响,短期上涨动能不足。我们认为中长期AI科技还是主线之一,当前位置具有吸引力。 《除了AI硬件,成长方向还能关注什么?》2025-11-02 其三,市场尚未到风格切换时,但建议关注部分红利股,按照以往情形11-12月红利股相对胜率较高。 其四,我们继续认为明年一季度基本面叙事会进一步好转。结合降息背景,中长期看好AI科技、创新药。 ◼美股:本周纳指领涨2.2%,道指上涨0.8%,标普500上涨0.7%。行业上,信息技术领涨;房地产、材料领跌。美联储降息+中美缓和+财报超预期下美股整体收涨。具体来看: 其一,“鹰派”降息+退出缩表。美联储10月议息会议如期降息25bp至3.75%-4.00%,同时宣布于12月1日停止缩表。市场对于10月会议解读偏鹰,主要是鲍威尔不止一次的强调“不预设12月降息”,这与已经充分定价降息的市场形成预期差。但考虑到政府关门持续,在数据持续缺位的背景下,我们认为这一表态符合美联储数据依赖的决策方式。在就业放缓叠加通胀温和的宏观背景下,我们认为12月降息仍是大概率。 其二,中美缓和。韩国中美元首会晤,达成协议靴子落地:对中国而言,美国首先关税方面,不再加征100%关税,对等关税延期,芬太尼关税从此前的20%下降至10%;其次美国出口管制部分冻结,暂停9月出台的出口管制950%股权穿透性规则;最后是暂缓对中国船舶加收港口服务费。对美国而言,中国暂缓10月出台的稀土审查,取消今年对美国大豆加征的10%关税。中美贸易博弈今年以部分达成协议基本“告一段落”,考虑特朗普提出明年可能访华,这意味着双方新一阶段的全面贸易博弈或就此展开。 其三,美股三季度财报超预期。标普500指数约70%已公布财报,整体盈利超预期达64%,超过历史平均49%的水平。此外,三季度混合盈利增长率为8%,高于市场预期6%。结构上看,科技板块波动较大。谷歌与亚马逊在三季度加速增长。虽然宏观层面的行业叙事依然强劲,但资本开支的再次超预期增长,也再度抬高了AI周期的赌注。 短期来看,宏观经济将成为美股重要新催化。美联储降息+退出QT缓解美元流动性紧张,中美达成部分协议缓解双方关系,美股三季报高峰已过,AI叙事依然强势,综合以上美股事件面、政策面及资金面靴子基本全部落地,因此我们认为后续美股的重要催化剂将来自宏观经济基本面。政府关门持续一个月,基本面数据持续缺位,市场当前尚未充分定价宏观因子。往后看,我们认为在特朗普解决完“外部”贸易等问题后,腾挪出空间处理“内部”焦头烂额的政府关门及司法问题等。随着政府秩序的恢复,经济数据归位将成为美股新动力:根据鲍威尔指出,经济活动一直在以“温和的速度扩张”,主要反应二季度GDP上修和居民消费整体稳健。同时,根据亚特兰大联储不断上修三季度经济增速来看,我们认为美国经济仍旧有韧性。 从技术层面来看,截至11月2日,标普500市场广度回落至56%,市场宽度在缩小。 中长期来看,美股回归由经济基本面和企业盈利韧性所主导的轨道上,主要趋势依然向上。一是,在宏观政策“三降”——降利率、降关税、降企业税,叠加放松监管的政策催化下,美国经济强劲增长。更重要的是,人工智能投资支出不断推动科技繁荣,美股背景依然有利。二是,关于泡沫,我们认为一方面,Mag7的PE中值为27倍,离金融泡沫顶峰时期(科网泡沫及漂亮50时期)的典型估值水平仍有距离;另一方面,当前美股的快速上涨,主要源于持续的利润增长,而非完全对未来过度投机。进一步看尤其是美国科技,盈利势头一直是近期股价的一个重要驱动因素,美股上涨较为健康。 ◼黄金:全球主要黄金ETF有1支增持,为日本实物金ETF(日本)(+$0.96亿美元);全球主要黄金ETF有7支减持,流出最多的是SPDR黄金信托(美国)(-$9.88亿美元),其次是国泰黄金ETF(中国)(-$3.40亿美元),第三是博时黄金ETF(中国)(-$1.61亿美元)。 散户边际小幅减持黄金,机构同样小幅减持。其中SPDR黄金信托的黄金持有量约36.66百万盎司(周环比-0.7%),SPDR Minishares黄金信托的黄金持有量约5.71百万盎司(周环比-0.7%)。 全球资金:全球股票ETF净流入加速、债券ETF净流入减速。全球股票ETF净流入$513.11亿美元,边际流入$167.47亿美元,全球债券ETF净流入$91.61亿美元,边际流出$72.19亿美元;分国别来看,美国股票ETF净流入最多(+$318.6亿美元)。发达市场中欧洲股票本周净流入最少($4.9亿美元),新兴市场中亚太地区(日本除外)股票ETF净流入最多(+$13.3亿美元)。 全球股票ETF行业类别中,净流入行业Top3:科技、医疗保健、公用事业;净流入行业Top3:材料、金融、可选消费。 ◼重点关注数据及事件: 基本面方面:1)11月3日,美国10月ISM制造业指数;2)11月4日,美国9月耐用品订单环比终值、美国9月JOLTS职位空缺;3)11月5日,美国10月ADP就业人数变动和ISM非制造业指数;4)11月6日,英国央行政策利率;5)11月7日美国10月非农。 事件方面:1)11月3日,香港金融科技周、香港金管局:国际金融领袖投资峰会;2)11月4日,2027年FOMC票委、旧金山联储主席戴利发表讲话;3)11月5日,特朗普可能亲自出席听证会,旁听美国高院关键的“关税裁决”;4)11月6日,特斯拉年度股东大会、英国央行公布利率决议;5)11月7日,2026年FOMC票委、克利夫兰联储主席哈玛克在纽约经济俱乐部发表讲话,2026年FOMC票委、费城联储主席保尔森发表讲话,2025年FOMC票委、圣路易联储主席穆萨莱姆就货币政策进行炉边谈话。 财报方面:1)11月4日,Palantir、优步(Uber)、辉瑞制药第三季报;2)11月5日,多邻国、Lumentum、超微电脑财报,超威半导体AMD、麦当劳财报;3)11月6日,Coherent财报、Figma、Applovin、叮咚买菜、华虹半导体财报。 ◼风险提示:美国经济快速陷入衰退,美联储政策超预期,全球地缘政治风险超预期,特朗普政策反复,历史经验不代表未来,数据统计及测算的误差风险。 数据来源:Wind,Bloomberg,华尔街见闻,金十数据,东吴证券研究所 数据来源:Bloomberg,东吴证券研究所 数据来源:Wind,Bloomberg,东吴证券研究所 数据来源:Bloomberg,东吴证券研究所 数据来源:Bloomberg,东吴证券研究所 数据来源:Bloomberg,东吴证券研究所 数据来源:Bloomberg,东吴证券研究所 数据来源:Bloomberg,东吴证券研究所 数据来源:Bloomberg,东吴证券研究所 数据来源:Bloomberg,东吴证券研究所 免责声明 东吴证券股份有限公司经中国证券监督管理委员会批准,已具备证券投资咨询业务资格。 本研究报告仅供东吴证券股份有限公司(以下简称“本公司”)的客户使用。本公司不会因接收人收到本报告而视其为客户。在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议,本公司及作者不对任何人因使用本报告中的内容所导致的任何后果负任何责任。任何形式的分享证券投资收益或者分担证券投资损失的书面或口头承诺均为无效。 在法律许可的情况下,东吴证券及其所属关联机构可能会持有报告中提到的公司所发行的证券并进行交易,还可能为这些公司提供投资银行服务或其他服务。 市场有风险,投资需谨慎。本报告是基于本公司分析师认为可靠且已公开的信息,本公司力求但不保证这些信息的准确性和完整性,也不保证文中观点或陈述不会发生任何变更,在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。 本报告的版权归本公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。经授权刊载、转发本报告或者摘要的,应当注明出处为东吴证券研究所,并注明本报告发布人和发布日期,提示使用本报告的风险,且不得对本报告进行有悖原意的引用、删节和修改。未经授权或未按要求刊载、转发本报告的,应当承担相应的法律责任。本公司将保留向其追究法律责任的权利。 东吴证券投资评级标准 投资评级基于分析师对报告发布日后6至12个月内行业或公司回报潜力相对基准表现的预期(A股市场基准为沪深300指数,香港市场基准为恒生指数,美国市场基准为标普500指数,新三板基准指数为三板成指(针对协议转让标的)或三板做市指数(针对做市转让标的),北交所基准指数为北证50指数),具体如下: 公司投资评级: 买入:预期未来6个月个股涨跌幅相对基准在15%以上;增持:预期未来6个月个股涨跌幅相对基准介于5%与15%之间;中性:预期未来6个月个股涨跌幅相对基准介于-5%与5%之间;减持:预期未来6个月个股涨跌幅相对基准介于-15%与-5%之间;卖出:预期未来6个月个股涨跌幅相对基准在-15%以下。 行业投资评级: 增持:预期未来6个月内,行业指数相对强于基准5%以上;中性:预期未来6个月内,行业指数相对基准-5%与5%;减持:预期未来6个月内,行业指数相对弱于基准5%以上。 我们在此提醒您,不同证券研究机构采用不同的评级术语及评级标准。我们采用的是相对评级体系,表示投资的相对比重建议。投资者买入或者卖出证券的决定应当充分考虑自身特定状况,如具体投资目的、财务状况以及特定需求等,并完整理解和使用本报告内容,不应视本报告为做出投资决策的唯一因素。 东吴证券研究所苏州工业园区星阳街5号邮政编码:215021传真:(0512)62938527公司网址:http://www.dwzq.com.cn