中国技术 - 台积电第 3 季度的影响 : 周期接近底部 ; 对智能手机 / 个人电脑供应链有积极影响

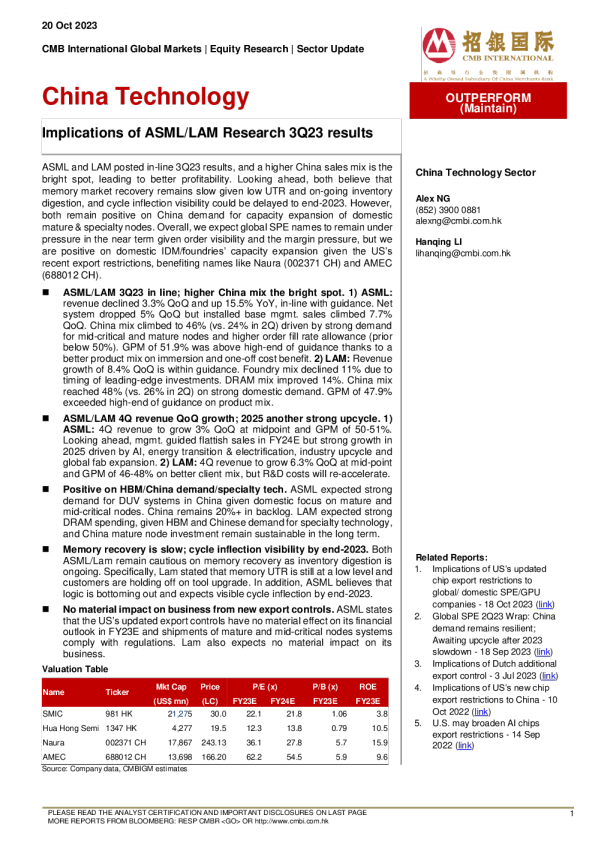

跑赢大盘(维护) 台积电第三季度的影响:周期接近底部;对智能手机/个人电脑供应链有利 台积电记录的第23季度业绩和第4季度收入指导表明,在智能手机和PC需求稳定以及库存补充的推动下,FY23E前景好于预期。汽车市场可能在下半年放缓,但在新能源汽车市场的推动下,它将在2024年反弹。展望未来,我们预计市场将对23年第三季度的业绩、需求稳定和库存补充做出积极反应。投资者将开始关注4Q23 / 2024E的PC /智能手机需求复苏,这对Lxshare(002475 CH),Q - tech(1478 HK)和Sy Optical(2382 HK)等智能手机曝光率较高的公司以及中芯国际(981 HK)和华虹(1347 HK)等中国代工厂。 中国技术部门 亚历克斯NG(852) 3900 0881 李汉青 3Q23结果一致;智能手机/ HPC /物联网季度环比恢复。台积电第三季度收入季度环比增长13.7%,符合3纳米和5纳米需求强劲增长的指引。按细分市场划分,智能手机/HPC /物联网季度环比增长强劲(+ 33% / 6% / 24%),而汽车和DCE收入环比下降24%/ 1%。第三季度GPM为54.3%,高于较高UTR和有利外汇的指引的高端,部分被3纳米抵消。 第四季度指导反映了FY23E销售好于预期。第四季度收入在中点以11.1%的季度增长为指导,意味着FY23E销售额同比下降6%,好于之前10%的同比下降指导。GPM为51.5 - 53.5%,OPM为39.5 - 41.5%,高于普遍预期0.2个百分点/ 0.4个百分点。 智能手机和个人电脑需求稳定;接近底部的半周期。管理。相信库存去库存将持续到4Q23E,但智能手机/ PC需求开始稳定。管理。指导认为,半行业非常接近周期底部。对于汽车,由于库存调整,需求可能会在2H放缓,并且由于新能源汽车市场,预计将在2024年反弹。管理。由于其领先的技术领导地位和广泛的客户群,2024年重申了健康的增长。此外,管理层。重申CoWoS产能目标,到2024年底翻一番。 N3 / N3E / N2进展顺利;美国新出口管制影响有限。技术节点:1)N3:FY23E的中单%混合,2024年的%高得多;2)N3E:第四季度的批量生产;3)N2:FY25E的批量生产步入正轨。海外扩张:1)亚利桑那晶圆厂:N4在1H25E量产;2)日本特种技术晶圆厂(12 / 16 / 22 / 28m):预计2024年末;3)南京晶圆厂:美国批准延期许可。管理。预计美国新出口管制的近期影响有限,目前仍在评估长期影响。 更喜欢对智能手机供应链有较高曝光率的公司。总体而言,我们预计市场将对3Q23业绩,需求稳定和库存补充做出积极反应。我们更喜欢在智能手机供应链中拥有更高曝光率的公司,例如Luxshare,Q - tech和Sunny Optical。 估价表 相关报告:1. ASML / LAM第3季 度 业 绩 的 影 响-2023年10月20日(链接)2.美国更新的芯片出口限制对全球/国内SPE / GPU公司的影响- 2023年10月18日(链接)3.全球铸造厂23年第2季度总结:库存修正延长;下半年需求复苏放缓-2023年8月16日(链接)4.荷兰额外出口管制的影响- 2023年7月3日(链接)5.美国新的芯片出口限制对中国的影响-2022年10月10日(链接) 中芯国际981香港21275 30.0 22.1 21.8 1.06 3.8华虹半1347香港4277 19.5 12.3 13.8 0.79 10.5台积电2330 TT 445537 556 17.8 14.7 4.09 24.8UMC 2303 TT 18815 48.7 10.8 10.5 1.81 16.6 来源:公司数据,CMBIGM估计 台积电(2330 TT,NR)第三季度业绩的主要收获: 1.3Q23结果 收入:5467.3亿TWD(172.8亿美元),同比- 10.8%/季度环比13.7%,与先前的指导(167 - 175亿美元)一致,高于普遍预期的1.7%,这得益于3nm的强劲增长和对5nm的更高需求,部分被客户正在进行的库存调整所抵消GPM:54.3%,同比- 6.1个百分点/季度环比+ 0.2个百分点,高于先前指引的高端(53.5%),反映出更高的UTR和有利的外汇变化,部分被N3增长带来的利润稀释所抵消OPM:41.7%,同比- 8.9个百分点/季度环比- 0.3个百分点净利润率:38.6%,同比- 7.2个百分点/环比+ 0.8个百分点,超过普遍预期(35.4%)3.2个百分点每股收益:TWD 8.14,同比- 24.8% /环比+ 16.1% 2.3Q23销售明细 按技术细分o 3nm:销售额的6%o5nm:销售额的37%,而1Q23为30%o7nm:占销售额的16%,而23年第1季度为23%o16nm及以上:占销售额的41%,而第1季度为47% 按平台细分o 智能手机:销售额的39%,季度环比增长33%o高性能计算(HPC):销售额的42%,季度环比增长6%o物联网(IoT):销售额的9%,季度环比增长24%o汽车:占销售额的5%,季度环比- 24%o数字消费电子产品(DCE):占销售额的2%,季度环比- 1% 3.4Q23指南 收入:188 - 196亿美元,中点环比增长11.1%,高于普遍预期(182亿美元)5.2%通用汽车:51.5 - 53.5%,中点高于共识(52.3%)0.2个百分点OPM:39.5 - 41.5%,中点高于共识(40.1%)0.4个百分点 4.2023 / 24展望 可实现53%及更高的长期利润率2023年资本支出收紧,预计320亿美元,70%用于先进技术,20%用于专业技术,10%用于先进包装和测试等;2023年折旧费用同比增长20%,1月份同比增长30%AI相关需求持续旺盛,不足以抵消周期性;4Q受3nm强劲放量支撑,部分被客户库存调整抵消第三季度库存持续减少;中国宏观和需求复苏缓慢;对库存控制保持谨慎,消化将持续到第四季度;智能手机和个人电脑市场需求稳定的早期迹象;鉴于目前的库存控制,半导体库存将在第四季度进一步减少到更健康的水平 来源:公司数据,CMBIGM估计 资料来源:公司,CMBIGM估计 Disclosures & Disclaimers 分析师认证 对本研究报告内容负有全部或部分主要责任的研究分析师证明,就该分析师在本报告中涉及的证券或发行人而言:(1)所发表的所有观点均准确地反映了其对标的证券或发行人的个人观点;(2)其报酬的任何部分,与该分析师在本报告中表达的具体观点直接或间接相关。 此外,分析师确认,分析师及其同伙(在香港证券及期货事务监察委员会发布的行为守则中定义)(1)在本报告发布之日前30个日历日内交易或交易本研究报告所涵盖的股票;(2)在本报告发布之日起3个工作日后,将交易或交易本研究报告所涵盖的香港公司和香港的任何上市公司利益;(4)作为 CMBIGM评级 :未来12个月潜在回报率超过15%的股票:未来12个月潜在回报率为+ 15%至- 10%的股票:未来12个月潜在亏损超过10%的股票:股票未被CMBIGM评级 BUYHOLD销售NOT评级 :预计未来12个月行业表现将与相关大盘基 :预计未来12个月行业表现将优于相关大盘基准市场表现:预计未来12个月行业表现将不及相关大盘基准 跑赢大盘准一致表现不佳 招行国际环球市场有限公司 Address:香港花园道3号冠军大厦45楼,电话: (852) 3900 0888传真: (852) 3900 0800 招行国际环球市场有限公司(“CMBIGM ”)是招行国际金融有限公司(招商银行全资子公司)的全资子公司。 重要披露 任何证券交易都存在风险。本报告中包含的信息可能不适合所有投资者的目的。CMBIGM不提供个性化的投资建议。本报告的编写不考虑个人投资目标、财务状况或特殊要求。过去的业绩没有表明未来的业绩,实际情况可能与报告中的情况大不相同。任何投资的价值和回报都是不确定的,不能保证,并且可能因其依赖于基础资产的表现或其他可变市场因素而波动。CMBIGM建议投资者应独立评估特定的投资和策略,并鼓励投资者咨询专业财务顾问,以便做出自己的投资决策。 本报告或此处包含的任何信息均由CMBIGM准备,仅用于向CMBIGM的客户或其分支机构提供信息。本报告不是也不应被解释为买卖任何证券或任何证券权益或进行任何交易的要约或招揽。CMBIGM及其任何关联公司、股东、代理人、顾问、董事、高级管理人员或员工均不对因依赖本报告所载信息而造成的任何直接或间接损失、损害或费用负责。任何利用本报告所载信息的人这样做的风险完全由他们自己承担。 本报告中包含的信息和内容基于对被认为是公开且可靠的信息的分析和解释。CMBIGM已尽一切努力确保但不保证其准确性,完整性,及时性或正确性。CMBIGM在“现状”的基础上提供信息、建议和预测。信息和内容如有更改,恕不另行通知。CMBIGM可能会发布其他出版物,其中包含与本报告不同的信息和/或结论。这些出版物在编写时反映了不同的假设、观点和分析方法。CMBIGM可能会做出与本报告中的建议或观点不一致的投资决策或采取专有立场。 CMBIGM可能不时为自己和/或代表其客户持有本报告中提到的公司的头寸、做市或作为委托人或从事证券交易。投资者应假设CMBIGM确实或寻求与本报告中的公司建立投资银行或其他业务关系。因此,收件人应意识到CMBIGM可能存在可能影响本报告客观性的利益冲突,CMBIGM对此不承担任何责任。本报告仅供预期收件人使用,未经CMBIGM事先书面同意,不得出于任何目的全部或部分复制、转载、出售、再分发或出版本出版物。有关推荐证券的更多信息,可应要求提供。 对于本文档在英国的收件人 本报告仅提供给(I)属于《2000年金融服务和市场法(金融促进)令》第19(5)条(不时修订)(“该命令”)或(II)属于第49(2)(a)至(d)条(“高净值公司,非法人协会等。,)的订单,未经CMBIGM事先书面同意,不得提供给任何其他人。 对于在美国的本文档的收件人 CMBIGM不是美国的注册经纪交易商。因此,CMBIGM不受U.S.关于编写研究报告和研究分析师独立性的规则。主要负责本研究报告内容的研究分析师未在金融业监管局(“FINRA ”)注册或具有研究分析师资格。分析师不受FINRA规则的适用限制,旨在确保分析师不受可能影响研究报告可靠性的潜在利益冲突的影响。本报告仅供在美国分发给“美国主要机构投资者”,如美国1934年证券交易法规则15a - 6所定义,经修订,不得提供给美国任何其他人。通过接受本报告而收到本报告副本的每个主要美国机构投资者均表示并同意,不得将本报告分发或提供给任何其他人。任何U.S.本报告的收件人希望根据本报告提供的信息进行任何买卖证券的交易,只能通过美国S.-注册经纪自营商。 本文件在新加坡的收件人本报告由CMBI (新加坡)私人有限公司在新加坡分发。有限公司(CMBISG)(公司注册。No.201731928D),《财务顾问法》(第110)由新加坡金融管理局监管。CMBISG可以根据《财务顾问 条例》第32C条的安排分发其各自的外国实体、附属公司或其他外国研究机构制作的报告。如果报告在新加坡分发给不是《证券和期货法》(第289),CMBISG仅在法律要求的范围内对此类人员承担报告内容的法律责任。新加坡收件人应致电65 6350 4400与CMBISG联系,以了解由报告引起或与报告有关的事项。