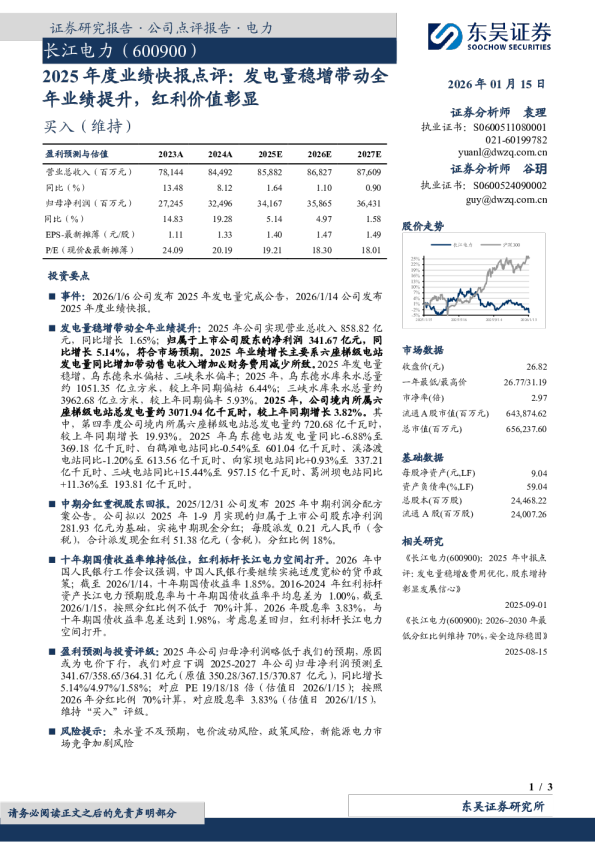

2025年度业绩快报点评:发电量稳增带动全年业绩提升,红利价值彰显

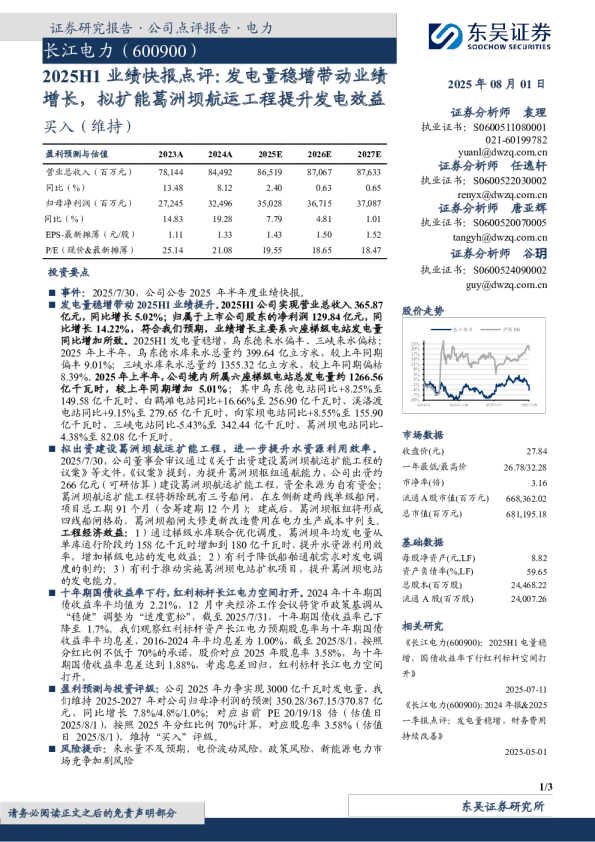

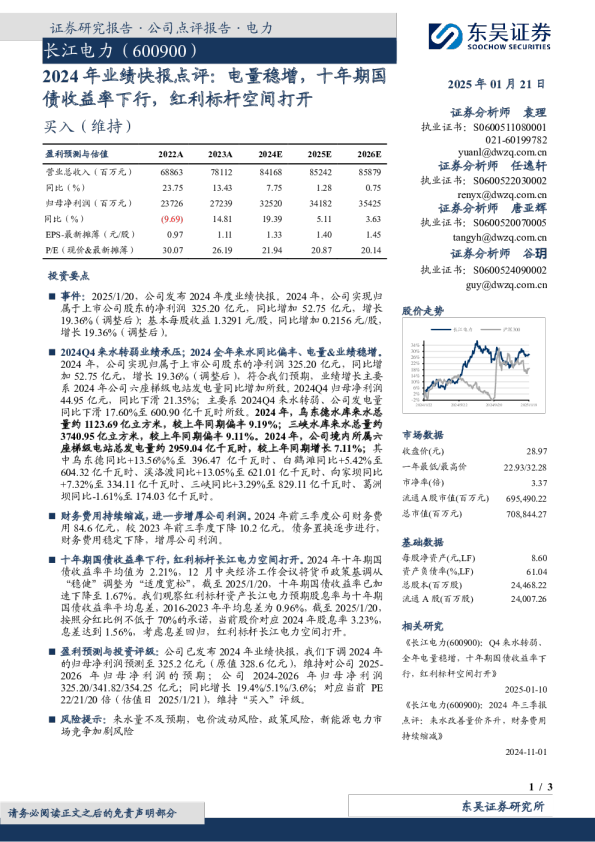

2025年度业绩快报点评:发电量稳增带动全年业绩提升,红利价值彰显 2026年01月15日 证券分析师袁理执业证书:S0600511080001021-60199782yuanl@dwzq.com.cn 证券分析师谷玥执业证书:S0600524090002guy@dwzq.com.cn 买入(维持) ◼事件:2026/1/6公司发布2025年发电量完成公告,2026/1/14公司发布2025年度业绩快报。 ◼发电量稳增带动全年业绩提升:2025年公司实现营业总收入858.82亿元,同比增长1.65%;归属于上市公司股东的净利润341.67亿元,同比增长5.14%,符合市场预期。2025年业绩增长主要系六座梯级电站发电量同比增加带动售电收入增加&财务费用减少所致。2025年发电量稳增,乌东德来水偏枯、三峡来水偏丰;2025年,乌东德水库来水总量约1051.35亿立方米,较上年同期偏枯6.44%;三峡水库来水总量约3962.68亿立方米,较上年同期偏丰5.93%。2025年,公司境内所属六座梯级电站总发电量约3071.94亿千瓦时,较上年同期增长3.82%。其中,第四季度公司境内所属六座梯级电站总发电量约720.68亿千瓦时,较上年同期增长19.93%。2025年乌东德电站发电量同比-6.88%至369.18亿千瓦时、白鹤滩电站同比-0.54%至601.04亿千瓦时、溪洛渡电站同比-1.20%至613.56亿千瓦时、向家坝电站同比+0.93%至337.21亿千瓦时、三峡电站同比+15.44%至957.15亿千瓦时、葛洲坝电站同比+11.36%至193.81亿千瓦时。 市场数据 收盘价(元)26.82一年最低/最高价26.77/31.19市净率(倍)2.97流通A股市值(百万元)643,874.62总市值(百万元)656,237.60 基础数据 每股净资产(元,LF)9.04资产负债率(%,LF)59.04总股本(百万股)24,468.22流通A股(百万股)24,007.26 ◼中期分红重视股东回报。2025/12/31公司发布2025年中期利润分配方案公告。公司拟以2025年1-9月实现的归属于上市公司股东净利润281.93亿元为基础,实施中期现金分红;每股派发0.21元人民币(含税),合计派发现金红利51.38亿元(含税),分红比例18%。 相关研究 《长江电力(600900):2025年中报点评:发电量稳增&费用优化,股东增持彰显发展信心》2025-09-01 ◼十年期国债收益率维持低位,红利标杆长江电力空间打开。2026年中国人民银行工作会议强调,中国人民银行要继续实施适度宽松的货币政策;截至2026/1/14,十年期国债收益率1.85%。2016-2024年红利标杆资产长江电力预期股息率与十年期国债收益率平均息差为1.00%,截至2026/1/15,按照分红比例不低于70%计算,2026年股息率3.83%,与十年期国债收益率息差达到1.98%,考虑息差回归,红利标杆长江电力空间打开。 《长江电力(600900):2026~2030年最低分红比例维持70%,安全边际稳固》2025-08-15 ◼盈利预测与投资评级:2025年公司归母净利润略低于我们的预期,原因或为电价下行,我们对应下调2025-2027年公司归母净利润预测至341.67/358.65/364.31亿元(原值350.28/367.15/370.87亿元),同比增长5.14%/4.97%/1.58%;对应PE 19/18/18倍(估值日2026/1/15);按照2026年分红比例70%计算,对应股息率3.83%(估值日2026/1/15),维持“买入”评级。 ◼风险提示:来水量不及预期,电价波动风险,政策风险,新能源电力市场竞争加剧风险 免责声明 东吴证券股份有限公司经中国证券监督管理委员会批准,已具备证券投资咨询业务资格。 本研究报告仅供东吴证券股份有限公司(以下简称“本公司”)的客户使用。本公司不会因接收人收到本报告而视其为客户。在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议,本公司及作者不对任何人因使用本报告中的内容所导致的任何后果负任何责任。任何形式的分享证券投资收益或者分担证券投资损失的书面或口头承诺均为无效。 在法律许可的情况下,东吴证券及其所属关联机构可能会持有报告中提到的公司所发行的证券并进行交易,还可能为这些公司提供投资银行服务或其他服务。 市场有风险,投资需谨慎。本报告是基于本公司分析师认为可靠且已公开的信息,本公司力求但不保证这些信息的准确性和完整性,也不保证文中观点或陈述不会发生任何变更,在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。 本报告的版权归本公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。经授权刊载、转发本报告或者摘要的,应当注明出处为东吴证券研究所,并注明本报告发布人和发布日期,提示使用本报告的风险,且不得对本报告进行有悖原意的引用、删节和修改。未经授权或未按要求刊载、转发本报告的,应当承担相应的法律责任。本公司将保留向其追究法律责任的权利。 东吴证券投资评级标准 投资评级基于分析师对报告发布日后6至12个月内行业或公司回报潜力相对基准表现的预期(A股市场基准为沪深300指数,香港市场基准为恒生指数,美国市场基准为标普500指数,新三板基准指数为三板成指(针对协议转让标的)或三板做市指数(针对做市转让标的),北交所基准指数为北证50指数),具体如下: 公司投资评级: 买入:预期未来6个月个股涨跌幅相对基准在15%以上;增持:预期未来6个月个股涨跌幅相对基准介于5%与15%之间;中性:预期未来6个月个股涨跌幅相对基准介于-5%与5%之间;减持:预期未来6个月个股涨跌幅相对基准介于-15%与-5%之间;卖出:预期未来6个月个股涨跌幅相对基准在-15%以下。 行业投资评级: 增持:预期未来6个月内,行业指数相对强于基准5%以上;中性:预期未来6个月内,行业指数相对基准-5%与5%;减持:预期未来6个月内,行业指数相对弱于基准5%以上。 我们在此提醒您,不同证券研究机构采用不同的评级术语及评级标准。我们采用的是相对评级体系,表示投资的相对比重建议。投资者买入或者卖出证券的决定应当充分考虑自身特定状况,如具体投资目的、财务状况以及特定需求等,并完整理解和使用本报告内容,不应视本报告为做出投资决策的唯一因素。 东吴证券研究所苏州工业园区星阳街5号邮政编码:215021传真:(0512)62938527公司网址:http://www.dwzq.com.cn