对二甲苯:成本支撑偏强 PTA:聚酯减产计划增加,关注兑现力度 MEG:估值下方空间有限

AI智能总结

AI智能总结

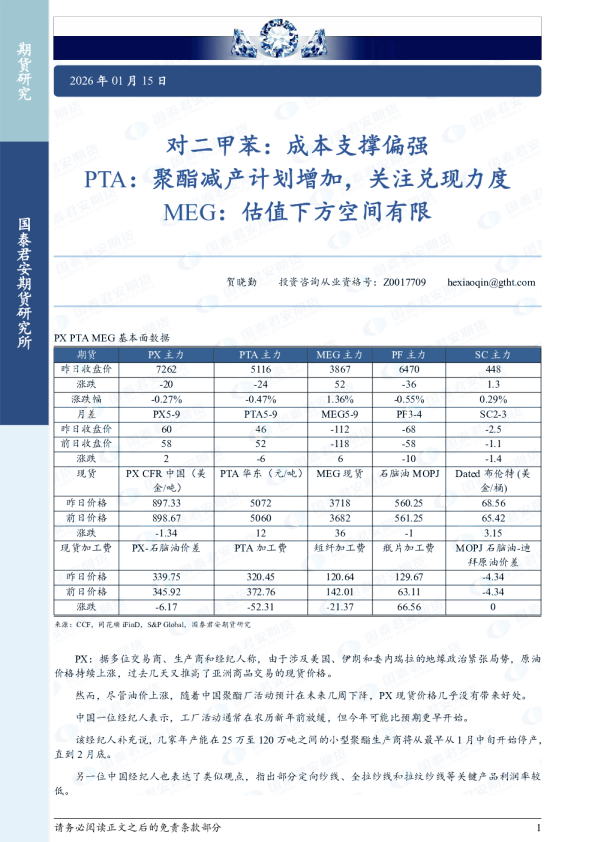

对二甲苯:成本支撑偏强 PTA:聚酯减产计划增加,关注兑现力度MEG:估值下方空间有限 贺晓勤投资咨询从业资格号:Z0017709hexiaoqin@gtht.com PX:据多位交易商、生产商和经纪人称,由于涉及美国、伊朗和委内瑞拉的地缘政治紧张局势,原油价格持续上涨,过去几天又推高了亚洲商品交易的现货价格。 然而,尽管油价上涨,随着中国聚酯厂活动预计在未来几周下降,PX现货价格几乎没有带来好处。 中国一位经纪人表示,工厂活动通常在农历新年前放缓,但今年可能比预期更早开始。 该经纪人补充说,几家年产能在25万至120万吨之间的小型聚酯生产商将从最早从1月中旬开始停产,直到2月底。 另一位中国经纪人也表达了类似观点,指出部分定向纱线、全拉纱线和拉纹纱线等关键产品利润率较低。 1月14日亚洲PX普拉特斯市场收盘评估过程中,2月和3月交付的货物出现多起投标和要约,同时完成一笔交易。 尾盘石脑油价格下跌,2月MOPJ目前估价在558美元/吨CFR。今天PX价格下跌,一单2月亚洲现货在896成交。尾盘实货2月在886/899商谈,3月在893/899商谈。今日PX估价在897美元/吨,较昨日下跌2美元。 PTA:华东一套300万吨PTA装置已重启,一套250万吨PTA装置预计月底停车,恢复时间待定。 华东一套360万吨PTA装置目前降负中,预计明天开始按计划停车检修。华南一套125万吨PTA装置预计明后天停车,初步预计3月下重启。 聚酯:萧山一主流大厂公布2月底前夕(春节前后)的6套聚酯装置检修计划,分别是:太仓一套25万吨1月10号起;绍兴一套25万吨装置1月23日起;海宁一套30万吨装置2月1日起;萧山一套55万吨装置2月2日起;嘉兴一套25万吨装置2月4日起;福建一套30万吨装置2月4日起。各装置均配套生产涤纶长丝为主,计划检修时长20-30天。 桐乡另一大厂春节后2月底前夕计划安排三套聚酯装置检修,分别是洲泉两套(名义产能25+30)和湖州一套(名义产能30),装置均配套涤纶长丝,检修时长15-20天。 江浙涤丝今日产销整体偏弱,至下午3点半附近平均产销估算在4-5成。江浙几家工厂产销分别在100%、40%、50%、35%、40%、40%、40%、30%、80%、70%、20%、0%、0%、20%、100%、70%、70%。 今日直纺涤短销售高低分化,截止下午3:00附近,平均产销72%,部分工厂产销:105%、10%、100%、70%、50%、30%、60%、109%、30%,50%。 服装:2025年1-12月,纺织服装累计出口21026.7亿元,同比(下同)下降1.9%,其中纺织品出口10204.7亿元,增长1%,服装出口10822亿元,下降4.4%。 【趋势强度】 对二甲苯趋势强度:1 PTA趋势强度:1 MEG趋势强度:1 注:趋势强度取值范围为【-2,2】区间整数。强弱程度分类如下:弱、偏弱、中性、偏强、强,-2表示最看空,2表示最看多。 【观点及建议】 PX:单边偏强,关注月差正套,多PX空PTA、多SC空PX对冲。PX12-1月份累库,考虑到国产装置开工率目前已经高达91%,海外进口方面12月份预计95+万吨。整体PX供应宽松。下游PTA聚酯未来开工下降,关注兑现力度。但成本端,油价低位连续反弹,对PX成本形成支撑,PXN目前降至342美金/吨,估值中性,单边价格预计跟随走强。 PTA:成本支撑偏强,多SC空PTA。单边估值跟随成本端原油PX走势预计偏强。PTA加工费高位,关注做缩加工费的头寸。供应端,PTA目前开工维持78%,1月份有逸盛新材料装置检修计划,因此负荷提升空间有限。聚酯减产计划进一步增加,按照计划,聚酯负荷在1月底将降至84-85%左右,春节期间季节性降负荷。但考虑到当前聚酯库存不高,实际兑现量仍需观察。PTA上周去库存,本周预计仍是紧平衡。 MEG:单边短期偏强反弹,空单离场。关注煤化工乙二醇装置未来春检执行力度。

你可能感兴趣

对二甲苯:成本支撑偏强 PTA:聚酯计划减产,关注兑现力度 MEG:估值下方空间有限

对二甲苯:成本支撑偏强PTA:聚酯计划减产,关注兑现力度MEG:估值下方空间有限

对二甲苯:需求季节性转弱,供应仍偏紧,高位震荡市,PTA:成本支撑,月差正套,MEG:装置减产规模扩大,下方空间有限

对二甲苯:需求季节性转弱,供应仍偏紧,高位震荡市 PTA:成本支撑,月差正套 MEG:装置减产规模扩大,下方空间有限