锂电11月洞察:材料价格高涨,终端需求旺盛

AI智能总结

AI智能总结

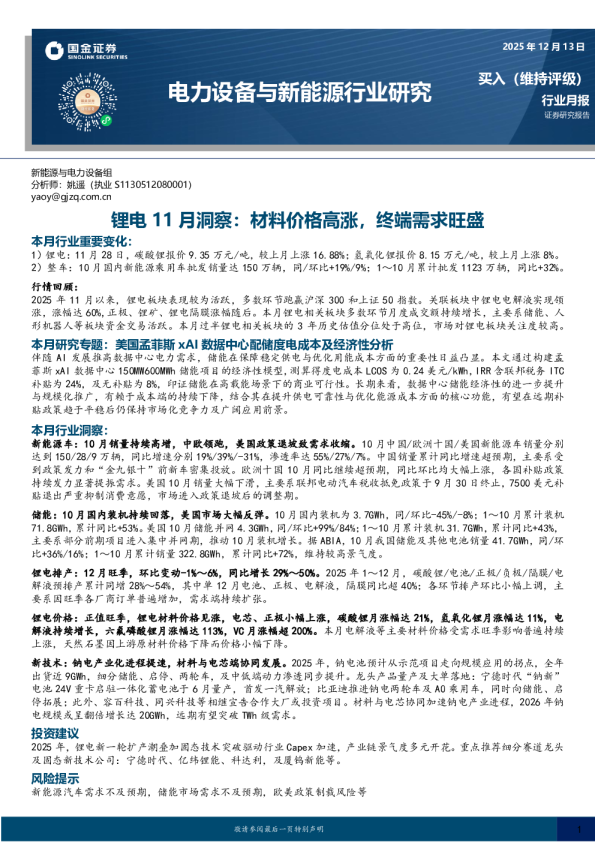

买入(维持评级) 电力设备与新能源行业研究 证券研究报告 新能源与电力设备组分析师:姚遥(执业S1130512080001)yaoy@gjzq.com.cn 锂电11月洞察:材料价格高涨,终端需求旺盛 本月行业重要变化:1)锂电:11月28日,碳酸锂报价9.35万元/吨,较上月上涨16.88%;氢氧化锂报价8.15万元/吨,较上月上涨8%。 2)整车:10月国内新能源乘用车批发销量达150万辆,同/环比+19%/9%;1~10月累计批发1123万辆,同比+32%。 行情回顾: 2025年11月以来,锂电板块表现较为活跃,多数环节跑赢沪深300和上证50指数。关联板块中锂电电解液实现领涨,涨幅达60%,正极、锂矿、锂电隔膜涨幅随后。本月锂电相关板块多数环节月度成交额持续增长,主要系储能、人形机器人等板块资金交易活跃。本月过半锂电相关板块的3年历史估值分位处于高位,市场对锂电板块关注度较高。 本月研究专题:美国孟菲斯xAI数据中心配储度电成本及经济性分析伴随AI发展推高数据中心电力需求,储能在保障稳定供电与优化用能成本方面的重要性日益凸显。本文通过构建孟 菲斯xAI数据中心150MW600MWh储能项目的经济性模型,测算得度电成本LCOS为0.24美元/kWh,IRR含联邦税务ITC补贴为24%,及无补贴为8%,印证储能在高载能场景下的商业可行性。长期来看,数据中心储能经济性的进一步提升与规模化推广,有赖于成本端的持续下降,结合其在提升供电可靠性与优化能源成本方面的核心功能,有望在远期补贴政策趋于平稳后仍保持市场化竞争力及广阔应用前景。 本月行业洞察:新能源车:10月销量持续高增,中欧领跑,美国政策退坡致需求收缩。10月中国/欧洲十国/美国新能源车销量分别 达到150/28/9万辆,同比增速分别19%/39%/-31%,渗透率达55%/27%/7%。中国销量累计同比增速超预期,主要系受到政策发力和“金九银十”前新车密集投放。欧洲十国10月同比继续超预期,同比环比均大幅上涨,各国补贴政策持续发力显著提振需求。美国10月销量大幅下滑,主要系联邦电动汽车税收抵免政策于9月30日终止,7500美元补贴退出严重抑制消费意愿,市场进入政策退坡后的调整期。 储能:10月国内装机持续回落,美国市场大幅反弹。10月国内装机为3.7GWh,同/环比-45%/-8%;1~10月累计装机71.8GWh,累计同比+53%。美国10月储能并网4.3GWh,同/环比+99%/84%;1~10月累计装机31.7GWh,累计同比+43%,主要系部分前期项目进入集中并网期,推动10月装机增长。据ABIA,10月我国储能及其他电池销量41.7GWh,同/环比+36%/16%;1~10月累计销量322.8GWh,累计同比+72%,维持较高景气度。 锂电排产:12月旺季,环比变动-1%~6%,同比增长29%~50%。2025年1~12月,碳酸锂/电池/正极/负极/隔膜/电解液预排产累计同增28%~54%,其中单12月电池、正极、电解液,隔膜同比超40%;各环节排产环比小幅上调,主要系因旺季各厂商订单普遍增加,需求端持续扩张。 锂电价格:正值旺季,锂电材料价格见涨,电芯、正极小幅上涨,碳酸锂月涨幅达21%,氢氧化锂月涨幅达11%,电解液持续增长,六氟磷酸锂月涨幅达113%,VC月涨幅超200%。本月电解液等主要材料价格受需求旺季影响普遍持续上涨,天然石墨因上游原材料价格下降而价格小幅下降。 新技术:钠电产业化进程提速,材料与电芯端协同发展。2025年,钠电池预计从示范项目走向规模应用的拐点,全年出货近9GWh,细分储能、启停、两轮车,及中低端动力渗透同步提升。龙头产品量产及大单落地:宁德时代“钠新”电池24V重卡启驻一体化蓄电池于6月量产,首发一汽解放;比亚迪推进钠电两轮车及A0乘用车,同时向储能、启停拓展;此外、容百科技、同兴科技等相继宣告合作大厂或投资项目。材料与电芯协同加速钠电产业进程,2026年钠电规模或呈翻倍增长达20GWh,远期有望突破TWh级需求。 投资建议2025年,锂电新一轮扩产潮叠加固态技术突破驱动行业Capex加速,产业链景气度多元开花。重点推荐细分赛道龙头 及固态新技术公司:宁德时代、亿纬锂能、科达利,及厦钨新能等。 风险提示 新能源汽车需求不及预期,储能市场需求不及预期,欧美政策制裁风险等 内容目录 一、本月研究洞察:美国孟菲斯xAI数据中心配储度电成本及经济性分析...............................3二、行业景气度跟踪及复盘.......................................................................52.1需求:全球新能源车、储能终端跟踪复盘..................................................52.2量&价:正值旺季,排产小幅增长、价格整体持续上涨.......................................72.3周期:行业库存水平提升,板块步入补库阶段..............................................82.4新技术:钠电产业化进程提速,材料与电芯端协同发展......................................9三、复盘:指数及个股走势.......................................................................93.1板块行情回顾..........................................................................93.2重点个股行情回顾.....................................................................10四、投资建议..................................................................................12五、风险提示..................................................................................12 图表目录 图表1:储能项目测算基本参数...................................................................3图表2:储能度电成本LCOS测算模型(万美元)....................................................3图表3:储能IRR测算模型(万美元).............................................................4图表4:全球新能源车终端销量跟踪(万辆).......................................................5图表5:分地区新能源车销量走势对比(万辆).....................................................5图表6:历年全球新能源车销量走势(万辆).......................................................5图表7:除中国外地区新能源车销量走势(万辆)...................................................6图表8:国内新能源车乘用车零售渗透率...........................................................6图表9:全球储能终端装机跟踪(GWh)............................................................6图表10:中国及美国储能装机走势对比(GWh).....................................................7图表11:美国大储月度并网容量(MWh)...........................................................7图表12:锂电主要材料2025年12月景气度(统计口径为预排产)....................................7图表13:锂电主要材料价格跟踪变动及说明........................................................8图表14:国内动力电池季度行业库存跟踪(GWh)...................................................9图表15:国内储能电池季度行业库存跟踪(GWh)...................................................9图表16:利用锂电板块产成品存货同比划分库存周期(2014~2025年)................................9图表17:锂电相关板块2025年1月至今涨跌幅....................................................10图表18:锂电相关板块2025年11月至今涨跌幅...................................................10图表19:子板块月度成交额变化(单位:十亿元).................................................10图表20:锂电相关板块PE-TTM(不调整)3年历史分位.............................................10图表21:锂电板块重点个股2025年1月至今累计涨跌幅............................................11图表22:固态电池板块行情复盘(24M1~25M11,月涨跌幅)........................................11 一、本月研究洞察:美国孟菲斯xAI数据中心配储度电成本及经济性分析 随着AI技术的快速发展,数据中心作为算力核心基础设施,其电力需求呈现指数级增长,且对供电连续性、稳定性及绿色低碳提出严苛要求。在此背景下,储能系统凭借其灵活的功率调节与能量时移能力,正从传统的电网侧应用,加速向数据中心这类高价值、高可靠性需求的用户侧场景渗透。对于xAI数据中心而言,配置储能系统不仅可作为应对电网波动、保障关键负载不间断运行的“电力稳定器”,更能通过参与电力市场辅助服务、实施峰谷套利等方式,成为优化用电成本、提升绿色电力消纳比例的“经济调节器”与“绿电加速器”。 本文以位于美国孟菲斯地区的xAI数据中心配置的150MW600MWh特斯拉Megapack储能系统为研究案例,基于储能设备的平准化度电成本(LCOS)及内部收益率(IRR),结合美国孟菲斯地区电力市场环境及xAI数据中心的运行特性,系统分析其储能配置的用电成本水平与经济可行性,为AI数据中心储能项目决策提供参考。该储能系统的基本参数及收益成本参数假设如图表1: 度电成本(LCOS)是衡量储能项目成本竞争力的核心指标,反映储能系统全生命周期内每单位输出电能的平均成本。经模型计算,孟菲斯xAI数据中心储能系统LCOS为0.24美元/kWh。参考对比LAZARD研究报告中美国4h储能度电成本0.12~0.25美元/kWh的区间,xAI数据中心储能的度电成本位于偏高水平。整体计算过