资产配置日报:市场在等待

AI智能总结

AI智能总结

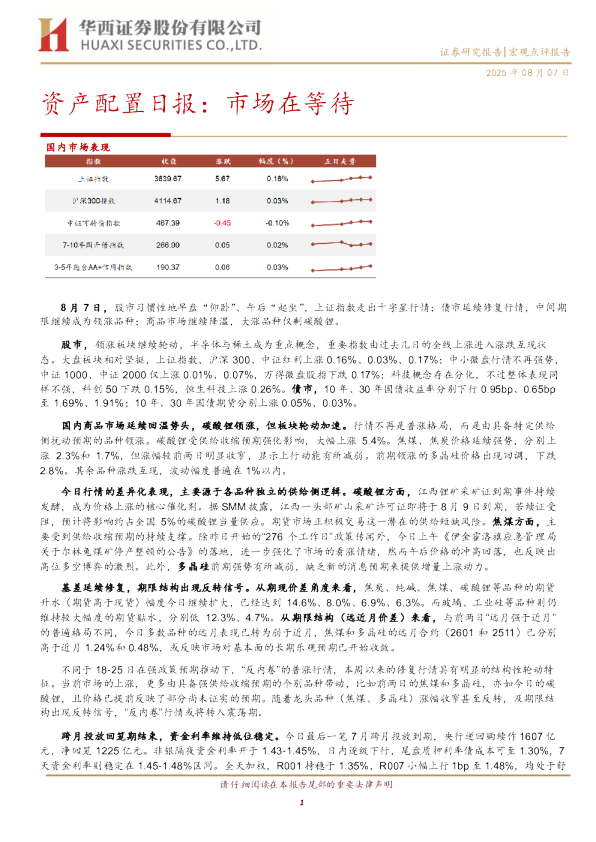

8月7日,股市习惯性地早盘“仰卧”、午后“起坐”,上证指数走出十字星行情;债市延续修复行情,中间期限继续成为领涨品种;商品市场继续降温,大涨品种仅剩碳酸锂。 股市,领涨板块继续轮动,半导体与稀土成为重点概念,重要指数由过去几日的全线上涨进入涨跌互现状态。大盘板块相对坚挺,上证指数、沪深300、中证红利上涨0.16%、0.03%、0.17%;中小微盘行情不再强势,中证1000、中证2000仅上涨0.01%、0.07%,万得微盘股指下跌0.17%;科技概念存在分化,不过整体表现同样不强,科创50下跌0.15%,恒生科技上涨0.26%。债市,10年、30年国债收益率分别下行0.95bp、0.65bp至1.69%、1.91%;10年、30年国债期货分别上涨0.05%、0.03%。 国内商品市场延续回温势头,碳酸锂领涨,但板块轮动加速。行情不再是普涨格局,而是由具备特定供给侧扰动预期的品种领涨。碳酸锂受供给收缩预期强化影响,大幅上涨5.4%。焦煤、焦炭价格延续强势,分别上涨2.3%和1.7%,但涨幅较前两日明显收窄,显示上行动能有所减弱。前期领涨的多晶硅价格出现回调,下跌2.8%。其余品种涨跌互现,波动幅度普遍在1%以内。 今日行情的差异化表现,主要源于各品种独立的供给侧逻辑。碳酸锂方面,江西锂矿采矿证到期事件持续发酵,成为价格上涨的核心催化剂。据SMM披露,江西一头部矿山采矿许可证即将于8月9日到期,若续证受阻,预计将影响约占全国5%的碳酸锂当量供应。期货市场正积极交易这一潜在的供给短缺风险。焦煤方面,主要受到供给收缩预期的持续支撑。除昨日开始的“276个工作日”政策传闻外,今日上午《伊金霍洛旗应急管理局关于尔林兔煤矿停产整顿的公告》的落地,进一步强化了市场的看涨情绪,然而午后价格的冲高回落,也反映出高位多空博弈的激烈。此外,多晶硅前期强势有所减弱,缺乏新的消息预期来提供增量上涨动力。 基差延续修复,期限结构出现反转信号。从期现价差角度来看,焦炭、纯碱、焦煤、碳酸锂等品种的期货升水(期货高于现货)幅度今日继续扩大,已经达到14.6%、8.0%、6.9%、6.3%。而玻璃、工业硅等品种则仍维持较大幅度的期货贴水,分别低12.3%、4.7%。从期限结构(远近月价差)来看,与前两日“远月强于近月”的普遍格局不同,今日多数品种的远月表现已转为弱于近月,焦煤和多晶硅的远月合约(2601和2511)已分别高于近月1.24%和0.48%,或反映市场对基本面的长期乐观预期已开始收敛。 不同于18-25日在强政策预期推动下,“反内卷”的普涨行情,本周以来的修复行情具有明显的结构性轮动特征。当前市场的上涨,更多由具备强供给收缩预期的个别品种带动,比如前两日的焦煤和多晶硅,亦如今日的碳酸锂,且价格已提前反映了部分尚未证实的预期。随着龙头品种(焦煤、多晶硅)涨幅收窄甚至反转,及期限结构出现反转信号,“反内卷”行情或将转入震荡期。 跨月投放回笼期结束,资金利率维持低位稳定。今日最后一笔7月跨月投放到期,央行逆回购续作1607亿元,净回笼1225亿元。非银隔夜资金利率开于1.43-1.45%,日内逐级下行,尾盘质押利率债成本可至1.30%,7天资金利率则稳定在1.45-1.48%区间。全天加权,R001持稳于1.35%,R007小幅上行1bp至1.48%,均处于舒 适区间。然而,短端行情并未因此而启动,1年国债收益率收于1.36%(下行0.4bp),1年存单发行利率依旧定在1.62-1.63%。 现券方面,长端表现与短端相似,利率虽有下行,但幅度并不显著。10年、30年国债收益率全天基本跟随权益资产变化,早盘股指下跌利率下行,午后股指反弹利率随之拐头向上。中端5年继续成为领跑品种,收益率曲线被进一步拉直,背后反映的可能是当前市场信心有所修复,但做多情绪未至鼎盛。下午5点,央行公告3个月买断式回购将续作7000亿元,该品种净投放3000亿元,再度释放显性呵护信号;本月仍有5000亿元6个月买断式回购即将到期,参考过往两月央行操作习惯,央行大概率还会进行一轮续作。不过,从尾盘定价来看,长债收益率普遍呈现横盘状态,利好增量信息或在次日开盘体现。 8月8日或是债市充满期待的一天。一方面,首批附带利息增值税的地方债即将迎来发行,分别为10年、30年河北债及1年、2年、5年、7年、10年湖北债,其票面定价情况或成为市场关注重点。参考7-8月湖北债、河北债的历史发行情况,其票面利率普遍定于国债滚动5日均值+5bp位置,因此,(国债滚动5日均值+5bp)×1.06或成为一个重要基准,倘若最终票面利率低于参考值,或反映市场对于新券接受度较高,利率容易出现下行行情。此外,7日晚间中债也发文表示已对曲线估值调整做好准备,曲线关键期限估值参考新券收益率,因此在各品种各期限新券发行完毕以前,中债收益率曲线可能会迎来短期“畸形”。 另一方面,美方近期的一系列操作也为国际形势、中美关系平添了额外的不确定性。首先,中美关税休战期是否顺利延期90天依旧悬而未决,随着8月12日将近,特朗普政府有可能突然做出决定或发表相关言论。其次,据彭博新闻,特朗普称或以购买俄罗斯石油为由对中国征收额外关税,而近期美国已通过类似缘由对印度额外加征25%关税。再者,美俄元首还决定于下周某日见面会谈。整体来看,未来一段时间美方“说与做”或成为全球资本市场的关键变量,倘若超预期事件频出压制市场风险偏好,国内债市收益率有望加速下行。 权益行情日内震荡。万得全A与昨日持平(变化0%),全天成交额1.85万亿元,较昨日(8月6日)放量932亿元。行情在上午大幅回落,随后在午前完成修复,下午则持续窄幅震荡。结合放量的情况来看,市场多空力量或在争夺定价权。其中,态度偏积极的资金主要延续此前的做多思路。而态度偏谨慎的资金主要担心宏观不确定因素的影响,例如特朗普对第三方国家购买俄油的制裁结果或将落地、中美日内瓦联合声明90天窗口期将于8月12日到期等。 资金继续积极流入。昨日(8月6日)融资余额增加90.22亿元,延续增长趋势,指向杠杆资金博取收益的意愿仍然较强。股票型ETF资金净流入50.56亿元,在万得全A上涨0.62%的情况下仍然流入,与此前“上涨即流出”的情况有所不同。对比3月中上旬的“鱼尾”行情来看,3月11日、3月14日同样是上涨行情伴随着融资余额&股票型ETF资金净流入,指向资金在经历大涨行情之后,尝试博取收益的意愿在短期内并未迅速下降。这也意味着,当前两者同时流入的情况,也可能属于阶段“鱼尾”行情。 板块行情略显迷茫。本周以来,板块行情快速轮动,反内卷、AI、创新药、军工、机器人轮番占优,但持续性相对不强。今日板块行情轮动至半导体,SW半导体指数上涨0.85%,一方面或与英伟达受到调查,半导体或将受益于自主可控逻辑相关;另一方面,半导体在科技板块中涨幅不高,SW半导体指数在6月23日以来上涨11.92%,仅略超万得全A(11.65%)。此外,Wind稀土指数大幅上涨4.06%,7月出口数据指向稀土出口均价环比大幅抬升(从5-6月的0.30到0.32万美元/吨,提至0.61万美元/吨),资金博弈稀土涨价逻辑。 港股方面,恒 生指数和恒生科技分别上涨0.69%和0.26%。AH股溢价指数(HSAHP.HI)下跌0.55%至125.79,延续8月4日以来的下降趋势。南向资金净流入6.61亿元(港元,下同),延续净流入幅度降低的趋势(前两日分别净流入234.26亿元和94.85亿元),资金更倾向于下跌时博弈反弹。从活跃个股来看,小米集团、阿里巴巴、腾讯控股分别净流入17.22亿元、5.00亿元和4.27亿元,资金博弈互联网品种的意愿仍然较强。中芯国际净流入5.00亿元,或受益于自主可控逻辑。 整体来看,行情状态从持续修复切换为持续震荡,同时板块行情快速轮动,意味着市场的“简易模式”或已结束。事实上,当上证指数来到3600点以上的位置,宏观层面的不确定性会对资金追涨的意愿会产生明显影响,近期美国对华关税的表态值得关注。同时,资金参与意愿仍然积极,其中股票型ETF资金流入趋势仍待观察,而杠杆资金在“鱼尾”行情中,博取收益的倾向通常较强,在行情大幅回落之前,可能仍将继续流入。 风险提示 货币政策出现超预期调整。本文假设国内货币政策维持当前力度,但假如国内经济超预期放缓、或海外货币政策出现超预期变化,国内货币政策相应可能出现超预期调整。 流动性出现超预期变化。本文假设流动性维持充裕状态,但假如流动性投放少于往年同期,流动性可能出现超预期变化。 财政政策出现超预期调整。本文假设国内财政政策维持当前力度,但假如国内经济超预期放缓,国内财政政策相应可能出现超预期调整。 联系人:黄思源联系人:洪青青邮箱:huangsy1@hx168.com.cn邮箱:hongqq@hx168.com.cn 资料来源:WIND,华西证券研究所 资料来源:WIND,华西证券研究所 资料来源:WIND,华西证券研究所 资料来源:WIND,华西证券研究所 分析师承诺 作者具有中国证券业协会授予的证券投资咨询执业资格或相当的专业胜任能力,保证报告所采用的数据均来自合规渠道,分析逻辑基于作者的职业理解,通过合理判断并得出结论,力求客观、公正,结论不受任何第三方的授意、影响,特此声明。 评级说明 行业评级标准 华西证券研究所: 地址:北京市西城区太平桥大街丰汇园11号丰汇时代大厦南座5层网址:http://www.hx168.com.cn/hxzq/hxindex.html 华西证券免责声明 华西证券股份有限公司(以下简称“本公司”)具备证券投资咨询业务资格。本报告仅供本公司签约客户使用。本公司不会因接收人收到或者经由其他渠道转发收到本报告而直接视其为本公司客户。 本报告基于本公司研究所及其研究人员认为的已经公开的资料或者研究人员的实地调研资料,但本公司对该等信息的准确性、完整性或可靠性不作任何保证。本报告所载资料、意见以及推测仅于本报告发布当日的判断,且这种判断受到研究方法、研究依据等多方面的制约。在不同时期,本公司可发出与本报告所载资料、意见及预测不一致的报告。本公司不保证本报告所含信息始终保持在最新状态。同时,本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者需自行关注相应更新或修改。 在任何情况下,本报告仅提供给签约客户参考使用,任何信息或所表述的意见绝不构成对任何人的投资建议。市场有风险,投资需谨慎。投资者不应将本报告视为做出投资决策的惟一参考因素,亦不应认为本报告可以取代自己的判断。在任何情况下,本报告均未考虑到个别客户的特殊投资目标、财务状况或需求,不能作为客户进行客户买卖、认购证券或者其他金融工具的保证或邀请。在任何情况下,本公司、本公司员工或者其他关联方均不承诺投资者一定获利,不与投资者分享投资收益,也不对任何人因使用本报告而导致的任何可能损失负有任何责任。投资者因使用本公司研究报告做出的任何投资决策均是独立行为,与本公司、本公司员工及其他关联方无关。本公司建立起信息隔离墙制度、跨墙制度来规范管理跨部门、跨关联机构之间的信息流动。务 请投资者注意,在法律许可的前提下,本公司及其所属关联机构可能会持有报告中提到的公司所发行的证券或期权并进行证券或期权交易,也可能为这些公司提供或者争取提供投资银行、财务顾问或者金融产品等相关服务。在法律许可的前提下,本公司的董事、高级职员或员工可能担任本报告所提到的公司的董事。 所有报告版权均归本公司所有。未经本公司事先书面授权,任何机构或个人不得以任何形式复制、转发或公开传播本报告的全部或部分内容,如需引用、刊发或转载本报告,需注明出处为华西证券研究所,且不得对本报告进行任何有悖原意的引用、删节和修改。