公司事件点评报告:产销增长驱动业绩,产能灵活切换应对复杂市场

AI智能总结

AI智能总结

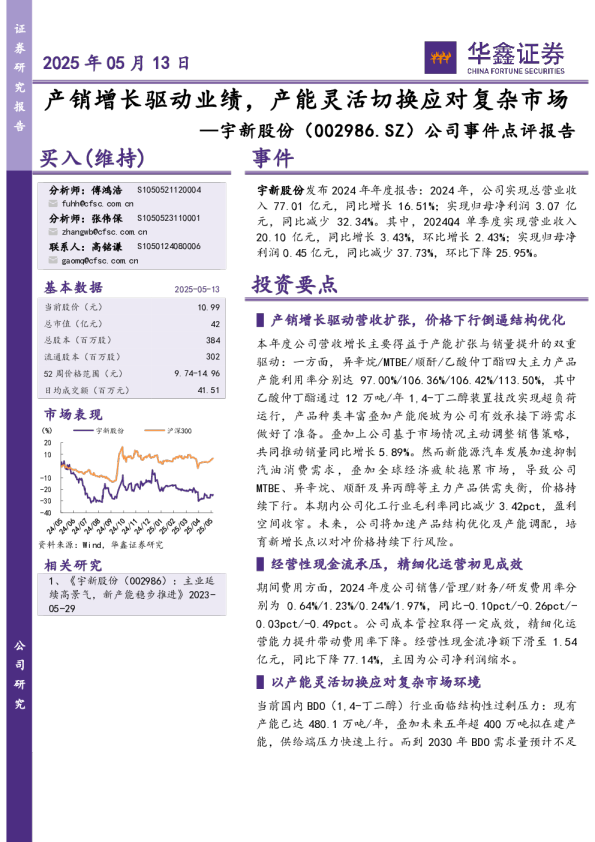

—宇新股份(002986.SZ)公司事件点评报告事件10.994238430241.51宇新股份发布2024年年度报告:2024年,公司实现总营业收入77.01亿元,同比增长16.51%;实现归母净利润3.07亿元,同比减少32.34%。其中,2024Q4单季度实现营业收入20.10亿元,同比增长3.43%,环比增长2.43%;实现归母净利润0.45亿元,同比减少37.73%,环比下降25.95%。投资要点▌产销增长驱动营收扩张,价格下行倒逼结构优化本年度公司营收增长主要得益于产能扩张与销量提升的双重驱动:一方面,异辛烷/MTBE/顺酐/乙酸仲丁酯四大主力产品产能利用率分别达97.00%/106.36%/106.42%/113.50%,其中乙酸仲丁酯通过12万吨/年1,4-丁二醇装置技改实现超负荷运行,产品种类丰富叠加产能爬坡为公司有效承接下游需求做好了准备。叠加上公司基于市场情况主动调整销售策略,共同推动销量同比增长5.89%。然而新能源汽车发展加速抑制汽 油消 费需 求 , 叠 加 全 球 经 济 疲 软 拖 累 市 场 ,导 致 公 司MTBE、异辛烷、顺酐及异丙醇等主力产品供需失衡,价格持续下行。本期内公司化工行业毛利率同比减少3.42pct,盈利空间收窄。未来,公司将加速产品结构优化及产能调配,培育新增长点以对冲价格持续下行风险。▌经营性现金流承压,精细化运营初见成效期间费用方面,2024年度公司销售/管理/财务/研发费用率分别为0.64%/1.23%/0.24%/1.97%,同比-0.10pct/-0.26pct/-0.03pct/-0.49pct。公司成本管控取得一定成效,精细化运营能力提升带动费用率下降。经营性现金流净额下滑至1.54亿元,同比下降77.14%,主因为公司净利润缩水。▌以产能灵活切换应对复杂市场环境当前国内BDO(1,4-丁二醇)行业面临结构性过剩压力:现有产能已达480.1万吨/年,叠加未来五年超400万吨拟在建产能,供给端压力快速上行。而到2030年BDO需求量预计不足 请阅读最后一页重要免责声明2500万吨/年,供需失衡风险凸显。国际巨头巴斯夫退出中国BDO合资工厂,进一步印证行业供需失衡的严峻态势。在此背景下,公司加速顺酐产业链升级,聚焦高附加值产品开发:通过顺酐衍生柴油抗磨剂等新品拓展应用场景,并推动如宇新BDO装置转产SBAC、博科顺酐酯化加氢装置技改的装置柔性改造,实现产能灵活切换。公司同步优化产品结构以对冲传统市场萎缩:依托12万吨/年BDO装置改乙酸仲丁酯加氢装置,提升原料异辛烷向化工品转化效率,弱化新能源汽车冲击下的油品依赖;技术端公司累计取得65项专利,形成丙酮加氢工艺优化、碳四烯烃叠合等工艺升级。前瞻布局上,公司加码PBAT可降解塑料项目,投建轻烃综合利用项目,未来将响应全球禁塑趋势,开辟公司新增长曲线。▌盈利预测公司采取灵活生产手段应对复杂多变市场环境。预测公司2025-2027年归母净利润分别为4.66、5.37、6.56亿元,当前股价对应PE分别为8.8、7.7、6.3倍,给予“买入”投资评级。▌风险提示部分新产品产能过剩;原材料价格波动风险;消费税政策变化;油品市场景气度下行;项目建设进度不及预期。。预测指标2024A2025E2026E2027E主营收入(百万元)7,7019,43810,50711,488增长率(%)16.5%22.6%11.3%9.3%归母净利润(百万元)307466537656增长率(%)-32.3%51.9%15.1%22.2%摊薄每股收益(元)0.801.221.401.71ROE(%)7.4%10.5%11.1%12.5%资料来源:Wind,华鑫证券研究 化工、新材料组介绍傅鸿浩:所长助理、碳中和组长,电力设备首席分析师,中国科学院工学硕士,央企战略与6年新能源研究经验。张伟保:华南理工大学化工硕士,13年化工行业研究经验,其中三年卖方研究经验,十年买方研究经验,善于通过供求关系以及竞争变化来判断行业和公司发展趋势,致力于推荐具有长期竞争力的优质公司。2023年加入华鑫证券研究所,担任化工行业首席分析师。杜飞:碳中和组成员,中山大学理学学士,香港中文大学理学硕士,负责有色及新材料研究工作。曾就职于江铜集团金瑞期货,具备3年有色金属期货研究经验。高铭谦:伦敦国王学院金融硕士,2024年加入华鑫证券研究所。证券分析师承诺本报告署名分析师具有中国证券业协会授予的证券投资咨询执业资格并注册为证券分析师,以勤勉的职业态度,独立、客观地出具本报告。本报告清晰准确地反映了本人的研究观点。本人不曾因,不因,也将不会因本报告中的具体推荐意见或观点而直接或间接收到任何形式的补偿。证券投资评级说明股票投资评级说明:投资建议1买入2增持3中性4卖出行业投资评级说明:投资建议1推荐2中性3回避以报告日后的12个月内,预测个股或行业指数相对于相关证券市场主要指数的涨跌幅为标准。相关证券市场代表性指数说明:A股市场以沪深300指数为基准;新三板市场以三板成指(针对协议转让标的)或三板做市指数(针对做市转让标的)为基准;香港市场以恒生指数为基准;美国市场以道琼斯指数为基准。 请阅读最后一页重要免责声明▌▌预测个股相对同期证券市场代表性指数涨幅>20%10%—20%-10%—10%<-10%行业指数相对同期证券市场代表性指数涨幅>10%-10%—10%<-10% 免责条款华鑫证券有限责任公司(以下简称“华鑫证券”)具有中国证监会核准的证券投资咨询业务资格。本报告由华鑫证券制作,仅供华鑫证券的客户使用。本公司不会因接收人收到本报告而视其为客户。本报告中的信息均来源于公开资料,华鑫证券研究部门及相关研究人员力求准确可靠,但对这些信息的准确性及完整性不作任何保证。我们已力求报告内容客观、公正,但报告中的信息与所表达的观点不构成所述证券买卖的出价或询价的依据,该等信息、意见并未考虑到获取本报告人员的具体投资目的、财务状况以及特定需求,在任何时候均不构成对任何人的个人推荐。投资者应当对本报告中的信息和意见进行独立评估,并应同时结合各自的投资目的、财务状况和特定需求,必要时就财务、法律、商业、税收等方面咨询专业顾问的意见。对依据或者使用本报告所造成的一切后果,华鑫证券及/或其关联人员均不承担任何法律责任。本公司或关联机构可能会持有报告中所提到的公司所发行的证券头寸并进行交易,还可能为这些公司提供或争取提供投资银行、财务顾问或者金融产品等服务。本公司在知晓范围内依法合规地履行披露。本报告中的资料、意见、预测均只反映报告初次发布时的判断,可能会随时调整。该等意见、评估及预测无需通知即可随时更改。在不同时期,华鑫证券可能会发出与本报告所载意见、评估及预测不一致的研究报告。华鑫证券没有将此意见及建议向报告所有接收者进行更新的义务。本报告版权仅为华鑫证券所有,未经华鑫证券书面授权,任何机构和个人不得以任何形式刊载、翻版、复制、发布、转发或引用本报告的任何部分。若华鑫证券以外的机构向其客户发放本报告,则由该机构独自为此发送行为负责,华鑫证券对此等行为不承担任何责任。本报告同时不构成华鑫证券向发送本报告的机构之客户提供的投资建议。如未经华鑫证券授权,私自转载或者转发本报告,所引起的一切后果及法律责任由私自转载或转发者承担。华鑫证券将保留随时追究其法律责任的权利。请投资者慎重使用未经授权刊载或者转发的华鑫证券研究报告。 请阅读最后一页重要免责声明报告编号:HX-250513170708