燃气Ⅱ行业跟踪周报:库存消落 采暖需求增加欧美气价上涨、国内气价平稳;对美LNG15%关税征收在即

AI智能总结

AI智能总结

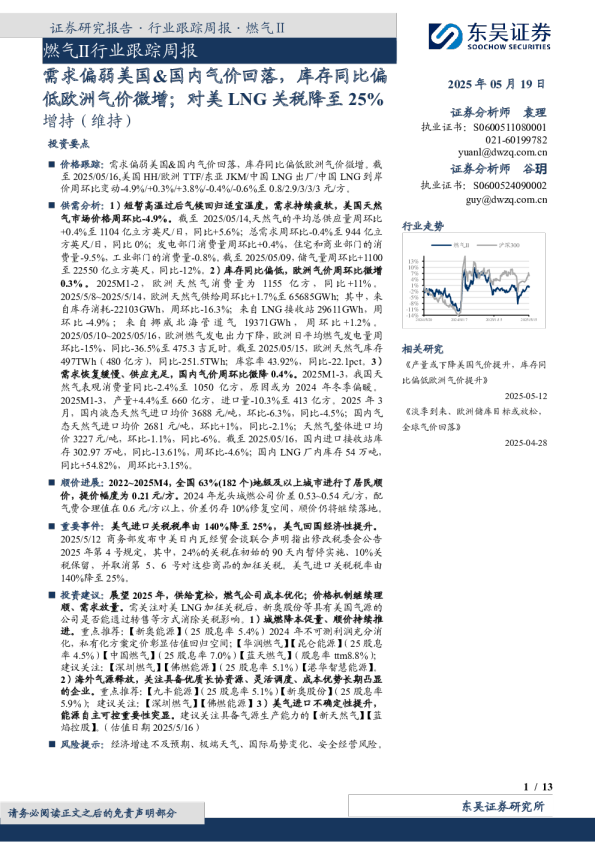

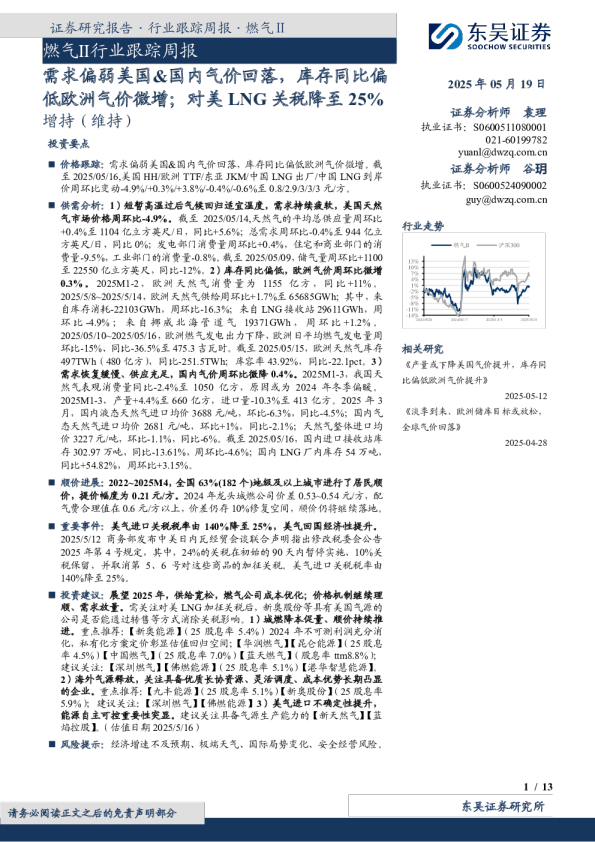

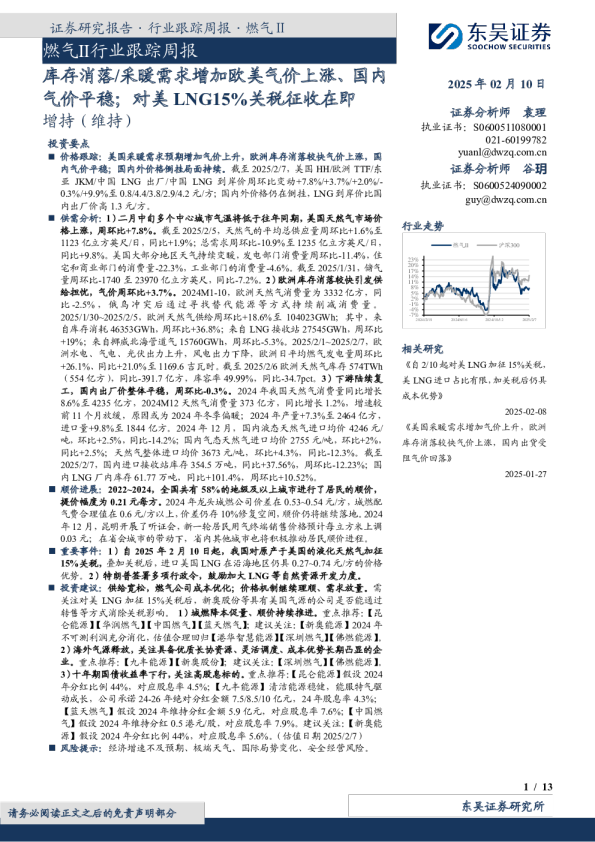

库存消落/采暖需求增加欧美气价上涨、国内气价平稳;对美LNG15%关税征收在即 2025年02月10日 证券分析师袁理执业证书:S0600511080001021-60199782yuanl@dwzq.com.cn 证券分析师谷玥执业证书:S0600524090002guy@dwzq.com.cn 增持(维持) ◼价格跟踪:美国采暖需求预期增加气价上升,欧洲库存消落较快气价上涨,国内气价平稳;国内外价格倒挂局面持续。截至2025/2/7,美国HH/欧洲TTF/东亚JKM/中国LNG出厂/中国LNG到岸价周环比变动+7.8%/+3.7%/+2.0%/-0.3%/+9.9%至0.8/4.4/3.8/2.9/4.2元/方;国内外价格仍在倒挂,LNG到岸价比国内出厂价高1.3元/方。 ◼供需分析:1)二月中旬多个中心城市气温将低于往年同期,美国天然气市场价格上涨,周环比+7.8%。截至2025/2/5,天然气的平均总供应量周环比+1.6%至1123亿立方英尺/日,同比+1.9%;总需求周环比-10.9%至1235亿立方英尺/日,同比+9.8%。美国大部分地区天气持续变暖,发电部门消费量周环比-11.4%,住宅和商业部门的消费量-22.3%,工业部门的消费量-4.6%。截至2025/1/31,储气量周环比-1740至23970亿立方英尺,同比-7.2%。2)欧洲库存消落较快引发供给担忧,气价周环比+3.7%。2024M1-10,欧洲天然气消费量为3332亿方,同比-2.5%, 俄 乌 冲 突 后 通 过 寻 找 替 代 能 源 等 方 式 持 续 削 减 消 费 量 。2025/1/30~2025/2/5,欧洲天然气供给周环比+18.6%至104023GWh;其中,来自库存消耗46353GWh,周环比+36.8%;来自LNG接收站27545GWh,周环比+19%;来自挪威北海管道气15760GWh,周环比-5.3%。2025/2/1~2025/2/7,欧洲水电、气电、光伏出力上升,风电出力下降,欧洲日平均燃气发电量周环比+26.1%、同比+21.0%至1169.6吉瓦时。截至2025/2/6欧洲天然气库存574TWh(554亿方),同比-391.7亿方,库容率49.99%,同比-34.7pct。3)下游陆续复工,国内出厂价整体平稳,周环比-0.3%。2024年我国天然气消费量同比增长8.6%至4235亿方,2024M12天然气消费量373亿方,同比增长1.2%,增速较前11个月放缓,原因或为2024年冬季偏暖;2024年产量+7.3%至2464亿方,进口量+9.8%至1844亿方。2024年12月,国内液态天然气进口均价4246元/吨,环比+2.5%,同比-14.2%;国内气态天然气进口均价2755元/吨,环比+2%,同比+2.5%;天然气整体进口均价3673元/吨,环比+4.3%,同比-12.3%。截至2025/2/7,国内进口接收站库存354.5万吨,同比+37.56%,周环比-12.23%;国内LNG厂内库存61.77万吨,同比+101.4%,周环比+10.52%。◼ 相关研究 《自2/10起对美LNG加征15%关税,美LNG进口占比有限,加关税后仍具成本优势》2025-02-08 《美国采暖需求增加气价上升,欧洲库存消落较快气价上涨,国内出货受阻气价回落》2025-01-27 顺价进展:2022~2024,全国共有58%的地级及以上城市进行了居民的顺价,提价幅度为0.21元每方。2024年龙头城燃公司价差在0.53~0.54元/方,城燃配气费合理值在0.6元/方以上,价差仍存10%修复空间,顺价仍将继续落地。2024年12月,昆明开展了听证会,新一轮居民用气终端销售价格预计每立方米上调0.03元;在省会城市的带动下,省内其他城市也将积极推动居民顺价进程。◼ 重要事件:1)自2025年2月10日起,我国对原产于美国的液化天然气加征15%关税,叠加关税后,进口美国LNG在沿海地区仍具0.27~0.74元/方的价格优势。2)特朗普签署多项行政令,鼓励加大LNG等自然资源开发力度。 ◼投资建议:供给宽松,燃气公司成本优化;价格机制继续理顺、需求放量。需关注对美LNG加征15%关税后,新奥股份等具有美国气源的公司是否能通过转售等方式消除关税影响。1)城燃降本促量、顺价持续推进。重点推荐:【昆仑能源】【华润燃气】【中国燃气】【蓝天燃气】;建议关注:【新奥能源】2024年不可测利润充分消化,估值合理回归【港华智慧能源】【深圳燃气】【佛燃能源】。2)海外气源释放,关注具备优质长协资源、灵活调度、成本优势长期凸显的企业。重点推荐:【九丰能源】【新奥股份】;建议关注:【深圳燃气】【佛燃能源】。3)十年期国债收益率下行,关注高股息标的。重点推荐:【昆仑能源】假设2024年分红比例44%,对应股息率4.5%;【九丰能源】清洁能源稳健,能服特气驱动成长,公司承诺24-26年绝对分红金额7.5/8.5/10亿元,24年股息率4.3%;【蓝天燃气】假设2024年维持分红金额5.9亿元,对应股息率7.6%;【中国燃 气】假设2024年维持分红0.5港元/股,对应股息率7.9%。建议关注:【新奥能源】假设2024年分红比例44%,对应股息率5.6%。(估值日期2025/2/7) ◼风险提示:经济增速不及预期、极端天气、国际局势变化、安全经营风险。 内容目录 1.价格跟踪:美国采暖需求预期增加气价上升,欧洲库存消落较快气价上涨,国内气价平稳..42.顺价进展:全国顺价逐步推进,城燃公司盈利提升、估值修复..................................................83.重要公告..............................................................................................................................................94.重要事件............................................................................................................................................104.1.对美LNG15%关税征收在即,测算在沿海地区美LNG仍有成本优势............................104.2.特朗普签署多项行政令,鼓励加大LNG等自然资源开发力度........................................115.投资建议............................................................................................................................................116.风险提示............................................................................................................................................12 图表目录 图1:2021/4-2025/2海内外天然气价格指数......................................................................................4图2:国内外LNG价格对比................................................................................................................4图3:美国周度供需(十亿立方英尺/日).........................................................................................5图4:美国周度库存(十亿立方英尺)...............................................................................................5图5:2020-2024年欧洲天然气消费量(亿方)................................................................................5图6:欧洲天然气供应结构(GWh).....................................................................................................5图7:最近一年欧洲发电结构(吉瓦时/日,周度数据,截至2025/2/7)......................................6图8:2021/1-2025/2欧盟周度天然气库存(百万方)......................................................................6图9:2021/4-2025/2欧洲天然气库存量(TWh)..............................................................................6图10:2021/4-2025/2欧洲天然气库容率(%).................................................................................6图11:2020~2024中国天然气表观消费量(亿方)..........................................................................7图12:2020~2024中国天然气产量(亿方).....................................................................................7图13:2020~2024中国天然气进口(亿方).....................................................................................7图14:2020-2024中国月度进口天然气均价(元/吨).....................................................................7图15:2020-2024中国月度进口LNG均价(元/吨).......................................................................8图16:2020-2024中国月度进口管道气均价(元/吨).....................................................................8图17:国内LNG库存(万吨)..........................................................................................................8图18:2022-2024居民调价情况.........................