能化早报

AI智能总结

AI智能总结

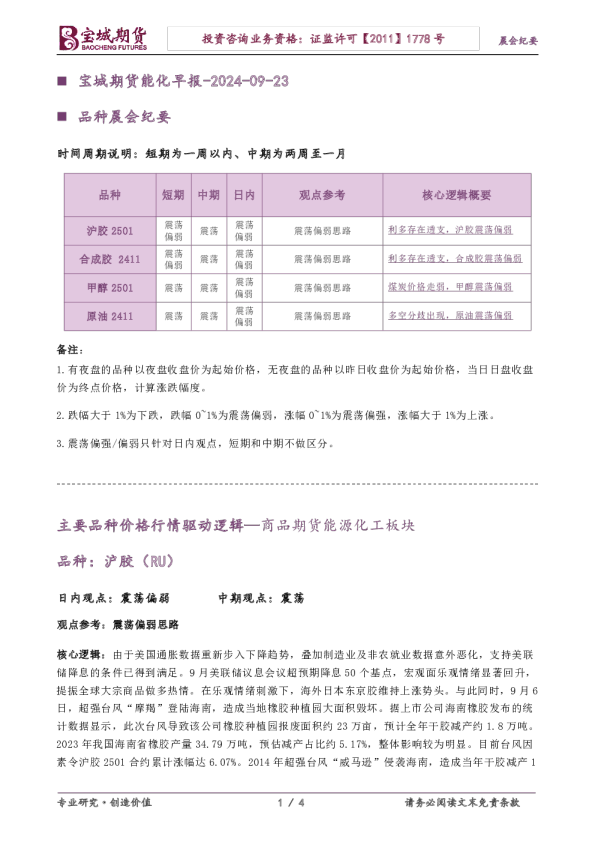

品种晨会纪要 备注: 1.有夜盘的品种以夜盘收盘价为起始价格,无夜盘的品种以昨日收盘价为起始价格,当日日盘收盘价为终点价格,计算涨跌幅度。 2.跌幅大于1%为下跌,跌幅0~1%为震荡偏弱,涨幅0~1%为震荡偏强,涨幅大于1%为上涨。 3.震荡偏强/偏弱只针对日内观点,短期和中期不做区分。 主要品种价格行情驱动逻辑—商品期货能源化工板块 品种:沪胶(RU) 日内观点:震荡偏弱中期观点:震荡 观点参考:震荡偏弱思路 核心逻辑:由于美国通胀数据重新步入下降趋势,叠加制造业及非农就业数据意外恶化,支持美联储降息的条件已得到满足。9月美联储议息会议超预期降息50个基点,宏观面乐观情绪显著回升,提振全球大宗商品做多热情。在乐观情绪刺激下,海外日本东京胶维持上涨势头。与此同时,9月6日,超强台风“摩羯”登陆海南,造成当地橡胶种植园大面积毁坏。据上市公司海南橡胶发布的统计数据显示,此次台风导致该公司橡胶种植园报废面积约23万亩,预计全年干胶减产约1.8万吨。2023年我国海南省橡胶产量34.79万吨,预估减产占比约5.17%,整体影响较为明显。目前台风因素令沪胶2501合约累计涨幅达6.07%。2014年超强台风“威马逊”侵袭海南,造成当年干胶减产1 万吨,占全年产胶比重2.38%,直接提振盘面沪胶期价累计最大涨幅达13.42%。由于中秋节后,沪胶期货2501合约短线涨幅过大,上周五夜盘国内沪胶期货2501合约出现高位调整走势,期价大幅收低3.35%至17335元/吨,预计本周一国内沪胶期货2501合约或维持震荡偏弱的走势。 品种:合成胶(BR) 日内观点:震荡偏弱中期观点:震荡 观点参考:震荡偏弱思路 核心逻辑:由于美国通胀数据重新步入下降趋势,叠加制造业及非农就业数据意外恶化,支持美联储降息的条件已得到满足。9月美联储议息会议超预期降息50个基点,宏观面乐观情绪显著回升,提振全球大宗商品做多热情。从成本角度来看,近期国内外原油期货价格暂时止跌企稳,宏观情绪回暖鼓舞能化板块商品做多信心。不过从原油供需面来看,眼下全球原油供应端正悄然发生变化。 “OPEC+”产油国改变限产保价策略,开始规划提高石油产量。而随着北半球夏季用油旺季结束,9-10月份步入原油消费淡季,需求驱动力量减弱。从长远来看,原油需求因世界经济增长前景黯淡而出现萎缩。在油市多空因素分歧加剧的背景下,预计后市国内外原油期货价格料维持震荡筑底的走势。在乐观情绪刺激下,市场做多热情回暖,风险偏好增强。由于中秋节后,合成胶期货2411合约短线涨幅过大,上周五夜盘国内合成胶期货2411合约出现高位调整走势,期价大幅收低4.37%至15310元/吨,预计本周一国内合成胶期货2411合约或维持震荡偏弱的走势。 品种:甲醇(MA) 日内观点:震荡偏弱中期观点:震荡 观点参考:震荡偏弱思路 核心逻辑:由于美国通胀数据重新步入下降趋势,叠加制造业及非农就业数据意外恶化,支持美联储降息的条件已得到满足。9月美联储议息会议超预期降息50个基点,宏观面乐观情绪显著回升,提振全球大宗商品做多热情。在乐观情绪刺激下,中秋小长假期间,外围大宗商品期货价格维持偏强走势,市场做多热情回暖,风险偏好增强。从甲醇基本面来看,目前国内外甲醇供应压力依然较大,内陆和港口库存累库趋势尚未转变,高供应和高库存的特征较为明显。与此同时,甲醇下游需求仍旧偏弱,烯烃低利润引发低开工负荷限制了甲醇需求改善的可能。受益中秋小长假期间,外围大宗商品期货价格维持偏强走势,市场做多热情回暖,风险偏好增强。随着宏观面利多因素兑现,叠加上周五夜盘国内煤炭期货价格集体回调,导致甲醇期货2501合约小幅收低1.76%至2349元/吨, 预计本周一国内甲醇期货2501合约或维持震荡偏弱的走势。 品种:原油(SC) 日内观点:震荡偏弱中期观点:震荡 观点参考:震荡偏弱思路 核心逻辑:由于美国通胀数据重新步入下降趋势,叠加制造业及非农就业数据意外恶化,支持美联储降息的条件已得到满足。9月美联储议息会议超预期降息50个基点,宏观面乐观情绪显著回升,提振全球大宗商品做多热情。在乐观情绪刺激下,中秋小长假期间,外围大宗商品期货价格维持偏强走势,市场做多热情回暖,风险偏好增强。从产业角度来看,近期OPEC原油月度报告再度调降年内原油需求预期,预测2024年全球石油需求将增长203万桶/日,2025年将增长174万桶/日,低于此前预计211万桶/日和178万桶/日;这是OPEC两个月内第二次下调需求预测。与此同时,今天凌晨,EIA公布短期能源展望报告,也将2024年全球原油需求增速预期下调至100万桶/日,将2025年全球原油需求增速预期下调至150万桶/日。随着北半球夏季用油旺季结束,9-10月份步入原油消费淡季,需求驱动力量减弱。叠加原油市场对于OPEC产油国延长减产措施出现“审美疲劳”,利多效应降低。受益于短期美联储降息预期大增,且降息幅度或强于25个基点。随着宏观面利多因素兑现,在利多出尽的背景下,上周五国内原油期货2411合约呈现震荡偏弱的走势,期价略微收低0.57%至521.3元/桶,预计本周一国内原油期货2411合约或维持震荡偏弱的走势。 获 取 每 日期 货观 点推 送 姓名:陈栋 宝城期货投资咨询部从业资格证号:F0251793投资咨询证号:Z0001617电话:0571-87006873邮箱:chendong@bcqhgs.com 作者声明 本人具有中国期货业协会授予的期货从业资格证书,期货投资咨询资格证书,本人承诺以勤勉的职业态度,独立、客观地出具本报告。本报告清晰准确地反映了本人的研究观点。本人不会因本报告中的具体推荐意见或观点而直接或间接接收到任何形式的报酬。 免 责 条 款 除 非 另 有 说 明 , 宝 城 期 货 有 限 责 任 公 司 ( 以 下 简 称“宝 城 期 货”) 拥 有 本 报 告 的 版 权 。 未 经 宝 城 期 货 事 先书 面 授 权 许 可 , 任 何 机 构 或 个 人 不 得 更 改 或 以 任 何 方 式 发 送 、 传 播 或 复 印 本 报 告 的 全 部 或 部 分 内 容 。 本 报 告 所 载 的 全 部 内 容 只 提 供 给 客 户 做 参 考 之 用 , 并 不 构 成 对 客 户 的 投 资 建 议 。 宝 城 期 货 认 为 本 报 告 所 载内 容 及 观 点 客 观 公 正 , 但 不 担 保 其 内 容 的 准 确 性 或 完 整 性 。 客 户 不 应 单 纯 依 靠 本 报 告 而 取 代 个 人 的 独 立 判 断 。本 报 告 所 载 内 容 反 映 的 是 宝 城 期 货 在 最 初 发 表 本 报 告 日 期 当 日 的 判 断 , 宝 城 期 货 可 发 出 其 它 与 本 报 告 所 载 内 容不 一 致 或 有 不 同 结 论 的 报 告 , 但 宝 城 期 货 没 有 义 务 和 责 任 去 及 时 更 新 本 报 告 涉 及 的 内 容 并 通 知 客 户 。 宝 城 期 货不 对 因 客 户 使 用 本 报 告 而 导 致 的 损 失 负 任 何 责 任 。 宝 城 期 货 建 议 客 户 独 自 进 行 投 资 判 断 。 本 报 告 并 不 构 成 投 资 、 法 律 、 会 计 或 税 务 建 议 或 担 保 任 何 内 容 适 合客 户 , 本 报 告 不 构 成 给 予 客 户 个 人 咨 询 建 议 。 宝 城 期 货 版 权 所 有 并 保 留 一 切 权 利 。