业绩高增长,机器人业务布局打开成长空间

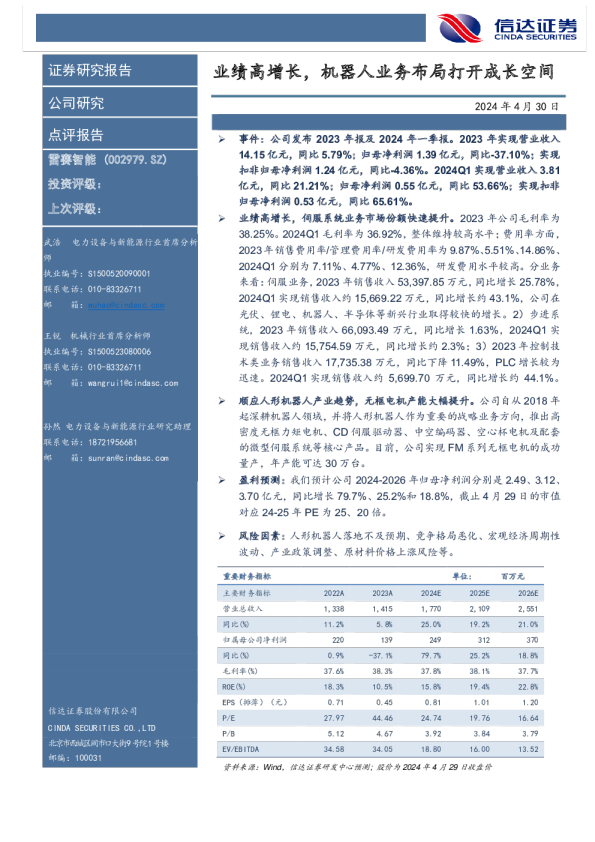

证券研究报告 公司研究 [Table_ReportType] 点评报告 [Table_StockAndRank] 雷赛智能 (002979.SZ) 投资评级: 上次评级: 武浩 电力设备与新能源行业首席分析师 执业编号:S1500520090001 联系电话:010-83326711 邮 箱:wuhao@cindasc.com 王锐 机械行业首席分析师 执业编号:S1500523080006 联系电话:010-83326711 邮 箱:wangrui1@cindasc.com 孙然 电力设备与新能源行业研究助理 联系电话:18721956681 邮 箱:sunran@cindasc.com 信达证券股份有限公司 CINDA SECURITIES CO.,LTD 北京市西城区闹市口大街9号院1号楼 邮编:100031 [Table_Title] 业绩高增长,机器人业务布局打开成长空间 [Table_ReportDate] 2024年4月30日 [Table_Summary] ➢ 事件:公司发布2023年报及2024年一季报。2023年实现营业收入14.15亿元,同比5.79%;归母净利润1.39亿元,同比-37.10%;实现扣非归母净利润1.24亿元,同比-4.36%。2024Q1实现营业收入3.81亿元,同比21.21%;归母净利润0.55亿元,同比53.66%;实现扣非归母净利润0.53亿元,同比65.61%。 ➢ 业绩高增长,伺服系统业务市场份额快速提升。2023年公司毛利率为38.25%。2024Q1毛利率为36.92%,整体维持较高水平;费用率方面,2023年销售费用率/管理费用率/研发费用率为9.87%、5.51%、14.86%、2024Q1分别为7.11%、4.77%、12.36%,研发费用水平较高。分业务来看:伺服业务,2023年销售收入53,397.85万元,同比增长25.78%, 2024Q1实现销售收入约15,669.22万元,同比增长约43.1%,公司在光伏、锂电、机器人、半导体等新兴行业取得较快的增长。2)步进系统,2023年销售收入66,093.49万元,同比增长1.63%,2024Q1实现销售收入约15,754.59万元,同比增长约2.3%;3)2023年控制技术类业务销售收入17,735.38万元,同比下降11.49%,PLC增长较为迅速。2024Q1实现销售收入约 5,699.70 万元,同比增长约 44.1%。 ➢ 顺应人形机器人产业趋势,无框电机产能大幅提升。公司自从2018年起深耕机器人领域,并将人形机器人作为重要的战略业务方向,推出高密度无框力矩电机、CD伺服驱动器、中空编码器、空心杯电机及配套的微型伺服系统等核心产品。目前,公司实现FM系列无框电机的成功量产,年产能可达30万台。 ➢ 盈利预测:我们预计公司2024-2026年归母净利润分别是2.49、3.12、3.70亿元,同比增长79.7%、25.2%和18.8%,截止4月29日的市值对应24-25年PE为25、20倍。 ➢ 风险因素:人形机器人落地不及预期、竞争格局恶化、宏观经济周期性波动、产业政策调整、原材料价格上涨风险等。 重要财务指标 单位: 百万元 主要财务指标 2022A 2023A 2024E 2025E 2026E 营业总收入 1,338 1,415 1,770 2,109 2,551 同比(%) 11.2% 5.8% 25.0% 19.2% 21.0% 归属母公司净利润 220 139 249 312 370 同比(%) 0.9% -37.1% 79.7% 25.2% 18.8% 毛利率(%) 37.6% 38.3% 37.8% 38.1% 37.7% ROE(%) 18.3% 10.5% 15.8% 19.4% 22.8% EPS(摊薄)(元) 0.71 0.45 0.81 1.01 1.20 P/E 27.97 44.46 24.74 19.76 16.64 P/B 5.12 4.67 3.92 3.84 3.79 EV/EBITDA 34.58 34.05 18.80 16.00 13.52 [Table_ReportClosing] 资料来源:Wind,信达证券研发中心预测 ; 股价为2024年4月29日收盘价 请阅读最后一页免责声明及信息披露 http://www.cindasc.com 2 资产负债表 单位: 百万元 利润表 单位: 百万元 会计年度 2022A 2023A 2024E 2025E 2026E 会计年度 2022A 2023A 2024E 2025E 2026E 流动资产 1,471 1,574 2,081 2,098 2,506 营业总收入 1,338 1,415 1,770 2,109 2,551 货币资金 442 358 614 421 424 营业成本 835 874 1,101 1,306 1,589 应收票据 74 73 104 107 148 营业税金及附加 10 11 5 6 8 应收账款 486 512 668 738 962 销售费用 113 140 124 148 179 预付账款 2 2 3 4 5 管理费用 85 78 81 95 112 存货 395 463 485 639 729 研发费用 163 210 214 253 304 其他 71 164 207 188 239 财务费用 9 4 5 1 4 非流动资产 723 731 746 751 751 减值损失合计 -3 -3 0 0 0 长期股权投资 19 22 22 22 22 投资净收益 85 2 4 4 5 固定资产(合计) 416 417 429 434 433 其他 31 54 27 32 38 无形资产 15 15 15 15 15 营业利润 236 152 269 336 400 其他 274 278 281 281 281 营业外收支 0 0 0 0 0 资产总计 2,194 2,305 2,827 2,849 3,257 利润总额 236 152 269 337 400 流动负债 700 761 1,028 1,017 1,403 所得税 11 13 19 24 28 短期借款 56 178 178 178 178 净利润 225 139 250 313 372 应付票据 170 92 232 152 316 少数股东损益 5 0 1 1 1 应付账款 232 277 359 395 523 归属母公司净利润 220 139 249 312 370 其他 242 215 259 292 388 EBITDA 200 199 320 388 459 非流动负债 277 213 213 213 213 EPS(当年)(元) 0.72 0.45 0.81 1.01 1.20 长期借款 270 201 201 201 201 其他 7 12 12 12 12 现金流量表 单位: 百万元 负债合计 977 974 1,241 1,230 1,616 会计年度 2022A 2023A 2024E 2025E 2026E 少数股东权益 14 12 13 14 16 经营活动现金流 216 88 324 153 419 归属母公司股东权益 1,203 1,319 1,573 1,605 1,625 净利润 225 139 250 313 372 负债和股东权益 2,194 2,305 2,827 2,849 3,257 折旧摊销 39 45 50 55 61 财务费用 20 10 11 11 11 重要财务指标 单位: 百万元 投资损失 -85 -4 -4 -4 -5 主要财务指标 2022A 2023A 2024E 2025E 2026E 营运资金变动 18 -98 16 -222 -19 营业总收入 1,338 1,415 1,770 2,109 2,551 其它 -3 -4 0 0 0 同比(%) 11.2% 5.8% 25.0% 19.2% 21.0% 投资活动现金流 -114 -77 -61 -56 -55 归属母公司净利润 220 139 249 312 370 资本支出 -230 -29 -65 -60 -60 同比(%) 0.9% -37.1% 79.7% 25.2% 18.8% 长期投资 112 -49 0 0 0 毛利率(%) 37.6% 38.3% 37.8% 38.1% 37.7% 其他 4 1 4 4 5 ROE(%) 18.3% 10.5% 15.8% 19.4% 22.8% 筹资活动现金流 108 -89 -7 -291 -361 EPS(摊薄)(元) 0.71 0.45 0.81 1.01 1.20 吸收投资 60 4 5 0 0 P/E 27.97 44.46 24.74 19.76 16.64 借款 304 132 0 0 0 P/B 5.12 4.67 3.92 3.84 3.79 支付利息或股息 -83 -110 -11 -291 -361 EV/EBITDA 34.58 34.05 18.80 16.00 13.52 现金净增加额 210 -78 256 -193 3 请阅读最后一页免责声明及信息披露 http://www.cindasc.com 3 研究团队简介 武浩,电力设备新能源首席分析师,中央财经大学金融硕士,7年新能源行业研究经验,曾任东兴证券基金业务部研究员,2020 年加入信达证券研发中心,负责电力设备新能源行业研究。 王锐,吉林大学学士、北京师范大学硕士,曾就职于方正证券、光大证券、国泰君安,10 年行业研究经验,其中 7 年机械行业研究经验。2023 年加入信达证券研发中心,负责机械行业研究工作。 韩冰,浙江大学经济学学士、硕士,曾就职于东方证券、中泰证券,2023 年加入信达证券研发中心,主要覆盖通用设备、检测、科学仪器等领域。 孙然,新能源与电力设备行业研究助理,山东大学金融硕士,2022年加入信达证券研发中心,负责工控、充电桩及机器人产业链研究。 请阅读最后一页免责声明及信息披露 http://www.cindasc.com 4 分析师声明 负责本报告全部或部分内容的每一位分析师在此申明,本人具有证券投资咨询执业资格,并在中国证券业协会注册登记为证券分析师,以勤勉的职业态度,独立、客观地出具本报告;本报告所表述的所有观点准确反映了分析师本人的研究观点;本人薪酬的任何组成部分不曾与,不与,也将不会与本报告中的具体分析意见或观点直接或间接相关。 免责声明 信达证券股份有限公司(以下简称“信达证券”)具有中国证监会批复的证券投资咨询业务资格。本报告由信达证券制作并发布。 本报告是针对与信达证券