石油加工行业大炼化周报:假期出行需求拉动国内成品油价格上行

AI智能总结

AI智能总结

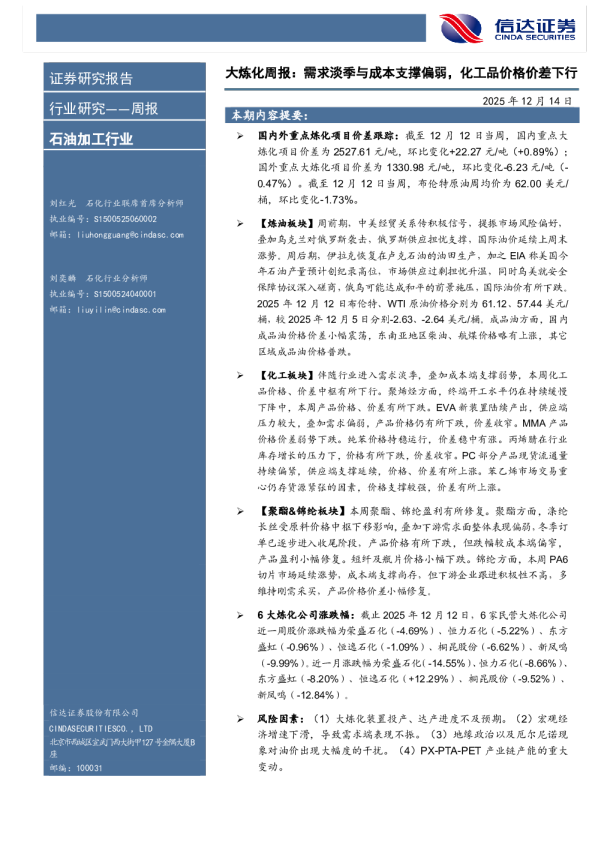

行业研究——周报 2023年10月8日 本期内容提要: ➢【炼油板块】截至10月6日当周,周前期,美国EIA原油库存超市场预期大幅减少,库欣库存也降至近一年低点,不过美国两党在预算问题上的分歧令美国政府“关门”的可能加大,市场对经济前景担忧情绪升温,国际原油走势震荡。周后期,虽然OPEC+维持减产政策以保持供应紧张的影响,但是宏观经济逆风引发的投资者对需求前景担忧和美国汽油库存超预期大幅增加施压油价,国际原油价格震荡下跌。成品油方面,截至9月25日当周,国内汽油及柴油价格价差整体上行,航煤表现偏弱,海外成品油中,价格价差全面下行。 胡晓艺石化行业研究助理联系电话:15632720688邮箱:huxiaoyi@cindasc.com ➢【化工板块】截至9月25日当周,国际原油价格震荡上行,但下游采买刚需维持,需求端支撑偏弱,化工品价格整体下行,部分化工品由于供应端支撑价格抬升。其中聚乙烯、EVA价格弱势下行价差缩窄;聚丙烯价格震荡运行价差缩窄;聚碳酸酯价格总体持稳,价差小幅回落;纯苯、MMA下游采买刚需维持,产品价格及价差弱势下行;苯乙烯成本端支撑不佳叠加下游采买刚需维持,价格宽幅下行,价差大幅缩窄;丙烯腈因供应端支撑,产品价格价差上行。 ➢【聚酯板块】截至9月25日当周,国际原油价格震荡上行,但成本端与需求端支撑偏弱,聚酯板块整体价格重心下移。PX成本端支撑偏弱,价格弱势下行。MEG需求端支撑偏弱,价格弱势下行。PTA、聚酯瓶片下游采买刚需维持,价格弱势下行。涤纶长丝和涤纶短纤原料市场价格重心下行,成本端支撑偏弱,叠加假期临近,下游企业陆续放假,需求端支撑偏弱,价格弱势下行。 ➢6大炼化公司涨跌幅:截止2023年9月28日,6家民营大炼化公司近一周股价涨跌幅为东方盛虹(-0.86%)、荣盛石化(-1.98%)、新凤鸣(-2.01%)、桐昆股份(-2.58%)、恒力石化(-2.57%)、恒逸石化(-3.03%)。近一月涨跌幅为新凤鸣(+3.62%)、荣盛石化(+1.28%)、恒力石化(+0.42%)、东方盛虹(+1.76%)、桐昆股份(+3.73%)、恒逸石化(-4.92%)。 ➢风险因素:(1)大炼化装置投产、达产进度不及预期。(2)宏观经济增速严重下滑,导致需求端严重不振。(3)地缘政治以及厄尔尼诺现象对油价出现大幅度的干扰。(4)PX-PTA-PET产业链产能的重大变动。 信达证券股份有限公司CINDASECURITIESCO.,LTD北京市西城区闹市口大街9号院1号楼邮编:100031 国内外重点大炼化项目价差比较 自2020年1月4日至2023年9月29日,布伦特周均原油价格涨幅为39.93%,我们根据设计方案,以即期市场价格对国内和国外重点大炼化项目做价差跟踪,国内重点大炼化项目周均价差涨跌幅为11.61%,国外重点大炼化项目周均价差涨跌幅为40.73%。 截至9月25日当周,国内重点大炼化项目价差为2496.34元/吨,环比变化-82.65元/吨(-3.20%);国外重点大炼化项目价差为1324.72元/吨,环比变化-166.51元/吨(-11.17%)。截至10月6日当周,布伦特原油周均价为87.22美元/桶,环比变化-8.09%。 资料来源:万得,信达证券研发中心 资料来源:万得,信达证券研发中心 炼油板块 ➢原油:油价震荡下跌。截至10月6日当周,周前期,美国EIA原油库存超市场预期大幅减少,库欣库存也降至近一年低点,不过美国两党在预算问题上的分歧令美国政府“关门”的可能加大,市场对经济前景担忧情绪升温,国际原油走势震荡。周后期,虽然OPEC+维持减产政策以保持供应紧张的影响,但是宏观经济逆风引发的投资者对需求前景担忧和美国汽油库存超预期大幅增加施压油价,国际原油价格震荡下跌。 国内成品油价格、价差情况: ➢成品油:价格小幅上涨。国内市场:截至9月25日当周,国内柴油、汽油、航煤周均价分别为8485.43(+28.88)、9501.00(+66.66)、7274.14(-33.71)元/吨,折合161.37(+0.56)、180.69(+1.28)、138.34(-0.63)美元/桶,与原油价差分别为3555.19(+24.45)、4570.76(+62.23)、2343.91(-38.15)元/吨,折合67.23(+0.47)、86.54(+1.19)、44.19(-0.72)美元/桶。 资料来源:万得,信达证券研发中心 资料来源:万得,信达证券研发中心 资料来源:万得,信达证券研发中心 资料来源:万得,信达证券研发中心 资料来源:万得,信达证券研发中心 资料来源:万得,信达证券研发中心 国外成品油价格、价差情况: ➢东南亚市场:截至9月25日当周,新加坡柴油、汽油、航煤周均价分别为6605.37(-39.88)、5326.99(-370.11)、6402.81(-111.28)元/吨,折合126.16(-0.73)、101.74(-7.04)、122.29(-2.10)美元/桶,与原油价差分别为1675.13(-44.31)、396.75(-374.54)、1472.58(-115.71)元/吨,折合31.84(-0.99)、7.43(-7.30)、27.97(-2.35)美元/桶。 ➢北美市场:截至9月25日当周,美国柴油、汽油、航煤周均价分别为7236.28(-112.55)、5615.40(-263.13)、6816.98(-54.22)元/吨,折合138.18(-2.14)、107.23(-5.02)、130.18(-1.03)美元/桶,与原油价差分别为2306.05(-116.98)、685.17(-267.56)、1886.74(-58.65)元/吨,折合44.04(-2.23)、13.08(-5.11)、36.03(-1.12)美元/桶。 ➢欧洲市场:截至9月25日当周,欧洲柴油、汽油、航煤周均价分别为6866.15(-95.66)、6701.44(-414.36)、7335.38(-102.30)元/吨,折合130.60(-1.79)、127.47(-7.85)、139.50(-1.93)美元/桶,与原油价差分别为1935.91(-100.09)、1771.20(-418.79)、2405.14(-106.73)元/吨,折合36.45(-1.88)、33.32(-7.94)、45.36(-2.03)美元/桶。 资料来源:万得,信达证券研发中心 资料来源:万得,信达证券研发中心 资料来源:万得,信达证券研发中心 资料来源:万得,信达证券研发中心 资料来源:万得,信达证券研发中心 资料来源:万得,信达证券研发中心 资料来源:万得,信达证券研发中心 资料来源:万得,信达证券研发中心 资料来源:万得,信达证券研发中心 资料来源:万得,信达证券研发中心 资料来源:万得,信达证券研发中心 资料来源:万得,信达证券研发中心 资料来源:万得,信达证券研发中心 资料来源:万得,信达证券研发中心 资料来源:万得,信达证券研发中心 资料来源:万得,信达证券研发中心 资料来源:万得,信达证券研发中心 化工品板块 ➢聚乙烯:均价弱势下行,价差小幅收窄。截至9月25日当周,LDPE、LLDPE、HDPE均价分别为9450.00(-85.71)、8257.57(-146.00)、8714.29(-35.71)元/吨,与原油价差分别为4519.76(-90.15)、3327.34(-150.43)、3784.05(-40.15)元/吨。 ➢EVA:价格弱势下行。截至9月25日当周,EVA均价13300.00(-300.00)元/吨,EVA-原油价差8369.76(-304.43)元/吨。 ➢纯苯:截至9月25日当周,国际原油价格震荡上涨,但纯苯下游采买刚需维持,价格弱势下行。纯苯均价8314.29(-428.57)元/吨,纯苯-原油价差3384.05(-433.00)元/吨。 ➢苯乙烯:截至9月25日当周,国际原油价格震荡上涨,上游原料纯苯价格重心下行,成本支撑不佳,叠加下游需求表现一般,苯乙烯价格宽幅下行,价差大幅收窄。苯乙烯均价9178.57(-607.14)元/吨,苯乙烯-原油价差4248.34(-611.57)元/吨。 资料来源:万得,信达证券研发中心 资料来源:万得,信达证券研发中心 资料来源:万得,信达证券研发中心 资料来源:万得,信达证券研发中心 资料来源:万得,信达证券研发中心 请阅读最后一页免责声明及信息披露http://www.cindasc.com8 ➢聚丙烯:价格震荡运行。截至9月25日当周,均聚聚丙烯、无规聚丙烯、抗冲聚丙烯均价分别为6290.22(-87.57)、8650.00(+0.00)、8235.71(+14.29)元/吨,与原油价差分别为1359.98(-92.00)、3719.76(-4.43)、3305.48(+9.85)元/吨。 ➢丙烯腈:截至9月25日当周,部分丙烯腈装置检修,整体供应量缩减,供应端存在一定支撑,叠加下游受节前备货情绪带动,需求端有所跟进。丙烯腈均价9971.43(+185.71)元/吨,丙烯腈-原油价差5041.19(+181.28)元/吨。 ➢聚碳酸酯:均价重心持稳。截至9月25日当周,PC均价17500.00(+0.00)元/吨,PC-原油价差12569.76(-4.43)元/吨。 ➢MMA:截至9月25日当周,国际原油价格震荡上涨,下游采买刚需维持,MMA价格弱势下行。MMA均价11914.29(-292.86)元/吨,MMA-原油价差6984.05(-297.29)元/吨。 资料来源:万得,信达证券研发中心 资料来源:万得,信达证券研发中心 资料来源:万得,信达证券研发中心 资料来源:万得,信达证券研发中心 资料来源:万得,信达证券研发中心 资料来源:万得,信达证券研发中心 聚酯板块 ➢PX:价格小幅下跌。截至9月25日当周,PXCFR中国主港周均价在1121.24(-26.48)美元/吨,PX与原油价差在433.96(-27.14)美元/吨,PX与石脑油周均价差在410.14(-25.41)美元/吨,开工率81.30%(+2.29pct)。 资料来源:万得,信达证券研发中心 资料来源:万得,信达证券研发中心 ➢MEG:价格重心下移。截至9月25日当周,MEG现货周均价格在4107.86(-141.43)元/吨,华东罐区库存为109.30(+1.20)万吨,开工率64.30%(-0.30pct)。 资料来源:万得,信达证券研发中心 资料来源:万得,CCFEI,信达证券研发中心 ➢PTA:截至9月25日当周,国际原油价格震荡上涨,下游聚酯端开工明显下滑,采买刚需维持,需求端支撑明显走弱,价格弱势下行。PTA现货周均价格在6212.86(-137.86)元/吨,行业平均单吨净利润在-278.41(+3.98)元/吨,开工率74.50%(+1.70pct),PTA社会流通库存至152.60(+3.60)万吨。 资料来源:万得,信达证券研发中心 资料来源:万得,CCFEI,信达证券研发中心 ➢涤纶长丝:截至9月25日当周,国际原油价格震荡上涨,但聚酯原料市场价格重心下行,成本支撑偏弱,叠加假期临近,下游部分厂商提前停车放假,需求端支撑偏弱,涤纶长丝价格弱势下行。涤纶长丝周均价格POY 8080.00(-117.14)元/吨、FDY8677.14(-65.71)元/吨和DTY 9428.57(-171.43)元/吨,行业平均单吨盈利分别为POY126.29(+32.85)元/吨、FDY257.13(+66.99)元/吨和DTY 158.52(-3.18)元/吨,涤纶长丝企业库存天数分别为POY9.50(-1.80)天、FDY15.80(-1.30)天和DTY 21.90(-1.50)天,开工率