集运指数(欧线):关注开舱指引,04轻仓试空

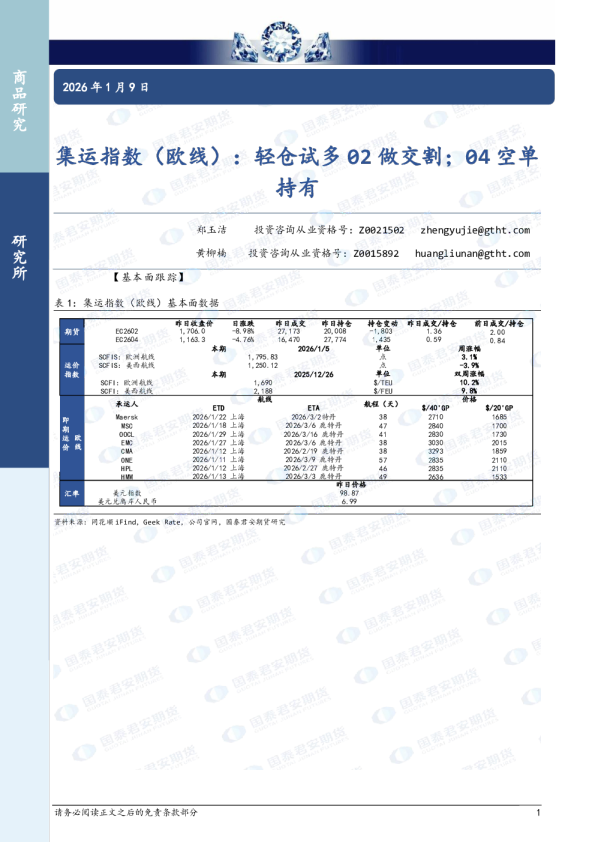

集运指数(欧线):关注开舱指引;04轻仓试空 郑玉洁投资咨询从业资格号:Z0021502zhengyujie@gtht.com 黄柳楠投资咨询从业资格号:Z0015892huangliunan@gtht.com 【基本面跟踪】 资料来源:公司官网,国泰君安期货研究注:2026年2月待定航次未计入运力统计 【宏观新闻】(资料来源:金十数据、财联社、央视) 1.哈马斯官员称已向埃及提交技术官员委员会候选名单。2.特朗普:伊朗昨日就核问题致电谈判,我们可能会与他们会面。3.特朗普:即日起,任何与伊朗开展业务的国家,其与美国的任何和所有商业活动都将被征收25%的关税。4.白宫:外交是美国应对伊朗局势的“首选”方案。5.AXIOS网站:据悉伊朗外长周末与美国特使联系,试图让双边局势降温。6.伊朗外长:伊朗安全部队已控制全国局势,美以应对伊朗发生的事件承担“直接责任”。7.马士基:将继续采取循序渐进的方式,逐步恢复通过苏伊士运河和红海的东西向航道航运。8.油轮监测机构:伊朗已“秘密释放”一艘希腊船东拥有的油轮,该船此前两年一直处于“被关押”状态。 昨日,集运指数(欧线)偏强运行,期货市场交易光伏产品、电池产品出口退税政策催生出的“抢出口”需求。02合约因交割限仓因素,以减仓反弹为主,收盘于1748.0点,涨幅1.03%;04合约增仓上行,收盘于1280.8点,涨幅11.3%。 运力端,1月已无待定航次,周均运力为30.9万TEU/周,同比+3.2%,环比-3.4%。目前Gemini联盟、OA联盟、MSC已发布春节期间停航计划,最新2月船期包含11艘空班,已无待定航次,周均运力从上周的28.7下修至27.1万TEU/周,同比+17.2%,环比-12.5%。3月目前包含9艘空班,2艘待定,周均运力为28.4万TEU/周,同比+5.4%,环比+5%。春节停航主要集中在2月下半月至3月第一周(即第8~10周)。我们复盘2024~2026年春节前、后5周的运力分布。通常而言,船司在节前的第3~5周起开始为春节搭建rolling;春节所在周及节后的两周是货量低谷;节后第3周起随着复工复产的推进,货量开始复苏。依据上述出货特征,观察2026年春节前(week-1至week-5)、春节中(week0至week2)以及春节后(week3至week5)的运力分布情况:2026年大年初一是2月17日,位于第8周(即2026Week0为第8周)。2026年春节前、春节中、春节后的运力均值分别为31.3、22.1、30.7万TEU/中,同比增速分别达到2.3%、3.3%、20.4%。从这一视角而言,节后的运力增速大幅高于节前和节中,节后的运力压力相对更大。地缘方面,关注伊朗地缘局势。 需求端,1月大部分船司的体感是BCO/NVO货量出货较好,但FAK端一般。正常而言,货量峰值或出现在1月中旬前后;随后见顶回落。周五收盘后出现了新的边际变量:财政部宣布自2026年4月1日起,取消光伏等产品增值税出口退税;自2026年4月1日起至2026年12月31日,将电池产品的增值税出口退税率由9%下调至6%;2027年1月1日起,取消电池产品增值税出口退税。早在2025年8~9月因出口退税预期曾出现光伏组件对欧洲的抢出口,此次财政部正式确定退税生效时间为4月1日,预计2026年一季度受组件将面临抢出口需求(包括进保税区),但抢运强度或低于去年8~9月。其他受退税政策波及的品种或也面临抢出口需求,对集运(欧线)1~3月份整体需求边际提振,对4月之后的需求边际利空。若抢运主要集中在春节前,则更多利好2602合约;若抢运主要出现在春节后,则对欧线2~3月的运输需求有一定支撑。据调研了解,主流光伏企业抢运窗口期不一,节前、节后均有可能。 即 期 运 费 方 面 , ① 马 士 基 : 第4周 开 舱 分 不 同 港 口 实 施 , 纳 入 指 数 的 欧 基 港 价 格 有2700/2800(40GP/40HQ)和2800/2900(40GP/40HQ)两档;不纳入指数的不来梅哈芬和格但斯克价格为2400/2500(40GP/40HQ);②OA联盟:第2周FAK中枢约3000美元/FEU;1月下旬中远和OOCL报2800美元/FEU(下调200左右);长荣暂时沿用2800~2900美元/FEU;③PA联盟:1月下半月,预计PA联盟FAK基本对齐2600美元/FEU,同时辅以集量SPOT(最低2400美元/FEU)进行收货;③MSC:1/15-1/31下调至2840美元/FEU,与1月上旬持平。目前第2~3周FAK均值落在2700~2760美元/FEU区间。 对于2602合约,我们给出中性偏悲观的估值演绎:①第4周PA FAK降至2400美元/FEU(当前约为2600美元/FEU),OA FAK均值下调至2700美元/FEU(当前约为2900美元/FEU),MSK和MSC不变,第4周FAK均值落在2660美元/FEU附近;②第5周和第6周市场中枢再合计下调600美元/FEU。在这种运费演绎下,第4、5、6周合计下调约690美元/FEU,比8月拐点显现后的三周合计下调630美元/FEU略高(备注:8月价格绝对值比1月高),故我们将此作为中性偏悲观的一种演绎。在这种运费路径演绎下,考虑船期延误和甩柜的影响,2602合约估值或落在1730~1780点区间。策略上02以观望为主。 对于2604合约,尽管一季度面临光伏、电池产品抢运的边际利好,但无法扭转欧线3~4月淡季供需弱平衡的大趋势。策略上04轻仓试空,上方关注1300~1450点压力区间。 对于2610合约,我们提示近期关注高空建立空单底仓的机会,上方压力位参考2510合约交割结算价1161点。 【趋势强度】 集运指数(欧线)趋势强度:0 注:趋势强度取值范围为【-2,2】区间整数。强弱程度分类如下:弱、偏弱、中性、偏强、强,-2表示最看空,2表示最看多。 国泰君安期货有限公司(以下简称“本公司”)具有中国证监会核准的期货投资咨询业务资格(证监许可[2011]1449号)。 本报告的观点和信息仅供本公司的专业投资者参考,无意针对或打算违反任何地区、国家、城市或其它法律管辖区域内的法律法规。本报告难以设置访问权限,若给您造成不便,敬请谅解。若您并非国泰君安期货客户中的专业投资者,请勿阅读、订阅或接收任何相关信息。本报告不构成具体业务的推介,亦不应被视为任何投资、法律、会计或税务建议,且本公司不会因接收人收到本报告而视其为本公司的当然客户。请您根据自身的风险承受能力自行作出投资决定并自主承担投资风险,不应凭借本内容进行具体操作。 分析师声明 作者具有中国期货业协会授予的期货投资咨询执业资格或相当的专业胜任能力,力求报告内容独立、客观、公正。本报告仅反映作者的不同设想、见解及分析方法。本报告所载的观点并不代表本公司或任何其附属或联营公司的立场,特此声明。 免责声明 本报告的信息来源于已公开的资料,但本公司对该等信息的准确性、完整性或可靠性不作任何保证。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的期货标的的价格可升可跌,过往表现不应作为日后的表现依据。在不同时期,或因使用不同假设和标准,采用不同观点和分析方法,本公司可发出与本报告所载资料、意见及推测不一致的报告,对此本公司可不发出特别通知。本公司不保证本报告所含信息保持在最新状态。同时,本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。 本报告中所指的研究服务可能不适合个别客户,不构成客户私人咨询建议,客户应考虑本报告中的任何意见或建议是否符合其特定状况。在任何情况下,本报告中的信息或所表述的意见均不构成对任何人的投资建议。在任何情况下,本公司、本公司员工或者关联机构不承诺投资者一定获利,不与投资者分享投资收益,也不对任何人因使用本报告中的任何内容所引致的任何直接或间接损失或与此有关的其他损失负任何责任。投资者务必注意,其据此做出的任何投资决策与本公司、本公司员工或者关联机构无关。市场有风险,投资需谨慎。投资者不应将本报告作为作出投资决策的唯一参考因素,亦不应认为本报告可以取代自己的判断。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。 版权声明 本报告版权仅为本公司所有任何机构和个人不得以任何形式翻版 如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“国泰君安期货研究”,提示使用本报告的风险,且不得对本报告进行任何有悖原意的引用、删节和修改。若本公司以外的其他个人或机构(以下简称“该个人或机构”)发送本报告,则由该个人或机构独自为此发送行为负责。通过此途径获得本报告的投资者应自行联系该个人或机构以要求获悉更详细信息或进而交易本报告中提及的期货品种。本报告不构成本公司向该个人或机构之客户提供的投资建议,本公司、本公司员工或者关联机构亦不为该个人或机构之客户因使用本报告或报告所载内容引起的任何损失承担任何责任。 除非另有说明,本报告中使用的所有商标、服务标记及标记均为国君期货所有或经合法授权被许可使用 任何单位或个人不得使用该商标