摆脱“超常规”——六句话学习中央经济工作会议

AI智能总结

AI智能总结

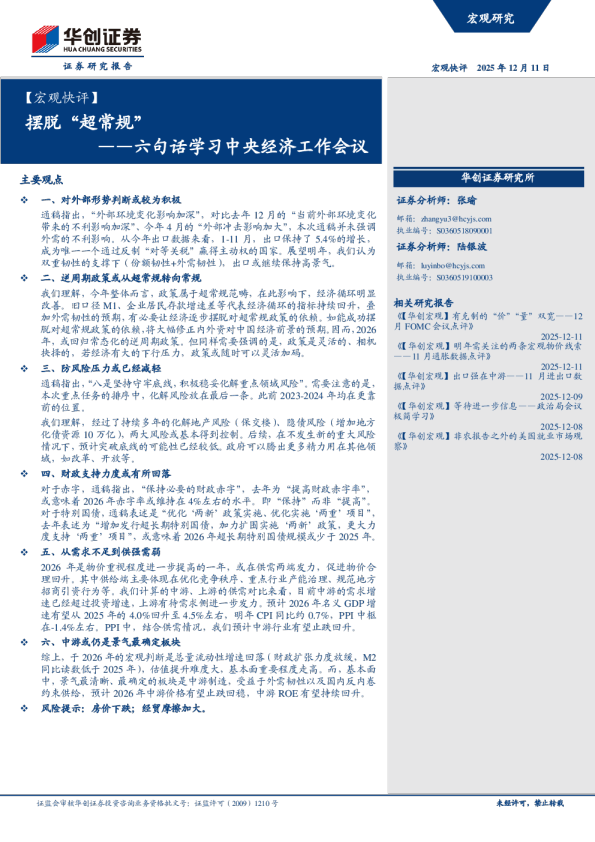

【宏观快评】 摆脱“超常规” ——六句话学习中央经济工作会议 华创证券研究所 主要观点 一、对外部形势判断或较为积极 证券分析师:张瑜邮箱:zhangyu3@hcyjs.com执业编号:S0360518090001 通稿指出,“外部环境变化影响加深”,对比去年12月的“当前外部环境变化带来的不利影响加深”、今年4月的“外部冲击影响加大”,本次通稿并未强调外需的不利影响。从今年出口数据来看,1-11月,出口保持了5.4%的增长,成为唯一一个通过反制“对等关税”赢得主动权的国家。展望明年,我们认为双重韧性的支撑下(份额韧性+外需韧性),出口或继续保持高景气。 证券分析师:陆银波邮箱:luyinbo@hcyjs.com执业编号:S0360519100003 二、逆周期政策或从超常规转向常规 我们理解,今年整体而言,政策属于超常规范畴,在此影响下,经济循环明显改善。旧口径M1、企业居民存款增速差等代表经济循环的指标持续回升,叠加外需韧性的预期,有必要让经济逐步摆脱对超常规政策的依赖。如能成功摆脱对超常规政策的依赖,将大幅修正内外资对中国经济前景的预期。因而,2026年,或回归常态化的逆周期政策。但同样需要强调的是,政策是灵活的、相机抉择的,若经济有大的下行压力,政策或随时可以灵活加码。 相关研究报告 《【华创宏观】有克制的“价”“量”双宽——12月FOMC会议点评》2025-12-11《【华创宏观】明年需关注的两条宏观物价线索 ——11月通胀数据点评》2025-12-11《【华创宏观】出口强在中游——11月进出口数据点评》2025-12-09《【华创宏观】等待进一步信息——政治局会议极简学习》2025-12-08《【华创宏观】非农报告之外的美国就业市场观察》2025-12-08 三、防风险压力或已经减轻 通稿指出,“八是坚持守牢底线,积极稳妥化解重点领域风险”。需要注意的是,本次重点任务的排序中,化解风险放在最后一条。此前2023-2024年均在更靠前的位置。 我们理解,经过了持续多年的化解地产风险(保交楼)、隐债风险(增加地方化债资源10万亿),两大风险或基本得到控制。后续,在不发生新的重大风险情况下,预计突破底线的可能性已经较低。政府可以腾出更多精力用在其他领域,如改革、开放等。 四、财政支持力度或有所回落 对于赤字,通稿指出,“保持必要的财政赤字”,去年为“提高财政赤字率”,或意味着2026年赤字率或维持在4%左右的水平。即“保持”而非“提高”。对于特别国债,通稿表述是“优化‘两新’政策实施、优化实施‘两重’项目”,去年表述为“增加发行超长期特别国债,加力扩围实施‘两新’政策,更大力度支持‘两重’项目”,或意味着2026年超长期特别国债规模或少于2025年。 五、从需求不足到供强需弱 2026年是物价重视程度进一步提高的一年,或在供需两端发力,促进物价合理回升。其中供给端主要体现在优化竞争秩序、重点行业产能治理、规范地方招商引资行为等。我们计算的中游、上游的供需对比来看,目前中游的需求增速已经超过投资增速,上游有待需求侧进一步发力。预计2026年名义GDP增速有望从2025年的4.0%回升至4.5%左右,明年CPI同比约0.7%,PPI中枢在-1.4%左右。PPI中,结合供需情况,我们预计中游行业有望止跌回升。 六、中游或仍是景气最确定板块 综上,于2026年的宏观判断是总量流动性增速回落(财政扩张力度放缓,M2同比读数低于2025年),估值提升难度大,基本面重要程度走高。而,基本面中,景气最清晰、最确定的板块是中游制造,受益于外需韧性以及国内反内卷约束供给,预计2026年中游价格有望止跌回稳,中游ROE有望持续回升。 风险提示:房价下跌;经贸摩擦加大。 目录 一、对外部形势判断或较为积极.....................................................................................4二、逆周期政策或从超常规转向常规.............................................................................4三、防风险压力或已经减轻.............................................................................................4四、财政支持力度或有所回落.........................................................................................4五、从需求不足到供强需弱.............................................................................................5六、中游或仍是景气最确定板块.....................................................................................5附录:2024年和2025年中央经济工作会议内容对比..................................................7 图表目录 图表1 2023-2025年经济工作会议部署的内容排序...........................................................4图表2需求与投资增速对比,中游率先转正.....................................................................6图表3 2024年和2025年中央经济工作会议内容对比......................................................7 一、对外部形势判断或较为积极 通稿指出,“外部环境变化影响加深”,对比去年12月的“当前外部环境变化带来的不利影响加深”、今年4月的“外部冲击影响加大”,本次通稿并未强调外需的不利影响。从今年出口数据来看,1-11月,出口保持了5.4%的增长,成为唯一一个通过反制“对等关税”赢得主动权的国家。展望明年,我们认为双重韧性的支撑下(份额韧性+外需韧性),出口或继续保持高景气。 二、逆周期政策或从超常规转向常规 通稿提出,“要坚持稳中求进、提质增效,发挥存量政策和增量政策集成效应,加大逆周期和跨周期调节力度,提升宏观经济治理效能。要继续实施更加积极的财政政策。要继续实施适度宽松的货币政策。” 我们认为这一表述与7月政治局会议的表述相类似,“要落实落细更加积极的财政政策和适度宽松的货币政策,充分释放政策效应”即,更强调存量政策发挥效果,而非继续强调使用增量超常规政策。 我们理解,今年整体而言,政策属于超常规范畴,在此影响下,经济循环明显改善。旧口径M1、企业居民存款增速差等代表经济循环的指标持续回升,叠加外需韧性的预期,有必要让经济逐步摆脱对超常规政策的依赖。如能成功摆脱对超常规政策的依赖,将大幅修正内外资对中国经济前景的预期。因而,2026年,或回归常态化的逆周期政策。但同样需要强调的是,政策是灵活的、动态的、相机抉择的,若经济有大的下行压力,政策或随时可以灵活加码。 三、防风险压力或已经减轻 通稿指出,“八是坚持守牢底线,积极稳妥化解重点领域风险”。需要注意的是,本次重点任务的排序中,化解风险放在最后一条。此前2023-2024年均在更靠前的位置。 我们理解,经过了持续多年的化解地产风险(保交楼)、隐债风险(增加地方化债资源10万亿),两大风险或基本得到控制。后续,在不发生新的重大风险情况下,预计突破底线的可能性已经较低。政府可以腾出更多精力用在其他领域,如改革、开放等。 四、财政支持力度或有所回落 通稿提出,“保持必要的财政赤字、债务总规模和支出总量,加强财政科学管理,优化财政支出结构,规范税收优惠、财政补贴政策。重视解决地方财政困难,兜牢基层“三保”底线。” 我们理解,首先,对于支出总量,疫情以来,2023-2025年的财政预算安排的两本账支出总量增速分别为3.3%、5.1%、5.1%。考虑到2023年有消费的疫后脉冲式修复,2024-2025年的支出总量预算增速与经济目标接近。预计2026年财政预算的支出总量增速或基本匹配经济目标增速。就经济目标而言,参考二十大报告学习《学习规划建议每日问答|如何理解到二0三五年我国人均国内生产总值达到中等发达国家水平》,“‘十五五’和‘十六五’时期GDP需要年均增长4.17%。”,或意味着2026年(十五五规划的第一年),经济目标或可能相比2025年有所下调,相应的财政预算支出总量增速也会下调。 其次,对于财政赤字,通稿指出,“保持必要的财政赤字”,去年为“提高财政赤字率”,或意味着2026年赤字率或维持在4%左右的水平。即“保持”而非“提高”。对于特别国债,通稿相应的表述是“优化‘两新’政策实施、优化实施‘两重’项目”,去年表述为“增加发行超长期特别国债,加力扩围实施‘两新’政策,更大力度支持‘两重’项目”,或意味着2026年超长期特别国债规模或少于2025年。 五、从需求不足到供强需弱 通稿在问题分析段落指出,“国内供强需弱矛盾突出,重点领域风险隐患较多。这些大多是发展中、转型中的问题,经过努力是可以解决的,……”与去年提法相比,强调了供强。“我国经济运行仍面临不少困难和挑战,主要是国内需求不足,部分企业生产经营困难,群众就业增收面临压力,风险隐患仍然较多。” 结合文中其他地方的表述,我们判断2026年是物价重视程度进一步提高的一年,或在供需两端发力,促进物价合理回升。其中供给端主要体现在优化竞争秩序、重点行业产能治理、规范地方招商引资行为等。我们计算的中游、上游的供需对比来看,目前中游的需求增速已经超过投资增速,上游有待需求侧进一步发力。预计2026年名义GDP增速有望从2025年的4.0%回升至4.5%左右,明年CPI同比约0.7%,PPI中枢在-1.4%左右。PPI中,结合供需情况,我们预计中游行业有望止跌回升。 经济工作会议中其他与物价相关的表述包括,“持续扩大内需、优化供给”;“把促进经济稳定增长、物价合理回升作为货币政策的重要考量”;“促进粮食等重要农产品价格保持在合理水平”。 六、中游或仍是景气最确定板块 综上,我们对于2026年的宏观判断是总量流动性增速回落(财政扩张力度放缓,M2同比读数低于2025年),估值提升难度大,基本面重要程度走高。而,基本面中,景气最清晰、最确定的板块是中游制造,受益于外需韧性以及国内反内卷约束供给,预计2026年中游价格有望止跌回稳,中游ROE有望持续回升。 资料来源:Wind,华创证券 附录:2024年和2025年中央经济工作会议内容对比 宏观组团队介绍 研究所副所长、首席宏观分析师:张瑜 研究方向:长期从事国内外宏观经济、大类资产配置、人民币汇率及金融市场等方面研究。现任华创证券研究所副所长、宏观经济研究主管、首席宏观分析师,曾任民生证券投资决策委员会委员、首席宏观分析师、资产配置与投资战略研究中心负责人。目前还兼任中国人民大学国际货币研究所研究员,中国人民大学财税研究所兼职研究员,澳门城市大学经济研究所特约研究员,中国金融四十人论坛(CF40)青年论坛会员,中国保险资产管理业协会资管百人。作为首席带队连续多年获得资本市场奖项。2019至2021年,连续多年获新财富最佳分析师、水晶球最佳分析师、新浪金麒麟最佳分析师、上证报最佳宏观经济分析师、金牛最具价值分析师、21世纪金牌分析师、Wind金牌分析师及路演领军人物等奖项。2022年最新获奖详情:新财富最佳分析师第三名、水晶球最佳分析师第