电力设备行业周报:多晶硅市场维持稳定,大金重工欧洲拓展加速

AI智能总结

AI智能总结

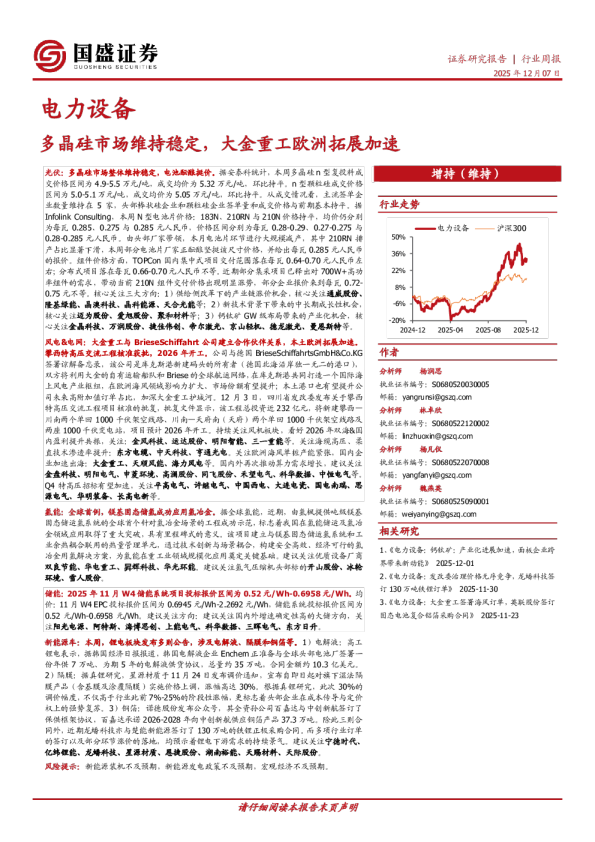

多晶硅市场维持稳定,大金重工欧洲拓展加速 光伏:多晶硅市场整体维持稳定,电池酝酿挺价。据安泰科统计,本周多晶硅n型复投料成交价格区间为4.9-5.5万元/吨,成交均价为5.32万元/吨,环比持平。n型颗粒硅成交价格区间为5.0-5.1万元/吨,成交均价为5.05万元/吨,环比持平。从成交情况看,主流签单企业数量维持在5家,头部棒状硅企业和颗粒硅企业签单量和成交价格与前期基本持平。据Infolink Consulting,本周N型电池片价格:183N、210RN与210N价格持平,均价仍分别为每瓦0.285、0.275与0.285元人民币,价格区间分别为每瓦0.28-0.29、0.27-0.275与0.28-0.285元人民币。由头部厂家带领,本月电池片环节进行大规模减产,其中210RN排产占比显著下滑,本周部分电池片厂家正酝酿坚挺该尺寸价格,并给出每瓦0.285元人民币的报价。组件价格方面,TOPCon国内集中式项目交付范围落在每瓦0.64-0.70元人民币左右;分布式项目落在每瓦0.66-0.70元人民币不等。近期部分集采项目已释出对700W+高功率组件的需求,带动当前210N组件交付价格出现明显涨势,部分企业报价来到每瓦0.72-0.75元不等。核心关注三大方向:1)供给侧改革下的产业链涨价机会,核心关注通威股份、隆基绿能、晶澳科技、晶科能源、天合光能等;2)新技术背景下带来的中长期成长性机会,核心关注迈为股份、爱旭股份、聚和材料等;3)钙钛矿GW级布局带来的产业化机会,核心关注金晶科技、万润股份、捷佳伟创、帝尔激光、京山轻机、德龙激光、曼恩斯特等。 增持(维持) 风电&电网:大金重工与BrieseSchiffahrt公司建立合作伙伴关系,本土欧洲拓展加速。攀西特高压交流工程核准获批,2026年开工。公司与德国BrieseSchiffahrtsGmbH&Co.KG签署谅解备忘录,该公司是库克斯港新建码头的所有者(德国北海沿岸独一无二的港口),双方将利用大金的自有运输船队和Briese的全球航运网络,在库克斯港共同打造一个国际海上风电产业枢纽,在欧洲海风领域影响力扩大、市场份额有望提升;本土港口也有望提升公司未来高附加值订单占比,加深大金重工护城河。12月3日,四川省发改委发布关于攀西特高压交流工程项目核准的批复,批复文件显示,该工程总投资近232亿元,将新建攀西—川南两个单回1000千伏架空线路、川南—天府南(天府)两个单回1000千伏架空线路及两座1000千伏变电站,项目预计2026年开工。持续关注风机板块,看好2026年双海&国内盈利提升共振,关注:金风科技、运达股份、明阳智能、三一重能等。关注海缆高压、柔直技术渗透率提升:东方电缆、中天科技、亨通光电。关注欧洲海风单桩产能紧张,国内企业加速出海:大金重工、天顺风能、海力风电等。国内外再次推动算力需求增长,建议关注金盘科技、明阳电气、申菱环境、高澜股份、同飞股份、禾望电气、科华数据、中恒电气等。Q4特高压招标有望加速,关注平高电气、许继电气、中国西电、大连电瓷、国电南瑞、思源电气、华明装备、长高电新等。 作者 分析师杨润思执业证书编号:S0680520030005邮箱:yangrunsi@gszq.com 分析师林卓欣执业证书编号:S0680522120002邮箱:linzhuoxin@gszq.com 分析师杨凡仪执业证书编号:S0680522070008邮箱:yangfanyi@gszq.com 分析师魏燕英执业证书编号:S0680525090001邮箱:weiyanying@gszq.com 氢能:全球首例,镁基固态储氢成功应用氢冶金。据全球氢能,近期,由氢枫提供吨级镁基固态储运氢系统的全球首个针对氢冶金场景的工程成功示范,标志着我国在氢能储运及氢冶金领域应用取得了重大突破,具有里程碑式的意义。该项目建立与镁基固态储运氢系统和工业余热耦合联用的热量管理单元,通过技术创新与场景耦合,构建安全高效、经济可行的氢冶金用氢解决方案,为氢能在重工业领域规模化应用奠定关键基础。建议关注优质设备厂商双良节能、华电重工、昇辉科技、华光环能。建议关注氢气压缩机头部标的开山股份、冰轮环境、雪人股份。 相关研究 1、《电力设备:钙钛矿:产业化进展加速,面板企业跨界带来新动能》2025-12-012、《电力设备:发改委治理价格无序竞争,龙蟠科技签订130万吨铁锂订单》2025-11-303、《电力设备:大金重工签署海风订单,英联股份签订固态电池复合铝箔采购合同》2025-11-23 储能:2025年11月W4储能系统项目投标报价区间为0.52元/Wh-0.6958元/Wh。均价:11月W4 EPC投标报价区间为0.6945元/Wh-2.2692元/Wh,储能系统投标报价区间为0.52元/Wh-0.6958元/Wh。建议关注方向:建议关注国内外增速确定性高的大储方向,关注阳光电源、阿特斯、海博思创、上能电气、科华数据、三晖电气、东方日升。 新能源车:本周,锂电板块发布多则公告,涉及电解液、隔膜和铜箔等。1)电解液:高工锂电表示,据韩国经济日报报道,韩国电解液企业Enchem正准备与全球头部电池厂签署一份年供7万吨、为期5年的电解液供货协议,总量约35万吨,合同金额约10.3亿美元。2)隔膜:据真锂研究,星源材质于11月24日发布调价通知,宣布自即日起对旗下湿法隔膜产品(含基膜及涂覆隔膜)实施价格上调,涨幅高达30%。根据真锂研究,此次30%的调价幅度,不仅高于行业此前7%-25%的阶段性涨幅,更标志着头部企业在成本传导与定价权上的强势复苏。3)铜箔:诺德股份发布公众号,其全资孙公司百嘉达与中创新航签订了保供框架协议,百嘉达承诺2026-2028年向中创新航供应铜箔产品37.3万吨。除此三则合同外,近期龙蟠科技亦与楚能新能源签订了130万吨的铁锂正极采购合同。而多项行业订单的签订以及部分环节涨价的落地,均预示着锂电下游需求的持续景气。建议关注宁德时代、亿纬锂能、龙蟠科技、星源材质、恩捷股份、湖南裕能、天赐材料、天际股份。 风险提示:新能源装机不及预期,新能源发电政策不及预期,宏观经济不及预期。 内容目录 一、行情回顾.........................................................................................................................................3二、本周核心观点..................................................................................................................................42.1新能源发电................................................................................................................................42.1.1光伏.................................................................................................................................42.1.2风电&电网........................................................................................................................42.1.3氢能&储能........................................................................................................................52.2新能源车....................................................................................................................................6三、光伏产业链价格动态.........................................................................................................................7四、一周重要新闻..................................................................................................................................84.1新闻概览....................................................................................................................................84.2行业资讯....................................................................................................................................94.3公司新闻..................................................................................................................................11风险提示.............................................................................................................................................13 图表目录 图表1:2025年12月1日-12月5日行业涨跌幅情况................................................................................3图表2:2025年以来行业涨跌幅情况........................................................................................................3图表3:板块区间涨跌幅.........................................................................................................................3图表4:2024年1月至今月度储能相关招标规模(MWh)..........................................................................5图表5:2024年1月至今月度储能相关中标规模(MWh)..........................................................................5图表6:2022年12月至今月度储能项目投标报价均价一览(元/Wh).......