PX周报:反弹,多PX空PTA/EB

AI智能总结

AI智能总结

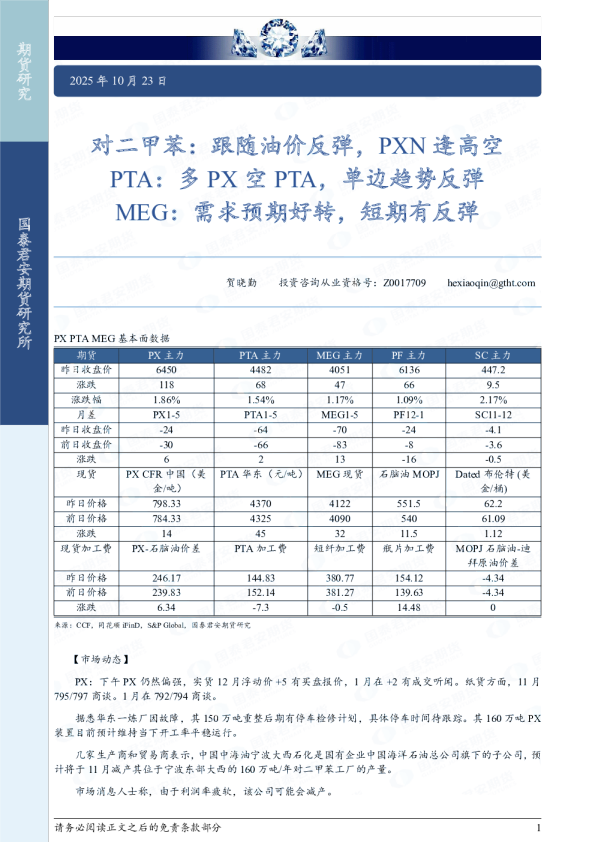

期货研究 二〇 二2024年9月29日 四年度 PX周报:反弹,多PX空PTA/EB 产贺晓勤投资咨询从业资格号:Z0017709hexiaoqin024367@gtjas.com 业 服报告导读: 务 研宏观:偏强。中国降息降准50bp,调整存量房贷利率,增加5000亿互换便利,投资股市,带动股市 究大幅上涨。股市行情迎来拐点。带动商品市场上冲。板块强弱:黑色建材>有色>农产品>化工。 所 服装产业:中性偏强。本周下游生意明显改善,尤其海宁经编,坯布库存拐点已现。10月份下游开机和订单预计好于9月份,然而目前聚酯工厂库存和坯布库存仍然处于高位,成交好转后降价出货较为急迫,因此预计价格上涨空间受限。 聚酯:中性偏强。随着三房巷万凯瓶片短纤提负荷,本周聚酯负荷超预期回升到90.6%,聚兴20万吨推迟到10月重启,海南瓶片继续提负荷,9月整体聚酯负荷88.6%,10月份有望回升至91.5%,超预期回升。 PX:悲观情绪有所修复,节后预计延续反弹行情,多PX空PTA,多PX空EB。PX自身供增需减。供应边际宽松。国产威联化学100万吨重启,开工率提升至87.1%(+2.2%),单周产量73.6万吨。进口方 面9-10月份预计提升至80万吨/月(增量主要来自于中东地区)。而需求端逸盛大化375万吨、威联化 学250万吨提负,三房巷120万吨意外停车,嘉兴石化150万吨重启推后,四川能投100万吨恢复,PTA开工率回升至79.9%(+1.8%),单周对PX需求量86万吨。裕龙石化重整装置投料,关注后续MX外卖对PX估值影响。宏观层面利好对聚酯产业链形成支撑,在原油大跌的基础上,聚酯产业链下跌幅度并不大,但向上空间预计有限。年底PTA装置有新凤鸣300万吨装置新增投产,PTA的竞争压力或更大,关注多PX空PTA对冲操作。 PTA:宏观回暖支撑短期反弹,然而空间预计有限,1-5反套持有。本周聚酯开工超预期提升至90.6%(+2.5%),周度对PTA需求125万吨,提振PTA市场基差。本周供应端逸盛大化375万吨、威联化学250万吨提负,三房巷120万吨意外停车,嘉兴石化150万吨重启推后,四川能投100万吨恢复,PTA开工率回升至79.9%(+1.8%),周度产量131万吨。PTA本周紧平衡。10月份聚酯负荷提升至90%以上,则PTA整体累库幅度不大。然而11月份开始PTA现货过剩幅度加深(新凤鸣12月投产300万吨、虹港石化明年一季度投产250万吨),供应商逢高(500-5100附近)套期保值导致01上方抛压将逐 步增大,限制反弹空间。持仓方面,01合约上近期外资空头减仓至25.7万手。宏观走强对远月估值形成支撑,1-5反套持有。 目录 1.价格与价差4 1.1PX价格4 1.2PX区域价差4 1.3PTA-PX加工费5 2.成本利润5 2.1PX-石脑油价差5 2.2甲苯6 2.3PX其他短流程工艺利润6 3.开工与产量8 3.1PX装置开工率亚洲79.4%(+1.2%)8 3.2PTA装置开工率79.9%(+1.8%)8 3.3PX产量9 3.4PTA产量9 4.进口与库存10 4.1PX进出口10 4.2PX库存11 (正文) 1.价格与价差 1.1PX价格 图1:SGXPX图2:SGXPX 资料来源:彭博,国泰君安期货研究资料来源:彭博,国泰君安期货研究 图3:sgxPX远期曲线图4:SGXPX活跃合约收盘价 美金/吨SGXPXPX远期曲线 1040 1020 1000 980 960 940 920 900 880 2024/8/12024/8/82024/8/162024/8/23 935940942943943943942942941941940939 资料来源:彭博,国泰君安期货研究资料来源:彭博,国泰君安期货研究 1.2PX区域价差 图5:PX(对二甲苯):中国台湾:到岸中间价图6:PX区域价格 资料来源:同花顺,国泰君安期货研究资料来源:同花顺,国泰君安期货研究 图7:美湾-台湾价差图8:鹿特丹-台湾价差 资料来源:同花顺,国泰君安期货研究资料来源:同花顺,国泰君安期货研究 1.3PTA-PX加工费 图9:PTA加工费图10:PTA加工费、POY加工费、PX-石脑油价差 资料来源:CCF,同花顺,国泰君安期货研究资料来源:CCF,同花顺,国泰君安期货研究 2.成本利润 2.1PX-石脑油价差 图11:PX-石脑油价差图12:PX-石脑油价差 资料来源:CCF,同花顺,国泰君安期货研究资料来源:CCF,同花顺,国泰君安期货研究 图13:PTA加工费、POY加工费、PX-石脑油价差图14:对二甲苯日度利润与成本 资料来源:CCF,同花顺,国泰君安期货研究资料来源:CCF,同花顺,国泰君安期货研究 2.2甲苯 图15:甲苯现货价图16:甲苯库存 资料来源:同花顺,国泰君安期货研究资料来源:钢联,国泰君安期货研究 2.3PX其他短流程工艺利润 图17:PX-MX价差图18:PX-燃料油价差 资料来源:CCF,国泰君安期货研究资料来源:CCF,国泰君安期货研究 图19:TDP价差(甲苯歧化工艺利润情况)图20:甲苯调油价差(甲苯调油利润) 资料来源:同花顺,国泰君安期货研究资料来源:同花顺,国泰君安期货研究 图21:MX-石脑油价差图22:纯苯-石脑油价差 资料来源:CCF,国泰君安期货研究资料来源:CCF,国泰君安期货研究 图23:RBOB及HO裂解价差图24:美国汽油库存周度 资料来源:彭博,国泰君安期货研究资料来源:彭博,国泰君安期货研究 3.开工与产量 3.1PX装置开工率亚洲79.4%(+1.2%) 表1:PX检修表 资料来源:CCF,同花顺,国泰君安期货研究 3.2PTA装置开工率79.9%(+1.8%) 中国大陆装置变动:逸盛大化375万吨、威联化学250万吨提负,三房巷120万吨意外停车,嘉兴石化150万吨重启推后,四川能投100万吨恢复,其他个别装置负荷零星有调整,至周四PTA负荷上调至79.9%。 另根据PTA装置日产/(国内PTA产能/365)计算,目前PTA开工率在85.7%。 图25:PX开工图26:PTA、PX开工 资料来源:隆众化工,国泰君安期货研究资料来源:CCF,国泰君安期货研究 图27:对二甲苯周度开工率(区域):国外:亚洲图28:中国PX负荷 资料来源:隆众化工,国泰君安期货研究资料来源:CCF,国泰君安期货研究 3.3PX产量 图29:对二甲苯月度产量(区域):中国图30:对二甲苯月度产量及同比 资料来源:隆众化工,国泰君安期货研究资料来源:隆众化工,国泰君安期货研究 3.4PTA产量 图31:PTA:产量:当月值图32:PTA月度产量及同比 资料来源:同花顺,国泰君安期货研究资料来源:同花顺,国泰君安期货研究 4.进口与库存 4.1PX进出口 图33:对二甲苯进口数量图34:对二甲苯进口数量及同比 资料来源:同花顺,国泰君安期货研究资料来源:同花顺,国泰君安期货研究 图35:对二甲苯出口数量图36:对二甲苯出口数量 资料来源:同花顺,国泰君安期货研究资料来源:同花顺,国泰君安期货研究 4.2PX库存 图37:对二甲苯月度期末库存量(区域):中国图38:对二甲苯累积库存及社会库存 资料来源:隆众化工,国泰君安期货研究资料来源:隆众化工,国泰君安期货研究 图39:对二甲苯月度期末库存量(区域):中国图40:对二甲苯累积库存 资料来源:钢联,国泰君安期货研究资料来源:钢联,国泰君安期货研究 国泰君安期货有限公司(以下简称“本公司”)具有中国证监会核准的期货投资咨询业务资格(证监许可[2011]1449号)。 本报告的观点和信息仅供本公司的专业投资者参考,无意针对或打算违反任何地区、国家、城市或其它法律管辖区域内的法律法规。本报告难以设置访问权限,若给您造成不便,敬请谅解。若您并非国泰君安期货客户中的专业投资者,请勿阅读、订阅或接收任何相关信息。本报告不构成具体业务的推介,亦不应被视为任何投资、法律、会计或税务建议,且本公司不会因接收人收到本报告而视其为本公司的当然客户。请您根据自身的风险承受能力自行作出投资决定并自主承担投资风险,不应凭借本内容进行具体操作。 分析师声明 作者具有中国期货业协会授予的期货投资咨询执业资格或相当的专业胜任能力,力求报告内容独立、客观、公正。本报告仅反映作者的不同设想、见解及分析方法。本报告所载的观点并不代表本公司或任何其附属或联营公司的立场,特此声明。 免责声明 本报告的信息来源于已公开的资料,但本公司对该等信息的准确性、完整性或可靠性不作任何保证。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的期货标的的价格可升可跌,过往表现不应作为日后的表现依据。在不同时期,或因使用不同假设和标准,采用不同观点和分析方法,本公司可发出与本报告所载资料、意见及推测不一致的报告,对此本公司可不发出特别通知。本公司不保证本报告所含信息保持在最新状态。同时,本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。 本报告中所指的研究服务可能不适合个别客户,不构成客户私人咨询建议,客户应考虑本报告中的任何意见或建议是否符合其特定状况。在任何情况下,本报告中的信息或所表述的意见均不构成对任何人的投资建议。在任何情况下,本公司、本公司员工或者关联机构不承诺投资者一定获利,不与投资者分享投资收益,也不对任何人因使用本报告中的任何内容所引致的任何直接或间接损失或与此有关的其他损失负任何责任。投资者务必注意,其据此做出的任何投资决策与本公司、本公司员工或者关联机构无关。市场有风险,投资需谨慎。投资者不应将本报告作为作出投资决策的唯一参考因素,亦不应认为本报告可以取代自己的判断。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。 版权声明 本报告版权仅为本公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制、发表或引用。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“国泰君安期货研究”,提示使用本报告的风险,且不得对本报告进行任何有悖原意的引用、删节和修改。若本公司以外的其他个人或机构(以下简称“该个人或机构”)发送本报告,则由该个人或机构独自为此发送行为负责。通过此途径获得本报告的投资者应自行联系该个人或机构以要求获悉更详细信息或进而交易本报告中提及的期货品种。本报告不构成本公司向该个人或机构之客户提供的投资建议,本公司、本公司员工或者关联机构亦不为该个人或机构之客户因使用本报告或报告所载内容引起的任何损失承担任何责任。 除非另有说明,本报告中使用的所有商标、服务标记及标记均为国君期货所有或经合法授权被许可使用 的商标、服务标记及标记,未经国君期货或商标所有权人的书面许可,任何单位或个人不得使用该商标、服务标记及标记。 请务必阅读正文之后的免责条款部分