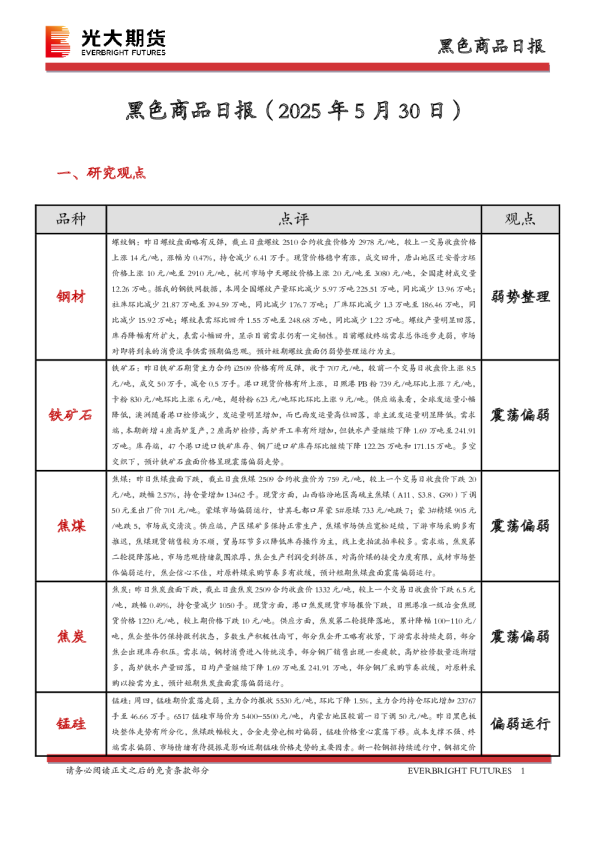

黑色商品日报

一、研究观点 二、日度数据监测 三、图表分析 3.1主力合约价格 资料来源:wind光大期货研究所 3.2主力合约基差 资料来源:wind光大期货研究所 3.3跨期合约价差 资料来源:wind光大期货研究所 资料来源:wind光大期货研究所 资料来源:wind光大期货研究所 3.4跨品种合约价差 资料来源:wind光大期货研究所 3.5螺纹钢利润 免责声明 本报告的信息均来源于公开资料,我公司对这些信息的准确性、可靠性和完整性不作任何保证,也不保证所包含的信息和建议不会发生任何变更。我们已力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,并不构成任何具体产品、业务的推介以及相关品种的操作依据和建议,投资者据此作出的任何投资决策自负盈亏,与本公司和作者无关。