专题 | 新湖期货“黑金汇”

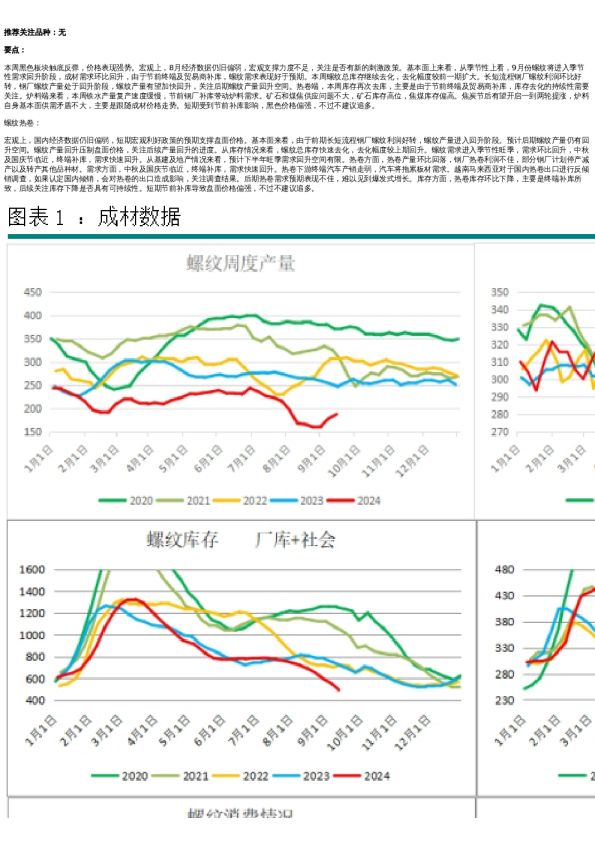

要点: 本周黑色板块中,成材震荡走低,炉料低位震荡。宏观上,两会召开,2024年各经济指标符合预期。国内大规模设备更新和消费品以旧换新政策,短期提振盘面情绪,但对需求有多大的实质拉动需要不断跟踪。当下黑色的交易逻辑从宏观预期推动转为现实基本面需求的验证,成材终端的需求情况以及库存去化幅度将决定黑色价格的最终走向。基本面上看,矿石方面,本周矿石发运和到港环比均出现回升。需求方面,样本钢厂日均铁水产量继续走低,矿石需求疲弱。港口库存环比回升,钢厂采购积极性不高,后续港口库存仍有继续回升的预期。成材方面,螺纹热卷产量环比回升,从检修情况以及季节性上看,后续螺纹热卷产量仍有回升空间。库存方面,螺纹热卷库存继续累积,螺纹热卷库存高于去年峰值。热卷钢厂库存去化,大样本社会库存去化,预计下周热卷库存拐点将显现。国内部分地区螺纹库存压力大,库存处于高位。需求方面看,成材需求继续复苏,制造业和出口的需求韧性还在,未出现大幅下降迹象。从混凝土、水泥以及螺纹表需情况来看,螺纹的需求恢复速度低于预期。国内部分省市基建项目停建缓建影响螺纹的旺季需求峰值。 整体上看,两会经济目标符合预期,宏观政策预期对黑色价格影响减弱,成材需求恢复以及接下来的库存去化幅度将决定价格的向下空间。当前螺纹终端需求恢复不及预期,钢矿维持偏空思路。关注后续成材需求恢复以及库存去化情况,若需求恢复好于预期,空单止损离场。 螺纹热卷: 两会本周召开,GDP目标5%,赤字率3%,1万亿超长期国债,专项债3.9万亿。2024年各项指标符合预期。目前宏观政策对成材价格影响减弱,成材需求恢复以及库存去化幅度将决定价格运行方向。基本面上看,本周螺纹热卷产量环比回升。螺纹产量环比增加10.17万吨,热卷产量回升10.59万吨。本周螺纹产量继续回升,主要是电炉开工回升。热卷产量回升,主要是产线检修完成后复产。从季节性上看,后期螺纹热卷产量仍有回升空间。库存方面,本周螺纹热卷库存继续累积。热卷钢厂库存去化。从季节性上看,接下来1-2周螺纹热卷库存拐点将显现。后续成材库存去化将决定价格向下的空间。需求方面,国内成材终端继续复工复产,制造业韧性仍在。从水泥以及混凝土数据来看,螺纹的需求恢复偏慢,后续关注成材终端需求恢复的幅度。成材需求恢复速度偏慢,中期维持偏空思路,关注成材需求恢复以及后续去库幅度。 铁矿: 本周铁矿石盘面区间震荡,现货价格继续下跌,基差进一步走弱。周初“两会”各项政策、目标均无超预期表现,盘面交易主线回归到弱现实,中途穿插关于“推动大规模设备更新和消费品以旧换新”的政策短暂刺激盘面上行,但整体偏弱走势不变。 基本面来看,供应端,发运方面,本周发运量3126万吨,环比大幅增加522万吨,澳洲飓风过后发运快速回升,增量主要来自力拓和BHP,分别增加303万吨、110万吨;到港方面,本周到港2377万吨,环比增加346万吨,按之前的发运推算,3月周均到港环比2月基本持稳,季度末铁矿石供应转向宽松;需求端,本周铁水日产222.25万吨,环比降0.62万吨,同比减少14.22万吨,下游需求偏弱,成材价格中枢下移导致钢厂原料库存生产亏损加剧,出现“旺季”减产情况;库存方面,45港库存14151万吨,环比增加258万吨,同比增加381万吨,港口库存仅比去年节后峰值低72万吨,而3月后续仍有继续累库预期。 综合来看,当前核心问题在“旺季”需求,尽管节后一轮下跌,市场已经修正了大部分需求预期,但日均铁水产量数据显示,现实需求或许比修正后的预期更加不乐观,若后续两周产量未能回升,成本支撑大概率将失效,因此,在看到下游需求有起色前,仍然不建议入场抄底。价差方面,当前基本面偏弱,近月合约跌幅较大,叠加部分多头资金提前移仓至09合约,5-9价差或将进一步收窄。 动力煤: 本周产地和港口价格均弱势运行,基本面整体偏宽松。 本周产地产能利用率继续上升,但两会期间,安监趋严,少量煤矿受影响,整体供给相对宽松,但近期增量同样有限。除长协发运外,下游市场需求主要以化工建材等行业的补库为主,整体弱于供给增量,导致部分煤矿累库。另一方面,近期大集团采购价格下调,配合库存压力,使得产地价格偏弱运行。 港口价格继续窄幅下跌,虽然环比上周价格跌幅有所扩大,但目前成本及基本面支撑下,下方空间相对有限。由于港口可售优质资源趋紧,发运成本依然偏高,发运倒挂情况下,市场煤增量有限,尽管下游终端采购需求不强,煤价也不易出现大跌。 海外动力煤指数近期持续上涨,主要因为航运成本近期走高,以及亚洲市场活跃度上升。随着内贸市场走弱,海外煤价上行,进口煤利润空间逐步收窄。其中印尼煤远期以经历一段时间倒挂,而斋月在即,供给或继续收缩,届时印尼煤价或继续偏强运行,或推动价格上涨。进口煤价格的上涨同样也是限制港口煤价跌幅的因素之一。 进入惊蛰后,全国气温进入上升通道,但3月上旬冷空气依然活跃,升温进程受阻,幅度放缓,中东部仍将距平偏冷。但进入中旬后半段,春分节气前,北方地区气温将率先加速回升,南方回暖速度仍将受阴雨天气拖延。随着回暖阶段的到来,淡季将开启。二三产用电需求恢复,目前日耗已高于同比,但季节性淡季在即,预计月中日耗将周期性回落。非电方面,煤化工行业春检临近,用煤量将出现一定程度下降。 主要省市电厂库存企稳,内陆地区库存去化放缓,沿海电厂库存在长协与进口煤补充下,出现累增,整体库存水平仍处于同期高位,随淡季临近,有恢复累库趋势。北方港口调入量近期稳定在中位水平,主要以长协发运为主;终端长协拉运居多,市场煤采购积极性不足,调出量与调入量接近,北港库存目前暂稳。 淡季临近,行业基本面将周期性偏宽松,煤价将继续承压,但内外贸易商发运利润倒挂,同样影响市场资源,给现货价格提供一定支撑,因此3月市场价格将仍以窄幅下行为主。 新湖黑色组姜秋宇 执业资格号:F3007164投资咨询资格号:Z0011553E-mail:jiangqiuyu@xhqh.net.cn审核人:李明玉 免责声明 本 报 告 由 新 湖 期 货 股 份 有 限 公 司 ( 以 下 简 称 新 湖 期 货 , 投 资 咨 询 业 务 许 可 证 号3 2 0 9 0 0 0 0) 提 供 , 无 意 针 对 或打 算 违 反 任 何 地 区 、 国 家 、 城 市 或 其 他 法 律 管 辖 区 域 内 的 法 律 法 规 。 除 非 另 有 说 明 , 所 有 本 报 告 的 版 权 属 于 新湖 期 货 。 未 经 新 湖 期 货 事 先 书 面 授 权 许 可 , 任 何 机 构 和 个 人 不 得 以 任 何 形 式 翻 版 、 复 制 、 发 布 。 如 引 用 、 刊发 , 须 注 明 出 处 为 新 湖 期 货 股 份 有 限 公 司 , 且 不 得 对 本 报 告 进 行 有 悖 原 意 的 引 用 、 删 节 和 修 改 。 本 报 告 的 信 息均 来 源 于 公 开 资 料 和/或 调 研 资 料 , 所 载 的 全 部 内 容 及 观 点 公 正 , 但 不 保 证 其 内 容 的 准 确 性 和 完 整 性 。 投 资 者 不应 单 纯 依 靠 本 报 告 而 取 代 个 人 的 独 立 判 断 。 本 报 告 所 载 内 容 反 映 的 是 新 湖 期 货 在 最 初 发 表 本 报 告 日 期 当 日 的 判断 , 新 湖 期 货 可 发 出 其 他 与 本 报 告 所 载 内 容 不 一 致 或 有 不 同 结 论 的 报 告 , 但 新 湖 期 货 没 有 义 务 和 责 任 去 及 时 更新 本 报 告 涉 及 的 内 容 并 通 知 更 新 情 况 。 新 湖 期 货 不 对 因 投 资 者 使 用 本 报 告 而 导 致 的 损 失 负 任 何 责 任 。 新 湖 期 货不 需 要 采 取 任 何 行 动 以 确 保 本 报 告 涉 及 的 内 容 适 合 于 投 资 者 , 新 湖 期 货 建 议 投 资 者 独 自 进 行 投 资 判 断 。 本 报 告并 不 构 成 投 资 、 法 律 、 会 计 、 税 务 建 议 或 担 保 任 何 内 容 适 合 投 资 者 , 本 报 告 不 构 成 给 予 投 资 者 投 资 咨 询 建 议 。