全国首批四单消费基础设施REITs解析之标的物业篇

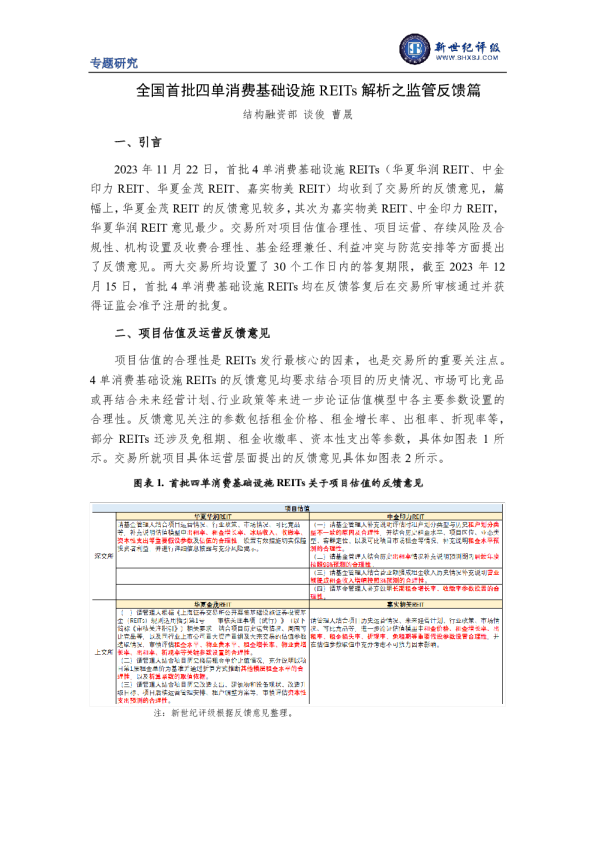

结构融资评级部赵超曹晟曹婧金颖 一、引言 上一篇文章就四单消费基础设施REITs的交易结构进行了解析,详见“全国首批四单消费基础设施REITs解析之交易结构篇”,本文将分析四单REITs的标的物业。 全国首批四单消费基础设施REITs的标的物业分为购物中心和社区商业两大类。华夏金茂REIT、华夏华润REIT和中金印力REIT的标的物业分别为长沙览秀城、青岛万象城和西溪印象城,均为购物中心。嘉实物美REIT的标的物业则为物美超市,属于社区商业,且由四处物业组合入池构成。在区位、体量还有运营年限与其他三单有所不同:(1)物美超市位于一线城市北京,其余三单REITs的底层资产位于长沙、青岛和杭州,均非一线城市;(2)从物业体量来看,青岛万象城总建筑面积约30万方,西溪印象城总建筑面积也接近25万平方米,属于超级购物中心;长沙览秀城总建筑面积约10万平方米,属于中型购物中心;而物美超市作为社区商超体量明显小于这三个购物中心,其中规模最大的大成项目总建筑面积不超过3万平方米;(3)从运营期限来看,物美超市的四个项目平均运营时间达到16.75年,其中德胜门项目已运营超过20年,相比之下,其他三单的购物中心运营期较短,尚未完全步入稳定期。 在判断购物中心未来的租金稳定性和增长潜力时,首先需分析物业所处的区位。区位层面,商圈的能级要比城市等级对消费基础设施物业租金坪效的影响更大。其次,在运营层面,租户类型、计租方式、租户业态、租户集中度等都是影响租金的重要因素,也反映出物业的招商策略和定位。具体来说,租户类型方面,主力店有助于吸引客流,但主力店的租金价格往往低于专门店,因此主力店的占比需权衡;计租方式中,固定租金和提成租金取高的模式兼具安全性和弹性,是 业主方最理想的收费方式,不过考验商场的议价能力;租户业态方面,传统购物中心的黄金业态配比为5:3:2(零售:餐饮:娱乐),实际情况下,购物中心的业态配比会有所不同。 本文首先考察四单消费基础设施REITs的标的物业的区位,然后从运营模式、租赁情况和经营指标等方面,对标的物业展开介绍并作对比分析。 二、标的物业区位比较 根据第一财经发布的《2022城市商业魅力排行榜》,杭州、长沙和青岛均位于新一线城市,不过排名略有高低。对于购物中心,除了城市等级,还需进一步分析标的物业所处商圈的定位。根据赢商网2023年8月发布的《中国商圈商业力指数TOP30》报告,华润青岛万象城所在的香港中路商圈排名第18位,而西溪印象城和长沙览秀城所在的商圈未入围。从这个角度来看,华润万象城所处商圈的商业发展水平较高。 青岛万象城所在的香港中路商圈是青岛市最重要的核心广域级商圈。该商圈商业氛围浓厚,甲级写字楼、星级酒店林立,交通便利。作为青岛市发展最早的核心商圈,区域内商业竞争激烈,已有标志性商业如海信广场、永旺东部购物中心和银座中心等。不过,该区域商业用地供应较少,未来2-3年内暂无大型商业项目入市。根据戴德梁行发布的《2023年第一季度青岛写字楼市场和零售市场报告》,香港中路商圈首层租金价格为150-1140元/平方米/月,出租率约94.53%,存量零售商业70.4万平方米,居青岛首位。 杭州市的传统核心商圈为武林、湖滨、吴山、钱江新城和庆春板块等。西溪印象城位于杭州的新兴商圈——大城西商圈。该商圈目前商业的存量面积为135万平方米,该商圈内项目成熟度不一,覆盖区域较广,首层租金价格在200-700元/月/平方米,出租率为90%-98%。2023-2025年间,该商圈有城西万象城和云城天街项目入市,预计将增加商业物业约32万平方米。 长沙市的传统核心商圈为五一商圈、东塘、溁湾镇、火车站和芙蓉北等,而长沙览秀城所在的长沙梅溪湖商圈位于国家级新区,属于新兴商圈。该商圈目前商业的存量面积为51万平方米,该商圈首层租金价格达到200-330元/月/平方米,出租率为85%-97%,租金水平和出租率略逊于传统核心商圈。梅溪湖商圈的商业物业项目大多于2016至2019年投放市场,近年来少有同类优质零售商业项目入市,在未来竞品方面,预计2024年梅溪湖招商花园城入市,将会带来14万平方米的零售商业空间,区域内竞争压力相对较小。 嘉实物美REIT的四个底层项目主要由超市及配套商业构成,四个项目均处于成熟居民区、人流密集,主要满足当地社区居民的日常消费活动。与考察购物中心所处商圈不同,更多的需关注当地的交通便利程度、人口密度等因素。 从交通便利程度和人流量看,大成项目位于西四环,离地铁站距离也略远;玉蜓桥项目、华天项目和德胜门项目均靠近二环。其中,玉蜓桥项目是地铁上盖,人流量较大;华天项目和德胜门项目距离地铁站在1.5公里左右,不过位于成熟居民社区,当地常住人口数量较大。反映在租金坪效上,2023年上半年,大成项目、玉蜓桥项目、华天项目和德胜门项目的租金坪效分别为55元/平方米/月、110元/平方米/月、71元/平方米/月和88元/平方米/月。 三、基础设施介绍 (一)华夏金茂REIT 1.概况 该REIT的标的物业为长沙览秀城购物中心,系金茂商业的首个览秀城作品,坐落于长沙市梅溪湖商圈(湘江新区主中心)。该项目于2016年建成,为地铁上盖,交通便利,周边基础设施已较为完善,已经过爬坡期,目前接近满租水平。 长沙览秀城客群主要为26-40岁的青中年及家庭客群,年度客流逾1000余万人次。 2.运营模式 长沙览秀城项目的业态为购物中心,主要开展固定店铺的不动产租赁业务,包括向租户出租商铺并收取固定/抽成租金费用及物业管理费。此外,还有物业内多种经点位及广告位的出租业务;商场利用公区规划多经点位,与供应商签订代销合同进行商品销售的联营业务;以及商业管理及物业日常服务等杂项业务。 2023年上半年,固定租金收入、抽成租金收入、物业管理收入、多种经营收入/其他收入/广告、联营业务收入占比分别为42.28%、7.63%、18.27%、8.10%和23.73%。从收入占比来看,固定租金和联营业务收入的占比较高,但联营业务由于成本较高,对净现金流(NOI)的贡献比例较低。 3.租赁概况 A.租户类型 长沙览秀城的租户类型分为专门店和主力店等两大类型,其中主力店一般具 有强大的品牌号召力、强大的聚客能力、可以拉升整体价格及提高招商条件,往往在客流带动、收入贡献、品牌引领和综合功能等方面能起到核心的引领作用;专门店单户商家租赁面积稍小,但租金单价较高,贡献项目的主要收入来源。主力店的租金单价为32.03元/月/平方米,专门店的租金单价为139.13元/月/平方米。 长沙览秀城主力店租赁面积占总出租面积的比例为54.66%,主力店面积占比较高,主要系筹开阶段为提升市场影响力及吸引客流,商场通过引入国际快销品牌和国内知名品牌作为主力店。主力店中,文娱及配套业态租赁面积占比较高,专门店中餐饮及零售业态占比较高。由于主力店租金单价远低于专门店,2023年上半年,主力店租金及物业管理费收入仅占总收入的12.50%,由此可见,主力店租金坪效显著低于项目平均水平。 B.计租方式 长沙览秀城的租约分为固定租金、固定租金/抽成取高、纯抽成三种模式。截至2023年6月末,该项目157个租户中,纯固定租金类7个,纯抽成类14个,固定租金/抽成取高类136个,其租赁面积占比约53.64%。 2023年上半年,固定租金/抽成取高模式的收入合计2689.12万元,对总收入的贡献为75%。其中,保底租金1为1806万元,抽成租金为131.78万元,物管费为751.34万元。 C.租户业态 从租户业态来看,长沙览秀城租户业态中,文娱业态的租赁面积占比最大, 但餐饮业态的收入占比最高。截至2023年6月末,餐饮、零售和文娱的面积比例接近23:23:54;但2023年上半年,餐饮、零售和文娱的租金收入占比接近39:28:33,由此可见,餐饮和零售的租金坪效高于文娱及配套。 对比主力店和专门店的业态,主力店中文娱及配套业态的租赁面积占比较高,主力店中的前两大租户的业态均为文娱及配套,面积合计占比超过主力店的50%。与主力店相比,专门店的业态中,零售业态的占比较高。 注:新世纪评级根据募集说明书整理。 D.租户集中度 从集中度看,长沙览秀城收入来源较为分散。第一大租户租赁收入占比不超5%,且租户租赁期限为180月,租赁期限长;前十大租户收入占比不超过20%,租赁期限平均为82.12个月,租赁期限较久,稳定性高。 E.租约到期情况 从租赁面积上看,长沙览秀城租约在2028年及以后到期的占比超过50%,但从收入占比看,租约在2024年到期的占比为41%。形成该差异的原因系主力店(租赁面积占比高)租约期限普遍较长,而专门店(收入占比高)租约期限较短。随着大量专门店租约在2024年到期,需关注其续签情况。 4.经营分析 长沙览秀城于2016年11月开业,受外部因素影响2020年出租率出现下滑,短暂调整后迅速反弹,目前已接近满租状态。2020-2022年及2023年上半年,平均出租率分别为85.76%、92.95%、98.54%和98.36%。同期,该项目收缴率分别为97.55%、98.69%、98.39%和95.49%,维持较高水平。 2020-2022年及2023年上半年,长沙览秀城实现营业收入分别为5709.90万元、8069.19万元、8491.14万元(减免租金还原后为9988.99万元)及5770.09万元;净利润分别为-1817.27万元、-1661.77万元、-1626.90万元及610.86万元;运营净收益分别为1356.98万元、1498.32万元、1959.38万元(减免租金还原后为3277.48万元)及2621.02万元。 2、华夏华润REIT 1.概况 该REIT的标的物业为青岛万象城,坐落于青岛市市南区山东路,位于香港中路商圈核心区域。青岛万象城建筑面积合计为41.92万平方米,其中,一期商业和二期商业分别于2015年和2021年竣工开业,二期收入及规模占比较小,占 青岛万象城总体规模的5%左右。截至2023年6月末,该物业出租率约为98.19%,市场价值估值80.02亿元。 2.运营模式 青岛万象城为购物中心,主要通过商铺出租产生租赁收入、物业管理收入及固定推广费收入,此外,还存在多种经营收入、停车场收入、冰场收入等其他经营收入。商铺出租方面,该项目的主要运营模式为开展商铺出租并收取租金、固定推广费及物业管理费。商铺出租以外,其他经营收入包括多种经营收入、停车场经营、冰场经营等。该项目自营冰场一处,面积3500平方米,按次收费,单次门票50-140元/人/次。2020-2022年及2023年上半年,租金收入占比在72%左右;物业管理费收入占比为17.08%、14.49%、18.88%和14.65%;同期,其他经营收入占比分别为9.22%、12.32%、12.71%和11.23%。 注2:取高租金收入即租赁模式下通过“固定租金与零售额提成租金二者取高”计租方式依照租约约定的提成比例计算的当月租金高于固定租金的部分。 3.租户概况 A.租户类型 根据租赁面积大小和租金水平,青岛万象城的商铺被分为主力店与专门店两大类。其中主力店指可为商业项目吸引大量客流或有较大品牌影响力的租户,一般具有租赁面积大(租赁面积一般在1000平方米及以上)、租期长的特点,租金通常低于同楼层的专门店水平。除主力店外,其他店铺均为专门店。截至2023年6月末,主力店的租赁面积占比为30.88%,加权平均剩余租期2为4.54年;专门店的租赁面积占比为69.12%,加权平均剩余租期为1.66年。2023年上半年,主力店的收入占比为10.34%,专门店的收入占比为89.66%。 B.计租方式 按照租赁合同类型分,可以分为租赁和联营两种模式。其中,租赁有三种计租方式:1)固定租金,项目公司出租经营场所,租户在约定时期按照合同约定的固定租金单价和租赁面积支付租金。2)零售额提成租金,项目公司出租