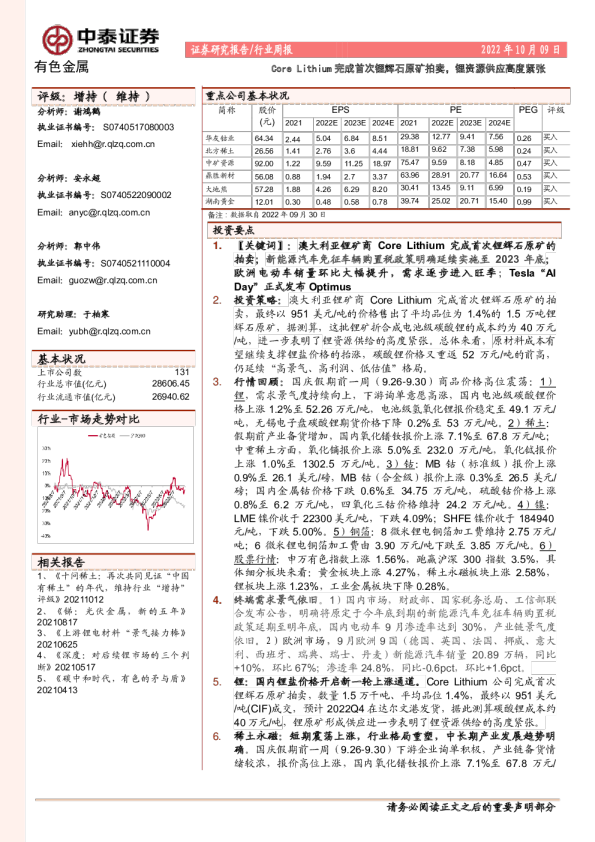

有色金属行业点评:锂想系列26:Core初露锋芒,锂辉石原矿拍卖的背后

AI智能总结

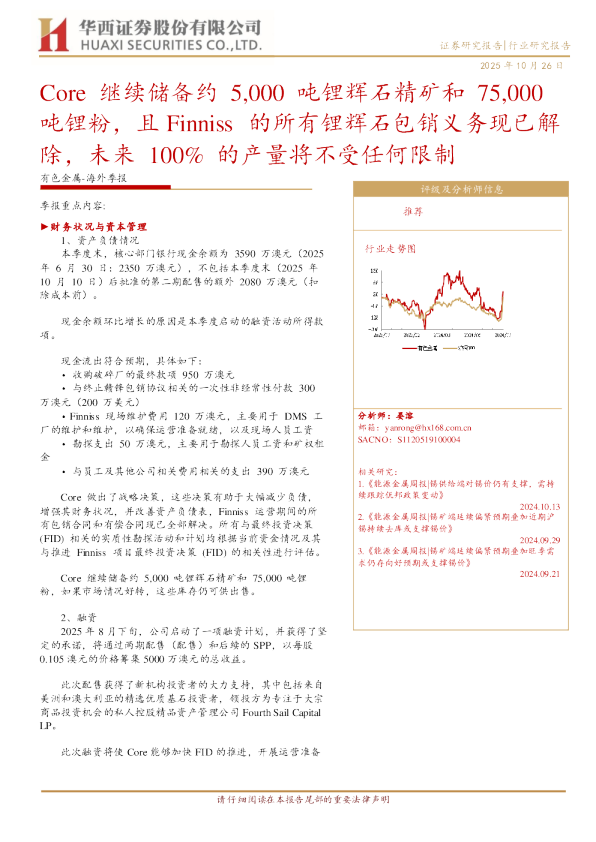

AI智能总结Core Lithium, a junior Australian lithium miner, announced the official opening of its Finniss lithium mine on October 10, 2022, and held its first lithium concentrate (DSO) auction on October 3. The company is expected to become the next new producer of lithium in Australia and the first in the Northern Territory, and its Grota do Cirilo project in Brazil, together with Sigma Lithium, is one of the most advanced "greenfield" lithium concentrate mines expected to be commissioned in 2022-23, making it a benchmark for tracking global new supply. Although Core's measured and indicated resources are limited and scattered in multiple mines, it has significant exploration potential and simple technology, and will still become an effective supplement to the global supply chain. The company's Grants mine, which is located only 88 kilometers from Darwin Port, the shortest sea route from China to Australia, has good infrastructure conditions and convenient logistics transportation. With a total exploration and mining license area of more than 500 square kilometers, the current resource volume (involving eight mines, measured + indicated + inferred) is 24.82 million tons of lithium oxide, with an average grade of 1.32%, and the total reserve volume is 14.3 million tons of lithium oxide, with an average grade of 1.3%, of which the open-pit mining reserve volume is 4.39 million tons of lithium oxide and the underground mining reserve volume is 9.91 million tons of lithium oxide. Core will initially focus on露天 mining around the Grants mine, with a stripping ratio of 21.6:1 (relatively high in the industry), a capital expenditure of about 89 million Australian dollars, and the construction of a relatively simple 10 million-ton/year gravity concentration plant. Over a 12-year mining period, the mine is expected to produce an average of 160,000 tons of lithium concentrate per year, with an average C1 cash cost assessment of $423 per ton. Core has signed long-term sales agreements for 75,000 tons of lithium concentrate per year with Yadea and Ganfeng, and is currently in negotiations with Tesla for a four-year sales agreement for a total of 110,000 tons of lithium concentrate, with the initial planned capacity already fully locked. The auction of lithium concentrate suggests that the construction progress of the选矿厂 is slower than expected. Core auctioned 15,000 tons of lithium concentrate at a CIF price of $951 per ton, considering a 6:1 ore dressing parameter, about $100 per ton of ore dressing cost, and considering freight, it is estimated that the corresponding LCE cost is about 400,000 yuan per ton. However, it is worth noting that this estimate assumes the existence of ore dressing capacity and the guarantee of recovery rate.