油脂油料期货周报:美联储加息态度鹰派,美元指数飙升,国际原油承压,养殖利润高企,大豆供应偏紧,双粕弱油脂强

你可能感兴趣

油脂油料期货季报:四季度原料供应不确定性增加 加息忧虑仍在 养殖利润高企 双粕走势偏强 油脂走势分化

格林大华期货2022-09-30

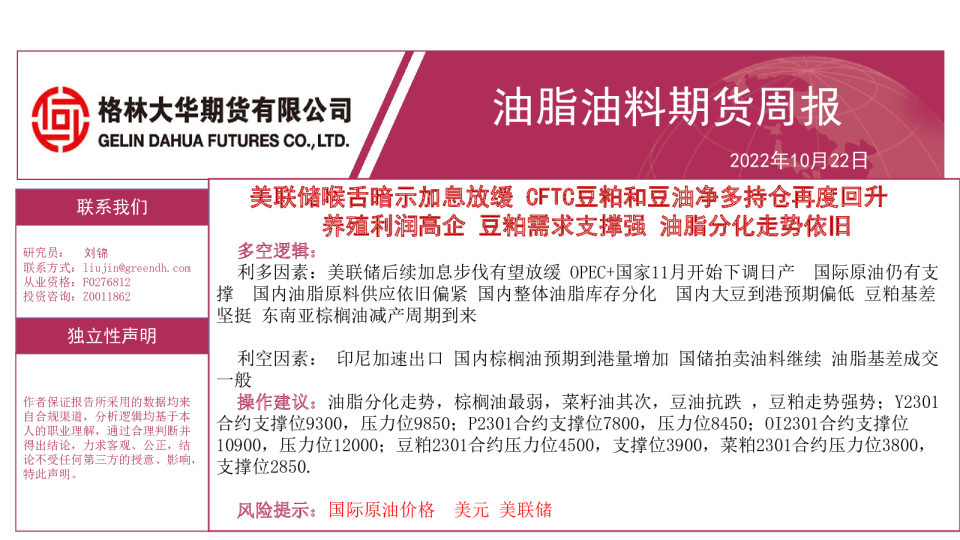

油脂油料期货周报:美联储喉舌暗示加息放缓 CFTC豆粕和豆油净多持仓再度回升 养殖利润高企 豆粕需求支撑强 油脂分化走势依旧

格林大华期货2022-10-22

油脂油料期货周报:双粕供应偏紧 油脂消费低迷 油弱粕强继续

格林大华期货2023-05-30

油脂油料期货周报:双粕供应偏紧 油脂消费低迷 油弱粕强继续

格林大华期货2023-05-20

油脂油料期货月报:美联储11月证词成关键 CFTC豆粕和豆油净多持仓再度回升 养殖利润高企 豆粕需求支撑强 油脂外强内弱依旧

格林大华期货2022-10-29