2026年电子行业投资策略报告:算力帆劲扬,智潮浪奔涌

AI智能总结

AI智能总结

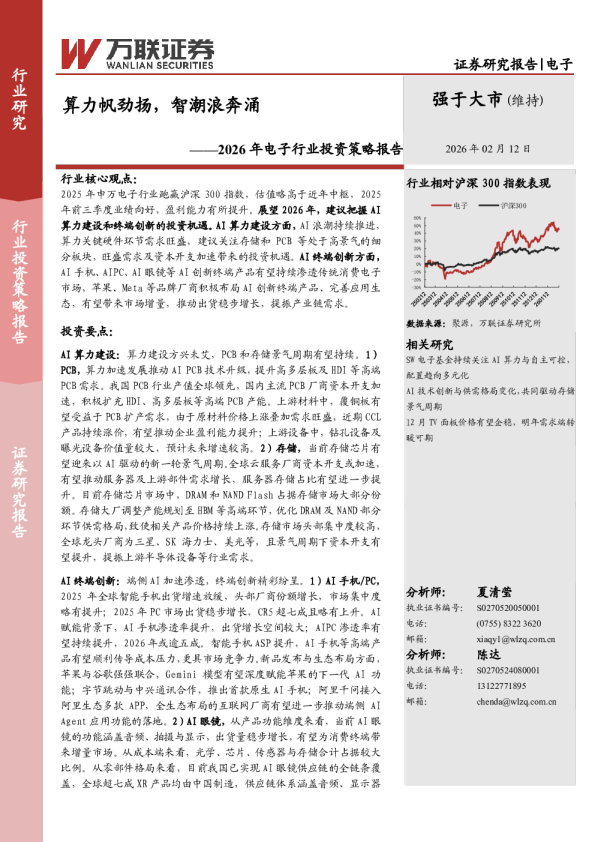

算力帆劲扬,智潮浪奔涌 ——2026年电子行业投资策略报告 2025年申万电子行业跑赢沪深300指数,估值略高于近年中枢,2025年前三季度业绩向好,盈利能力有所提升。展望2026年,建议把握AI算力建设和终端创新的投资机遇。AI算力建设方面,AI浪潮持续推进,算力关键硬件环节需求旺盛,建议关注存储和PCB等处于高景气的细分板块,旺盛需求及资本开支加速带来的投资机遇。AI终端创新方面,AI手机、AIPC、AI眼镜等AI创新终端产品有望持续渗透传统消费电子市场,苹果、Meta等品牌厂商积极布局AI创新终端产品、完善应用生态,有望带来市场增量,推动出货稳步增长,提振产业链需求。 投资要点: ⚫AI算力建设:算力建设方兴未艾,PCB和存储景气周期有望持续。1)PCB,算力加速发展推动AI PCB技术升级,提升高多层板及HDI等高端PCB需求。我国PCB行业产值全球领先,国内主流PCB厂商资本开支加速,积极扩充HDI、高多层板等高端PCB产能。上游材料中,覆铜板有望受益于PCB扩产需求,由于原材料价格上涨叠加需求旺盛,近期CCL产品持续涨价,有望推动企业盈利能力提升;上游设备中,钻孔设备及曝光设备价值量较大,预计未来增速较高。2)存储,当前存储芯片有望迎来以AI驱动的新一轮景气周期。全球云服务厂商资本开支或加速,有望推动服务器及上游部件需求增长,服务器存储占比有望进一步提升。目前存储芯片市场中,DRAM和NAND Flash占据存储市场大部分份额。存储大厂调整产能规划至HBM等高端环节,优化DRAM及NAND部分环节供需格局,致使相关产品价格持续上涨。存储市场头部集中度较高,全球龙头厂商为三星、SK海力士、美光等,且景气周期下资本开支有望提升,提振上游半导体设备等行业需求。 SW电子基金持续关注AI算力与自主可控,配置趋向多元化AI技术创新与供需格局变化,共同驱动存储景气周期12月TV面板价格有望企稳,明年需求端转暖可期 ⚫AI终端创新:端侧AI加速渗透,终端创新精彩纷呈。1)AI手机/PC,2025年全球智能手机出货增速放缓,头部厂商份额增长,市场集中度略有提升;2025年PC市场出货稳步增长,CR5超七成且略有上升。AI赋能背景下,AI手机渗透率提升,出货增长空间较大;AIPC渗透率有望持续提升,2026年或逾五成。智能手机ASP提升,AI手机等高端产品有望顺利传导成本压力,更具市场竞争力。新品发布与生态布局方面,苹果与谷歌强强联合,Gemini模型有望深度赋能苹果的下一代AI功能;字节跳动与中兴通讯合作,推出首款原生AI手机;阿里千问接入阿里生态多款APP,全生态布局的互联网厂商有望进一步推动端侧AIAgent应用功能的落地。2)AI眼镜,从产品功能维度来看,当前AI眼镜的功能涵盖音频、拍摄与显示,出货量稳步增长,有望为消费终端带来增量市场。从成本端来看,光学、芯片、传感器与存储合计占据较大比例。从零部件格局来看,目前我国已实现AI眼镜供应链的全链条覆盖,全球超七成XR产品均由中国制造,供应链体系涵盖音频、显示器 分析师:陈达执业证书编号:S0270524080001电话:13122771895邮箱:chenda@wlzq.com.cn 件、中游结构件、整机代工及存储芯片等全环节。从整机竞争格局来看,Meta领衔AI眼镜整机市场,2025年上半年市场份额达73%,主要得益于Ray-Ban Meta AI眼镜出货量大幅增长。 ⚫投资建议:AI浪潮持续推进,算力建设方兴未艾,算力关键硬件环节需求旺盛,存储、PCB等正处于景气扩张周期;同时,AI手机、AIPC、AI眼镜有望加速渗透传统消费电子市场,随着大厂持续发布新品及应用生态完善,AI创新终端市场规模有望持续增长。1)存储,建议关注景气周期下存储原厂业绩增长,以及产品涨价浪潮下存储模组厂商盈利修复,资本开支提升背景下上游半导体设备需求提振带来的投资机遇。2)PCB,建议关注在HDI、多层板等高端PCB领域前瞻布局的PCB龙头厂商,同时主流PCB厂商加速扩产,有望拉动上游设备及材料需求,建议关注覆铜板材料、钻孔及曝光设备等领域的龙头厂商。3)AI创新终端,AI手机方面,建议关注苹果等手机龙头厂商新品发布推动品牌出货提升,并提振产业链需求带来的投资机遇、AI杀手级应用落地带来的投资机遇;AIPC方面,建议关注在AIPC领域前瞻布局的整机厂商,以及国内打入全球PC供应链的零部件龙头厂商;AI眼镜方面,建议关注Meta等AI眼镜龙头厂商新品发布带动出货量提升,以及相关产业链投资机遇。 ⚫风险因素:中美科技摩擦加剧;AI应用发展不及预期;国产技术突破不及预期;下游终端需求不及预期;市场竞争加剧。 正文目录 1把握AI算力建设和终端创新的投资机遇....................................................................5 1.1行情表现:2025年申万电子行业跑赢沪深300指数.......................................51.2业绩综述:SW电子行业盈利能力有所改善,2025Q3业绩表现亮眼............61.3基金持仓:机构重点关注AI算力方向,存储行业关注度提升......................81.4展望:把握AI算力建设和终端创新的投资机遇............................................10 2算力建设方兴未艾,PCB和存储景气周期有望持续................................................10 2.1 AI PCB受益于算力加速建设,扩产利好上游设备及材料..............................102.2 AI推动存储技术升级,行业供需缺口有望驱动景气周期持续......................16 3端侧AI加速渗透,终端创新精彩纷呈......................................................................23 3.1 AI手机/PC渗透率持续提升,关注新品发布及应用生态发展节奏...............233.2 AI眼镜为消费终端带来增量市场,关注整机及核心部件环节......................28 4投资建议.........................................................................................................................31 5风险因素.........................................................................................................................31 图表1:2025年各申万一级行业涨跌幅表现情况(%)............................................5图表2:近年来申万电子行业估值表现(倍)............................................................5图表3:申万电子行业2023前三季度-2025前三季度营收情况................................6图表4:申万电子行业2023前三季度-2025前三季度归母净利润情况.....................6图表5:申万电子行业2023前三季度-2025前三季度期间费用率情况.....................6图表6:申万电子行业2023前三季度-2025前三季度毛利率、净利率情况............6图表7:申万电子行业2023Q1-2025Q3营收情况.......................................................7图表8:申万电子行业2023Q1-2025Q3归母净利润情况............................................7图表9:半导体板块2023前三季度-2025前三季度营收及归母净利润情况.............8图表10:消费电子板块2023前三季度-2025前三季度营收及归母净利润情况......8图表11:光学光电子板块2023前三季度-2025前三季度营收及归母净利润情况..8图表12:元件板块2023前三季度-2025前三季度营收及归母净利润情况..............8图表13:2025年Q3前十大重仓股情况(按持股总市值排序)...............................9图表14:2025年Q3前十大加仓股情况(按持股市值变动数值排序)..................9图表15:GPU和ASIC对PCB要求对比...................................................................10图表16:PCB各细分领域全球产值增长预测(单位:亿美元)............................11图表17:全球PCB市场规模及预测...........................................................................11图表18:2024-2029区域PCB产值复合增长率预测.................................................12图表19:国内主流PCB厂商扩产计划.......................................................................12图表20:PCB成本结构占比情况................................................................................13图表21:2020-2025中国覆铜板产量预测趋势..........................................................14图表22:2020-2029年按收入计全球PCB专用设备市场规模(按地区划分,单位:百万美元)14图表23:主要PCB专用生产设备介绍.......................................................................15图表24:PCB各环节生产设备年复合增长率预测....................................................15图表25:全球存储芯片销售额与对应的周期.............................................................16图表26:2021-2026年全球八大云厂商资本支出及预测..........................................17图表27:全球服务器出货预测....................................................................................17图表28:NAND Flash应用分布..................................................................................18 图表29:DRAM应用分布....................