公司销量点评:品牌向上+海外放量助力2026年销量增长

AI智能总结

AI智能总结

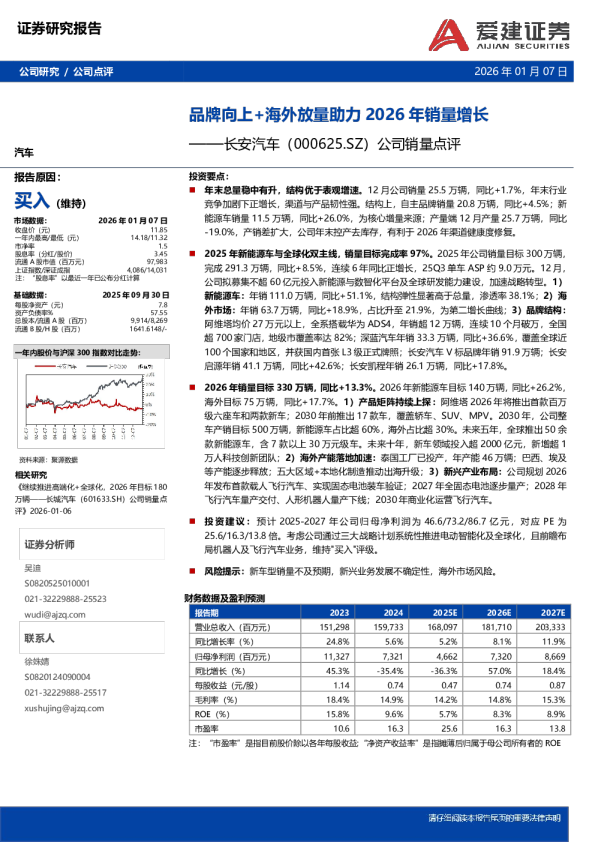

公司研究/公司点评 2026年01月07日 品牌向上+海外放量助力2026年销量增长 ——长安汽车(000625.SZ)公司销量点评 汽车 投资要点: 报告原因: 年末总量稳中有升,结构优于表观增速。12月公司销量25.5万辆,同比+1.7%,年末行业竞争加剧下正增长,渠道与产品韧性强。结构上,自主品牌销量20.8万辆,同比+4.5%;新能源车销量11.5万辆,同比+26.0%,为核心增量来源;产量端12月产量25.7万辆,同比-19.0%,产销差扩大,公司年末控产去库存,有利于2026年渠道健康度修复。 买入(维持) 2025年新能源车与全球化双主线,销量目标完成率97%。2025年公司销量目标300万辆,完成291.3万辆,同比+8.5%,连续6年同比正增长,25Q3单车ASP约9.0万元。12月,公司拟募集不超60亿元投入新能源与数智化平台及全球研发能力建设,加速战略转型。1)新能源车:年销111.0万辆,同比+51.1%,结构弹性显著高于总量,渗透率38.1%;2)海外市场:年销63.7万辆,同比+18.9%,占比升至21.9%,为第二增长曲线;3)品牌结构:阿维塔均价27万元以上,全系搭载华为ADS4,年销超12万辆,连续10个月破万,全国超700家门店,地级市覆盖率达82%;深蓝汽车年销33.3万辆,同比+36.6%,覆盖全球近100个国家和地区,并获国内首张L3级正式牌照;长安汽车V标品牌年销91.9万辆;长安启源年销41.1万辆,同比+42.6%;长安凯程年销26.1万辆,同比+17.8%。 2026年销量目标330万辆,同比+13.3%。2026年新能源车目标140万辆,同比+26.2%,海外目标75万辆,同比+17.7%。1)产品矩阵持续上探:阿维塔2026年将推出首款百万级六座车和两款新车;2030年前推出17款车,覆盖轿车、SUV、MPV。2030年,公司整车产销目标500万辆,新能源车占比超60%,海外占比超30%。未来五年,全球推出50余款新能源车,含7款以上30万元级车。未来十年,新车领域投入超2000亿元,新增超1万人科技创新团队;2)海外产能落地加速:泰国工厂已投产,年产能46万辆;巴西、埃及等产能逐步释放;五大区域+本地化制造推动出海升级;3)新兴产业布局:公司规划2026年发布首款载人飞行汽车、实现固态电池装车验证;2027年全固态电池逐步量产;2028年飞行汽车量产交付、人形机器人量产下线;2030年商业化运营飞行汽车。 相关研究 《继续推进高端化+全球化,2026年目标180万辆——长城汽车(601633.SH)公司销量点评》2026-01-06 投 资 建 议 :预 计2025-2027年 公 司 归 母 净 利 润 为46.6/73.2/86.7亿 元 , 对 应PE为25.6/16.3/13.8倍。考虑公司通过三大战略计划系统性推进电动智能化及全球化,且前瞻布局机器人及飞行汽车业务,维持"买入"评级。 证券分析师 吴迪S0820525010001021-32229888-25523wudi@ajzq.com 风险提示:新车型销量不及预期,新兴业务发展不确定性,海外市场风险。 联系人 徐姝婧S0820124090004021-32229888-25517xushujing@ajzq.com 财务预测摘要: 爱建证券有限责任公司 上海市浦东新区前滩大道199弄5号电话:021-32229888传真:021-68728700服务热线:956021邮政编码:200124邮箱:ajzq@ajzq.com网址:http://www.ajzq.com 评级说明 投资建议的评级标准 报告中投资建议所涉及的评级分为股票评级和行业评级(另有说明的除外)。评级标准为报告发布日后6个月内的相对市场表现,也即:以报告发布日后的6个月内的公司股价(或行业指数)相对同期相关证券市场代表性指数的涨跌幅作为基准。其中:A股市场:沪深300指数(000300.SH);新三板市场:三板成指(899001.CSI)(针对协议转让标的)或三板做市指数(899002.CSI)(针对做市转让标的);北交所市场:北证50指数(899050.BJ);香港市场:恒生指数(HIS.HI);美国市场:标普500指数(SPX.GI)或纳斯达克指数(IXIC.GI)。 股票评级 相对同期相关证券市场代表性指数涨幅大于15%相对同期相关证券市场代表性指数涨幅在5%~15%之间相对同期相关证券市场代表性指数涨幅在-5%~5%之间相对同期相关证券市场代表性指数涨幅小于-5% 行业评级 相对表现优于同期相关证券市场代表性指数相对表现与同期相关证券市场代表性指数持平相对表现弱于同期相关证券市场代表性指数 分析师声明 本报告署名分析师在此声明:我们具有中国证券业协会授予的证券投资咨询执业资格或相当的专业胜任能力,本报告采用信息和数据来自公开、合规渠道,所表述的观点均准确地反映了我们对标的证券和发行人的独立看法。研究报告对所涉及的证券或发行人的评价是分析师本人通过财务分析预测、数量化方法、或行业比较分析所得出的结论,但使用以上信息和分析方法可能存在局限性,请谨慎参考。 法律主体声明 本报告由爱建证券有限责任公司(以下统称为“爱建证券”)证券研究所制作,爱建证券具备中国证监会批复的证券投资咨询业务资格,接受中国证监会监管。 本报告是机密的,仅供我们的签约客户使用,爱建证券不因收件人收到本报告而视其为爱建证券的签约客户。本报告中的信息均来源于我们认为可靠的已公开资料,但爱建证券对这些信息的准确性及完整性不作任何保证。本报告中的信息、意见等均仅供签约客户参考,不构成所述证券买卖的出价或征价邀请或要约。该等信息、意见未考虑到获取本报告人员的具体投资目的、财务状况以及特定需求,在任何时候均不构成对任何人的个人推荐。客户应当对本报告中的信息和意见进行独立评估,并应同时考量各自的投资目的、财务状况和特定需求,必要时就法律、商业、财务、税收等方面咨询专家的意见。对依据或者使用本报告所造成的一切后果,爱建证券及其关联人员均不承担任何法律责任。 本报告所载的意见、评估及预测仅为本报告出具日的观点和判断。该等意见、评估及预测后续可随时更改。过往的表现亦不应作为日后表现的预示和担保。在不同时期,爱建证券可能会发出与本报告所载意见、评估及预测不一致的研究报告。 版权声明 请仔细阅读在本报告尾部的重要法律声明3本报告版权归属爱建证券所有,未经爱建证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、转载、刊登和引用。否则由此造成的一切不良后果及法律责任由私自翻版、复制、转载、刊登和引用者承担。版权所有,违者必究。