公司动态研究报告:AI赋能产品矩阵全面升级,重磅发布SMARTAI

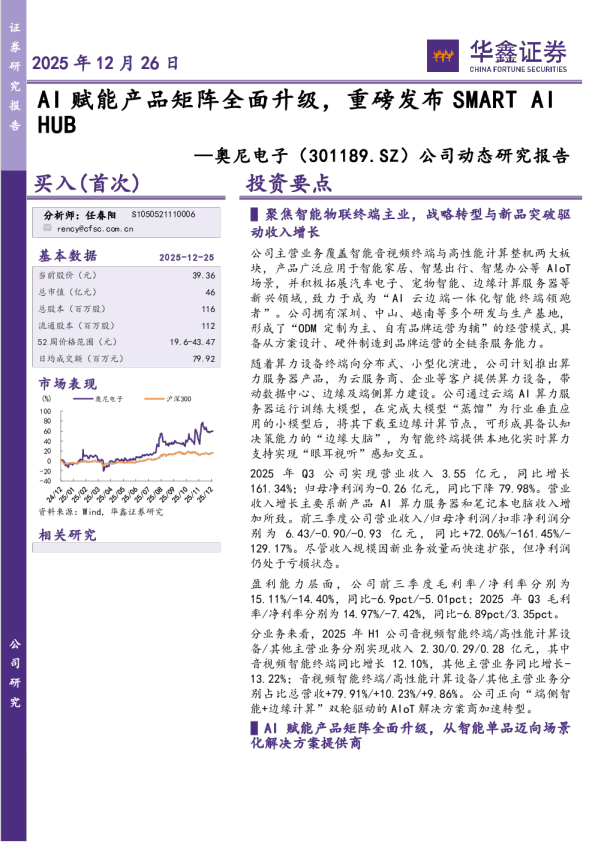

AI赋能产品矩阵全面升级,重磅发布SMART AIHUB —奥尼电子(301189.SZ)公司动态研究报告 投资要点 买入(首次) ▌聚焦智能物联终端主业,战略转型与新品突破驱动收入增长 分析师:任春阳S1050521110006rency@cfsc.com.cn 公司主营业务覆盖智能音视频终端与高性能计算整机两大板块,产品广泛应用于智能家居、智慧出行、智慧办公等AIoT场景,并积极拓展汽车电子、宠物智能、边缘计算服务器等新 兴 领 域,致 力 于 成 为 “AI云 边 端 一 体 化 智 能 终 端 领 跑者”。公司拥有深圳、中山、越南等多个研发与生产基地,形成了“ODM定制为主、自有品牌运营为辅”的经营模式,具备从方案设计、硬件制造到品牌运营的全链条服务能力。 随着算力设备终端向分布式、小型化演进,公司计划推出算力服务器产品,为云服务商、企业等客户提供算力设备,带动数据中心、边缘及端侧算力建设。公司通过云端AI算力服务器运行训练大模型,在完成大模型“蒸馏”为行业垂直应用的小模型后,将其下载至边缘计算节点,可形成具备认知决策能力的“边缘大脑”,为智能终端提供本地化实时算力支持实现“眼耳视听”感知交互。 2025年Q3公 司 实 现 营 业 收 入3.55亿 元 , 同 比 增 长161.34%;归母净利润为-0.26亿元,同比下降79.98%。营业收入增长主要系新产品AI算力服务器和笔记本电脑收入增加所致。前三季度公司营业收入/归母净利润/扣非净利润分别 为6.43/-0.90/-0.93亿 元 , 同 比+72.06%/-161.45%/-129.17%。尽管收入规模因新业务放量而快速扩张,但净利润仍处于亏损状态。 相关研究 盈 利 能 力 层 面 , 公 司 前 三 季度 毛 利 率/净 利 率 分 别 为15.11%/-14.40%,同比-6.9pct/-5.01pct;2025年Q3毛利率/净利率分别为14.97%/-7.42%,同比-6.89pct/3.35pct。 分业务来看,2025年H1公司音视频智能终端/高性能计算设备/其他主营业务分别实现收入2.30/0.29/0.28亿元,其中音视频智能终端同比增长12.10%,其他主营业务同比增长-13.22%;音视频智能终端/高性能计算设备/其他主营业务分别占比总营收+79.91%/+10.23%/+9.86%。公司正向“端侧智能+边缘计算”双轮驱动的AIoT解决方案商加速转型。 ▌AI赋能产品矩阵全面升级,从智能单品迈向场景化解决方案提供商 公司凭借在智能终端领域长达二十年的技术积累,将AI算法深度赋能至全线产品。在智慧办公场景,公司联合元启智合推出了完整的AI会议系统,以自研的SMART AI HUB为算力底座,以A3000 Pro智能云台摄像机为视觉中枢,深度融合实时语音转录、多语种同声传译、会议纪要自动提炼及设备联动控制等高级AI应用,集视觉-数据-音频-控制等于一身。在智能家居场景,公司瞄准情感经济与宠物消费市场,推出集成宠物识别、远程监控与健康监测AI算法的智能喂食器及看护摄像头,为用户提供科学养宠的数字化工具。 通过将AI技术深度融入智能摄像机、车载摄像头、无线音频耳机等传统优势产品线,公司持续提升产品附加值。例如,智能行车记录仪已集成4G/5G通讯、ADAS和DMS等应用;婴儿看护摄像头具备哭声检测与智能噪声过滤功能;AI翻译耳机则借助大模型实现实时跨语言交流。这一系列动作表明,奥尼电子正通过“技术复用+场景延伸”的逻辑,加速布局计算机整机业务、宠物智能电子、前装汽车电子等新兴业务,开辟第二增长曲线。 ▌携手AMD重磅发布SMART AI HUB,引领空间智能与端侧AI新纪元 公司敏锐把握端侧AI算力的战略机遇,于2025年8月联合AMD重磅发布了基于AMD锐龙AI MAX+ 395处理器的SMARTAI HUB,标志着公司在AI边缘计算硬件领域取得了关键性突破。其搭载的AMD锐龙AI MAX系列处理器,融合了CPU、GPU与NPU的异构算力,并凭借统一内存架构支持最高96GB的显存调用,为在本地流畅运行DeepSeek、Qwen、通义千问等高参数大模型提供了坚实的算力底座。产品采用创新的多岛液冷散热系统,确保176W高性能稳定释放的同时,将GPU满载噪音控制在35.1分贝的静音水平,兼顾了性能与用户体验。此外,其配备了WIFI7、HDMI2.1*1、USB4*2、10GbE*1等丰富的高速扩展接口,有效解决了端侧AI应用在数据隐私安全、云端部署成本等方面的核心痛点。 通过将大模型能力本地化部署,SMART AI HUB能够作为家庭、办公等场景的智能中枢,实现多模态感知、情感交互与边缘决策。公司已联合行业伙伴,基于该硬件底座开发了“智慧家”等解决方案,涵盖居家安全监护、家庭私有数据仓库、以及家电机器人统一智能控制等场景,实现从语音、图像到家居等多终端的全方位智能实时响应。 ▌盈利预测 预测公司2025-2027年收入分别为7.19、9.57、12.52亿元,EPS分别为-0.62、0.59、1.03元,当前股价对应PE分别为-63.7、66.5、38.1倍。虽然公司当前业绩仍处于亏损状态,但基于其“端侧智能+边缘计算”双轮驱动战略,以及新发布的SMART AI HUB等核心产品在AI算力硬件领域的关 键突破,预计将逐步打开高附加值市场、优化产品结构,并带动毛利率改善。公司在智能物联终端领域的深厚积累,以及与AMD等产业伙伴的协同合作,有望推动业务从单一终端制造向场景化解决方案升级,实现从收入规模增长到盈利质量提升的转化。因此,尽管短期业绩承压,我们仍看好其中长期成长潜力,首次覆盖给予“买入”评级。 ▌风险提示 公司技术和资源整合不及预期;宏观经济波动导致市场需求不及预期;政策支持力度不及预期。 中小盘&主题&北交所组介绍 任春阳:华东师范大学经济学硕士,6年证券行业经验,2021年11月加盟华鑫证券研究所,从事计算机与中小盘行业上市公司研究 周文龙:澳大利亚莫纳什大学金融硕士陶欣怡:毕业于上海交通大学,于2023年10月加入团队。倪汇康:金融学士,2025年8月加盟华鑫证券研究所。 ▌证券分析师承诺 本报告署名分析师具有中国证券业协会授予的证券投资咨询执业资格并注册为证券分析师,以勤勉的职业态度,独立、客观地出具本报告。本报告清晰准确地反映了本人的研究观点。本人不曾因,不因,也将不会因本报告中的具体推荐意见或观点而直接或间接收到任何形式的补偿。 ▌证券投资评级说明 以报告日后的12个月内,预测个股或行业指数相对于相关证券市场主要指数的涨跌幅为标准。 相关证券市场代表性指数说明:A股市场以沪深300指数为基准;新三板市场以三板成指(针对协议转让标的)或三板做市指数(针对做市转让标的)为基准;香港市场以恒生指数为基准;美国市场以道琼斯指数为基准。 ▌免责条款 华鑫证券有限责任公司(以下简称“华鑫证券”)具有中国证监会核准的证券 司不会因接收人收到本报告而视其为客户。 本报告中的信息均来源于公开资料,华鑫证券研究部门及相关研究人员力求准确可靠,但对这些信息的准确性及完整性不作任何保证。我们已力求报告内容客观、公正,但报告中的信息与所表达的观点不构成所述证券买卖的出价或询价的依据,该等信息、意见并未考虑到获取本报告人员的具体投资目的、财务状况以及特定需求,在任何时候均不构成对任何人的个人推荐。投资者应当对本报告中的信息和意见进行独立评估,并应同时结合各自的投资目的、财务状况和特定需求,必要时就财务、法律、商业、税收等方面咨询专业顾问的意见。对依据或者使用本报告所造成的一切后果,华鑫证券及/或其关联人员均不承担任何法律责任。本公司或关联机构可能会持有报告中所提到的公司所发行的证券头寸并进行交易,还可能为这些公司提供或争取提供投资银行、财务顾问或者金融产品等服务。本公司在知晓范围内依法合规地履行披露。 本报告中的资料、意见、预测均只反映报告初次发布时的判断,可能会随时调整。该等意见、评估及预测无需通知即可随时更改。在不同时期,华鑫证券可能会发出与本报告所载意见、评估及预测不一致的研究报告。华鑫证券没有将此意见及建议向报告所有接收者进行更新的义务。 本报告版权仅为华鑫证券所有,未经华鑫证券书面授权,任何机构和个人不得以任何形式刊载、翻版、复制、发布、转发或引用本报告的任何部分。若华鑫证券以外的机构向其客户发放本报告,则由该机构独自为此发送行为负责,华鑫证券对此等行为不承担任何责任。本报告同时不构成华鑫证券向发送本报告的机构之客户提供的投资建议。如未经华鑫证券授权,私自转载或者转发本报告,所引起的一切后果及法律责任由私自转载或转发者承担。华鑫证券将保留随时追究其法律责任的权利。请投资者慎重使用未经授权刊载或者转发的华鑫证券研究报告。