每日核心期货品种分析

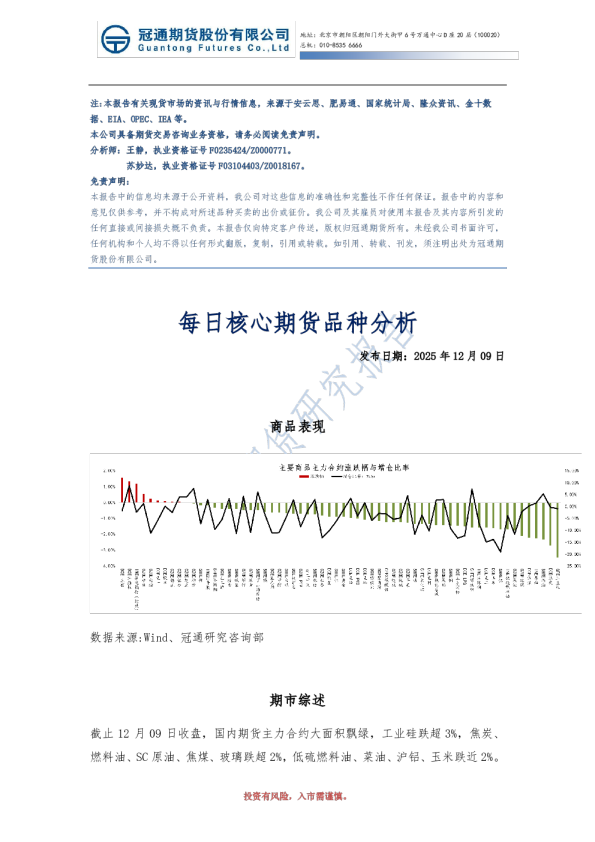

本公司具备期货交易咨询业务资格,请务必阅读免责声明。 苏妙达,执业资格证号F03104403/Z0018167。 免责声明: 本报告中的信息均来源于公开资料,我公司对这些信息的准确性和完整性不作任何保证。报告中的内容和意见仅供参考,并不构成对所述品种买卖的出价或征价。我公司及其雇员对使用本报告及其内容所引发的任何直接或间接损失概不负责。本报告仅向特定客户传送,版权归冠通期货所有。未经我公司书面许可,任何机构和个人均不得以任何形式翻版,复制,引用或转载。如引用、转载、刊发,须注明出处为冠通期货股份有限公司。 每日核心期货品种分析 发布日期:2025年12月09日 商品表现 数据来源:Wind、冠通研究咨询部 期市综述 截止12月09日收盘,国内期货主力合约大面积飘绿,工业硅跌超3%,焦炭、燃料油、SC原油、焦煤、玻璃跌超2%,低硫燃料油、菜油、沪铝、玉米跌近2%。 涨幅方面,多晶硅涨超3%,生猪、纤维板、集运欧线涨超1%。沪深300股指期货(IF)主力合约跌0.73%,上证50股指期货(IH)主力合约跌0.89%,中证500股指期货(IC)主力合约跌0.78%,中证1000股指期货(IM)主力合约跌0.53%。2年期国债期货(TS)主力合约涨0.02%,5年期国债期货(TF)主力合约涨0.07%,10年期国债期货(T)主力合约涨0.12%,30年期国债期货(TL)主力合约涨0.45%。 行情分析 沪铜: 今日沪铜高开低走,日内震荡收跌。中国铜冶炼厂采购联合体(CSPT)宣布2026年成员联合减产10%以上,以应对铜精矿加工费(TC)跌至历史低位(现货TC仅35美元/干吨,长单TC 65美元),该消息公布以来,沪铜价格连续大幅上行。11月再生铜杆开工率为23.84%,高于预期27.68%,环比下降2.62%,同比下降12.46%。虽目前精废价差有优势,但由于终端消费无起色,故优势暂无明显体现。进入12月,据SMM与市场交流得到有4家冶炼厂检修,预计检修影响量为0.5万吨,将在1月产量数据有所显示,12月由于前期冶炼厂多发复产,产量预计有所增加。价格连续上行后,下游承接力度明显不足,铜管企业目前组织年度生产中,但受制于铜价的不断上涨,企业谨慎态度观望,增产幅度受限;钢联样本企业铜板带产量1.49万吨,周度产能利用率为65.65%,受成本上涨影响,生产节奏放缓,且临近年底,企业生产均维持谨慎态度。精铜杆企业开工下滑,整体出货表现不佳,企业成品累库,若后续订单乏力,工厂将继续减缓生产节奏。综合来看,临近美联储降息会议,市场偏好变为谨慎,有预计称明年美联储将停止宽松的货币政策,虽对本次降息持肯定态度,但对后续降息情况尚无定论。 碳酸锂: 碳酸锂高开低走,日内下跌。尼日利亚政府计划暂停采矿活动六个月的消息昨日发酵后,据产业端表示对碳酸锂基本面影响小,今日回吐部分涨幅。11月份产量依然维持增长,盐湖提锂季节性淡季逐渐到来,产量增长速度放缓,但上游产能投产消息频发,12月份产量预计将增长3%左右。本周碳酸锂产能利用率为75.34%,大幅同比偏高,主要系价格上涨及下游高需求加持。供应潜在增量尚未兑现,宁德时代12月5日未如期点火复产。磷酸铁锂11月份产量为40.78万吨,环比增加3.06%,11月三元材料产量环比增长3.16%。下游排产虽月度依然呈现出继续增长的趋势,但明显增速有所放缓,储能需求订单的增量是否能继续推涨产业热情还需进一步检验。2025年11月,中国冶炼厂家碳酸锂月度库存量为17900吨,连续5个月去化后本月进程放缓,小幅度累库。整体来说,供应端扰动昨日短暂提振市场后,今日盘面依旧偏弱运行,需求排产虽未出现高速增长,但韧性依旧,碳酸锂短期高位盘整,谨慎大厂复产消息刺激盘面下探支撑位。 原油: 欧佩克+最新会议同意2026年维持该组织整体石油产量不变。8个额外自愿减产的产油国重申明年一季度暂停增产。原油需求旺季结束,EIA数据显示美国成品油库存增幅超预期,原油库存超预期累库,整体油品库存继续增加。美国原油产量位于历史最高位附近。特朗普政府极力促成俄乌停火,泽连斯基表示将继续与美国就和平计划进行谈判,俄罗斯原油受制裁而得到的风险溢价有所回落,欧美成品油裂解基差高位持续回落。普京与美国特使维特科夫就有关俄乌和平计划的会谈持续了近5个小时。俄美双方达成协议,不透露谈判的实质内容。俄总统特别代表德米特里耶夫说,此次会谈富有成效。美国和俄罗斯暂未就俄乌问题达成协议。俄乌和谈近期达成较难。目前G7和欧盟考虑禁止俄罗斯石油出口海运服务,取代油价上限。美国与委内瑞拉军事对峙升级,特朗普暗示,五角大楼将很快对委内瑞拉及其他地区的贩毒集团发动陆地打击。地缘局势引发委内瑞拉、利比亚供应中断担忧。消费旺季结束、美国11月份ISM制造业指数环比下降,连 续第九个月萎缩,市场担忧原油需求,OPEC+持续增产,中东地区出口增加,全球原油浮库持续增加,原油仍是供应过剩格局。沙特阿美将明年1月销往亚洲的“阿拉伯轻质原油”价格设定为较阿曼/迪拜原油均价升水0.6美元/桶,这是自2021年1月以来的最低水平。不过近期俄乌难以达成和平协议,里海管道联盟遭到乌克兰无人艇打击,2号单点系泊严重受损,美联储降息预期升温,预计原油价格低位震荡。 沥青: 供应端,上周沥青开工率环比回升0.1个百分点至27.9%,较去年同期低了1.0个百分点,仍处于近年同期最低水平。据隆众资讯数据,12月份国内沥青预计排产215.8万吨,环比减少7.0万吨,减幅为3.1%,同比减少34.4万吨,减幅为13.8%。上周,沥青下游各行业开工率涨跌互现,其中道路沥青开工环比持平于29%,受到资金和天气制约。上周,全国出货量环比增加7.06%至28.06万吨,处于中性水平。沥青炼厂库存存货比环比下降,仍处于近年来同期的最低位附近。伊拉克部分前期故障油田恢复生产,叠加欧美成品油裂解价差持续下跌,原油价格偏弱震荡。委内瑞拉Jose工业区发生火灾,20万桶/日的蒸馏装置停运,不过美方对委内瑞拉军事威胁之下,稀释沥青贴水幅度扩大。本周齐鲁石化计划转产沥青,沥青开工率将略有上升。北方气温下降后,道路施工逐渐收尾,后续需求将进一步转弱,南方项目增量有限,整体需求一般。近期山东地区沥青价格持续下跌,基差维持在中性水平,个别炼厂开始释放冬储合同,但目前市场较为谨慎,预计沥青期价偏弱震荡。 PP: 截至12月5日当周,PP下游开工率环比上涨0.10个百分点至53.93%,处于历年同期偏低水平。但其中拉丝主力下游塑编开工率环比持平于44.1%,塑编订单环比小幅下降,略低于去年同期。12月9日,广州石化三线等检修装置,PP企业开工率上涨至84%左右,处于中性偏低水平,标品拉丝生产比例上涨至27.5% 左右。月初石化累库较多,目前石化库存处于近年同期偏高水平。成本端,伊拉克部分前期故障油田恢复生产,叠加欧美成品油裂解价差持续下跌,原油价格下跌。供应上,新增产能40万吨/年的中石油广西石化10月中旬投产,近期检修装置略有减少。下游进入旺季尾声,塑编等订单开始下降,BOPP膜价格下跌后暂稳,市场缺乏大规模集中采购,对行情提振有限,贸易商普遍让利以刺激成交。国家发展改革委会同有关部门及相关行业协会召开会议,研究制定价格无序竞争成本认定标准等相关工作,给予大宗商品一定提振,但PP供需格局整体未改,宏观暂未有进一步利好,预计近期PP偏弱震荡。由于塑料年内仍有新增产能投产可能叠加农膜旺季逐步退出,预计L-PP价差回落。 塑料: 12月9日,宁夏宝丰HDPE二期等检修装置重启开车,塑料开工率上涨至90%左右,目前开工率处于中性水平。截至12月5日当周,PE下游开工率环比下降0.54个百分点至43.76%,农膜进入旺季尾声,农膜订单继续下降,处于近年同期中性水平,农膜原料库存基本稳定,包装膜订单同样小幅下降,整体PE下游开工率仍处于近年同期偏低位水平。月初石化累库较多,目前石化库存处于近年同期偏高水平。成本端,伊拉克部分前期故障油田恢复生产,叠加欧美成品油裂解价差持续下跌,原油价格下跌。供应上,新增产能50万吨/年的埃克森美孚(惠州)LDPE在10月投产,70万吨/年的中石油广西石化11月投产。塑料开工率略有上涨。农膜进入旺季尾声,订单持续下降,旺季成色不及预期,温度下降,终端施工放缓,北方需求减少,北方棚膜需求进入收尾阶段,农膜价格跌后暂稳,预计后续下游开工率下降。下游企业采购意愿不足,刚需为主,贸易商对后市谨慎,普遍降价积极出货。国家发展改革委会同有关部门及相关行业协会召开会议,研究制定价格无序竞争成本认定标准等相关工作,给予大宗商品一定提振,但塑料供需格局整体未改,交易氛围偏淡,宏观暂未有进一步利好,预计近期塑料偏弱震荡。由于塑料年内仍有新增产能投产可能叠加农膜旺季逐步退出,预计L-PP价差回落。 PVC: 上游西北地区电石价格稳定。目前供应端,PVC开工率环比减少0.33个百分点至79.89%,PVC开工率小幅减少,仍处于近年同期偏高水平。PVC下游开工率小幅下降,下游制品订单不佳。印度将关于PVC的BIS政策终止,对于中国出口PVC至印度的担忧有所缓解。印度反倾销税也大概率取消,PVC以价换量,只是中国台湾台塑12月份报价普遍下跌30-60美元/吨后出口签单回落,上周出口签单基本稳定。上周社会库存继续增加,目前仍偏高,库存压力仍然较大。2025年1-10月份,房地产仍在调整阶段,投资、新开工、竣工面积同比降幅仍较大,投资、销售、新开工、竣工等同比增速进一步下降。30大中城市商品房周度成交面积环比回落,处于近年同期最低水平,房地产改善仍需时间。新增产能上,30万吨/年的甘肃耀望和30万吨/年的嘉兴嘉化新近投产。虽然国家发展改革委会同有关部门及相关行业协会召开会议,研究制定价格无序竞争成本认定标准等相关工作,给予大宗商品一定提振。但PVC基本面上,宜宾天原、宁波镇洋等生产企业开工预期下降,PVC开工率略有下降,但产量下降有限,期货仓单仍处高位,印度取消PVC的BIS政策提振有限,中国台湾台塑12月份报价普遍下跌,12月是PVC传统需求淡季,加上焦煤等价格下跌抑制市场情绪,近期PVC偏弱震荡。 焦煤: 焦煤低开低走,日内下跌超2%。现货方面,山西市场(介休)主流价格报价1350元/吨,较上个交易日持平,蒙5#主焦原煤自提价970元/吨,较上个交易日-18元/吨。12月9日上午,重点焦化企业代表召开专题市场分析会,会议后双焦并未有止跌迹象。供应端,年底进口煤炭大量涌入,冲击国内市场,据Mysteel统计523家炼焦煤矿山样本核定产能利用率为85.59%,环比减少0.2%。煤炭冬季保供稳价的政策下,产量高位运行,但谨慎年前停产减产消息频发。部分工厂年度生产任务完成后,预计将减少产量。库存端,独立焦企及钢厂库存连续下滑,矿山库存继续大幅度增加,库存向下传导乏力,价格下跌后,预计低价成交有望 好转,库存增加幅度放缓。本期铁水产量环比下降0.93%,周度产量232.3万吨,虽焦炭提降落地后利润回升,假期临近,进入季节性淡季,预计开工继续下调。冬季补库尚未有动作,宏观面未有明显提振,盘面加速下跌,跌破支撑位置。 尿素: 今日大宗商品多数下跌,尿素低开低走日内偏弱。连续两日盘面下跌后,现货成交价格明稳暗降,短期若无驱动,预计上游降价吸单。山东、河南及河北尿素工厂小颗粒尿素出厂报价范围多在1620-1680元/吨,较昨日下滑20元/吨左右。基本面来看,上周气头装置产量下降近10%,主要系限气影响,后续预计西南地区气头装置继续停车,上游供货压力有所缓解,成本端煤炭价格旺季证伪,价格下移后,尿素价格支撑乏力。下游高价接受度不足,经销商情绪转淡。本期复合肥工厂开工负荷继续增加,同时厂内成品库存增加,目前产能利用率基本接近于历史同期高位水平,预计开工继续上涨空间不足,后续以销定产。其他工业需求受原料端的价格抑制,预计后续上涨乏力。随着产量的下降,厂内库存延续去化逻辑,但近一周上游收单不足