芯原股份:2025年第三季度报告

AI智能总结

AI智能总结

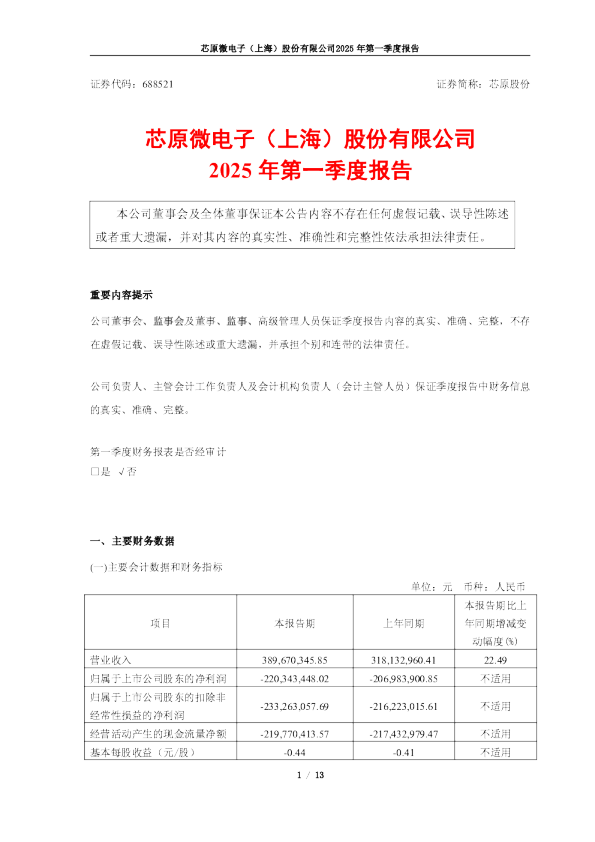

证券简称:芯原股份 芯原微电子(上海)股份有限公司2025年第三季度报告 本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性依法承担法律责任。 重要内容提示: 公司董事会及董事、高级管理人员保证季度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或重大遗漏,并承担个别和连带的法律责任。 公司负责人、主管会计工作负责人及会计机构负责人(会计主管人员)保证季度报告中财务信息的真实、准确、完整。 第三季度财务报表是否经审计□是√否 一、主要财务数据 (一)主要会计数据和财务指标 1、公司2025年第三季度经营业绩分析 得益于公司近两年在手订单持续保持高位,随着订单的不断转化,公司研发资源陆续投入客户项目,公司2025年第三季度营业收入延续了第二季度环比大幅增长的趋势,2025年第三季度实现营业收入12.81亿元,单季度收入创公司历史新高,环比大幅增长119.26%,同比大幅增长78.38%。 从各类业务具体表现来看,公司2025年第三季度实现芯片设计业务收入4.28亿元,环比增长290.82%,同比增长80.23%;实现量产业务收入6.09亿元,环比增长132.77%,同比增长157.84%;实现知识产权授权使用费收入2.12亿元,环比增长13.43%,同比基本持平。 公司技术能力业界领先,并持续获得全球优质客户的认可,2025年第三季度公司新签订单15.93亿元,同比大幅增长145.80%,其中AI算力相关的订单占比约65%。公司2025年前三季度新签订单32.49亿元,已超过2024年全年新签订单水平。 公司在手订单已连续八个季度保持高位,截至2025年第三季度末在手订单金额为32.86亿元,持续创造历史新高。公司2025年第三季度末在手订单中来自系统厂商、大型互联网公司、云服务提供商和车企等客户群体的订单占比为83.52%。公司2025年第三季度末在手订单中,一站式芯片定制业务在手订单占比近90%,且预计一年内转化的比例约为80%,为公司未来营业收入增长提供了有力的保障。 公司2025年第三季度盈利能力大幅提升,实现归属于母公司所有者的净利润-2,685.11万元,单季度亏损同比、环比均实现大幅收窄,分别收窄8,420.27万元、7,265.40万元,收窄幅度分别为75.82%、73.02%。 2、公司2025年前三季度经营业绩分析 2025年前三季度,公司实现营业收入22.55亿元,同比增长36.64%。其中半导体IP授权业务(包括知识产权授权使用费收入、特许权使用费收入)同比增长3.86%,一站式芯片定制业务(包括芯片设计业务收入、量产业务收入)同比增长53.51%。 2025年前三季度,公司实现境内销售收入15.23亿元,占营业收入比重为67.57%。2025年前三季度,公司来自系统厂商、大型互联网公司、云服务提供商和车企等客户群体的收入占营业收入比重40.36%。受下游市场需求带动,2025年前三季度公司数据处理领域的收入占营业收入 比重为33.14%,占比同比提升10.36个百分点,主要系该领域第三季度收入同比大幅增长超180%,单季度收入占比43.77%。 (1)半导体IP授权业务 2025年前三季度,公司实现知识产权授权使用费收入4.93亿元,同比增长3.13%;实现特许权使用费收入0.82亿元,同比增长8.47%。 在芯原的核心处理器IP相关营业收入中,图形处理器IP、神经网络处理器IP和视频处理器IP收入占比较高,这三类IP在2025年前三季度半导体IP授权业务收入(包括知识产权授权使用费收入、特许权使用费收入)中占比合计约70%,上述IP已获得国内外众多知名企业的广泛采用,在各应用领域发挥了重要作用。 (2)一站式芯片定制业务 2025年前三季度,公司实现芯片设计业务收入6.60亿元,同比增长27.53%,其中28nm及以下工艺节点收入占比94.70%,14nm及以下工艺节点收入占比81.97%。2025年前三季度,公司与AI算力相关的芯片设计业务收入占比约为73%。 2025年前三季度,公司实现量产业务收入10.16亿元,同比增长76.93%,前三季度收入已超去年全年收入水平。2025年前三季度,为公司贡献营业收入的量产出货芯片数量112款,均来自公司自身设计服务项目,另有47个现有芯片设计项目待量产。 2025年前三季度,公司实现毛利7.88亿元,同比增长12.32%;综合毛利率为34.95%,同比变化主要由于收入结构变化等因素所致。公司一站式芯片定制服务业务模式与传统芯片设计公司在销售风险、库存风险、技术支持费用等方面有所不同,公司仅需以相对稳定的量产业务团队管理日益增长的量产业务,具有可规模化优势。因此,基于公司独特的商业模式,综合毛利率并非评估公司盈利能力的唯一指标,虽然公司量产业务毛利率相对半导体IP授权服务业务较低,但该业务产生的毛利大部分可贡献于净利润。 2025年前三季度,公司期间费用合计11.77亿元,同比增长8.32%。集成电路设计行业具有投资周期长,研发投入大的特点,公司坚持高研发投入以打造高竞争壁垒,保证公司在半导体IP和芯片定制领域具有领先的芯片设计和技术研发实力。目前公司新签订单以及在手订单情况良好,随着订单的不断转化,公司研发资源陆续投入客户项目,研发投入占比呈合理下降趋势。2025年前三季度,公司整体研发投入9.91亿元,前三季度研发投入占收入比重同比合理下降9.41个百分 点,第三季度研发投入占收入比重同比合理下降15.99个百分点。公司盈利能力持续提升,2025年第三季度亏损同比、环比均实现大幅收窄。 (二)非经常性损益项目和金额 (三)主要会计数据、财务指标发生变动的情况、原因 二、股东信息 (一)普通股股东总数和表决权恢复的优先股股东数量及前十名股东持股情况表 单位:股 持股5%以上股东、前10名股东及前10名无限售流通股股东参与转融通业务出借股份情况□适用√不适用 前10名股东及前10名无限售流通股股东因转融通出借/归还原因导致较上期发生变化□适用√不适用 三、其他提醒事项 需提醒投资者关注的关于公司报告期经营情况的其他重要信息□适用√不适用 四、季度财务报表 (一)审计意见类型 □适用√不适用 (二)财务报表 合并资产负债表 2025年9月30日 单位:元币种:人民币审计类型:未经审计 合并利润表2025年1—9月 本期发生同一控制下企业合并的,被合并方在合并前实现的净利润为:0.00元,上期被合并方实现的净利润为:0.00元。 公司负责人:WayneWei-MingDai(戴伟民)主管会计工作负责人:赵春蓉会计机构负责人:沙乐 合并现金流量表 2025年1—9月 编制单位:芯原微电子(上海)股份有限公司 单位:元币种:人民币审计类型:未经审计 2025年起首次执行新会计准则或准则解释等涉及调整首次执行当年年初的财务报表 □适用√不适用 特此公告。 2025年10月27日