商品期货早班车

AI智能总结

AI智能总结

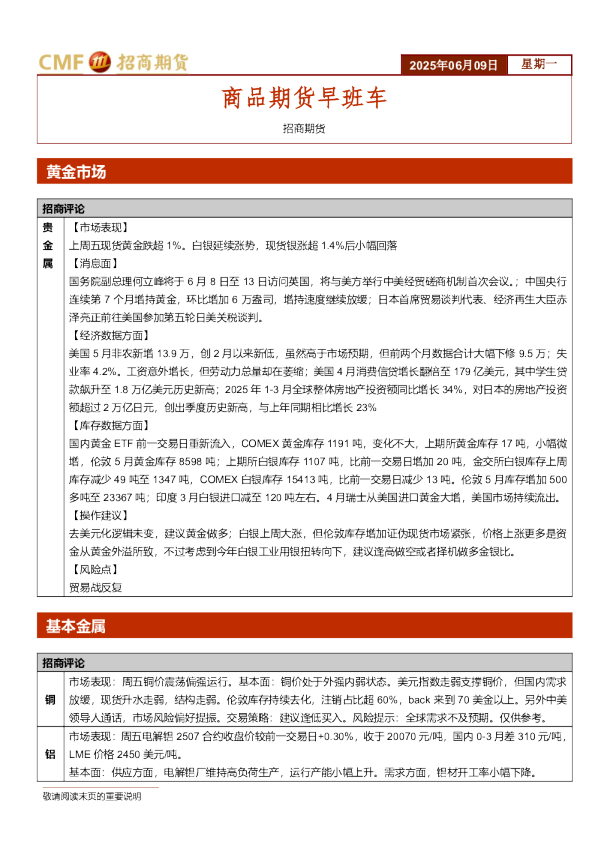

敬请阅读末页的重要说明黄金市场招商评论贵金属【市场表现】【消息面】【经济数据方面】【库存数据方面】【操作建议】【风险点】贸易战反复基本金属招商评论铜铝LME价格2450美元/吨。 敬请阅读末页的重要说明风险点:光伏行业自律政策实际执行情况、减产传闻扰动黑色产业市场表现:螺纹主力2510合约偏弱震荡收于2965元/吨,较前一交易日收盘价跌27元/吨基本面:钢材供需或边际季节性恶化。建材供需双弱,但受益于低产量库存压力较小;板材需求小幅恶化,国补退坡环境下内需或进一步走弱,但直接出口维持高位。整体而言钢材供需较为均衡,矛盾不显著。钢材期货连续两周贴水边际扩大。消息面中美经贸磋商即将开始,市场情绪有望小幅改善。预计本周钢材期货价格以震荡偏强为主。交易策略:短线追多螺纹2510合约。RB10参考区间2950-3000风险因素:宏观预期市场表现:铁矿主力2509合约偏弱震荡收于704/吨,较前一交易日夜盘收盘价跌4.5元/吨基本面:铁矿供需维持中性偏强。钢联口径铁水产量环比小幅下降但同比维持一定增幅。第三轮提降落地后,钢厂利润边际走扩,后续产量以稳为主;供应端符合季节性规律,同比微幅下降。铁矿供需边际中性偏强但中期过剩格局不改。铁矿维持远期贴水结构但绝对水平维持历史同期较低水平,估值中性。消息面中美经贸磋商即将开始,市场情绪有望小幅改善。预计本周铁矿期货价格以震荡偏强为主。交易策略:观望为主。I09参考区间700-720风险因素:宏观预期市场表现:焦煤主力2509合约偏弱震荡收于778元/吨,较前一交易日夜盘收盘价跌11.5元/吨基本面:铁水产量环比小幅下降0.1万吨至241.8万吨,同比增6.1万吨。钢厂利润边际收窄,后续产量以稳为主。第二轮提降已经落地,第三轮提降已经提出。供应端各环节库存分化,钢厂、焦化厂焦煤库存及库存天数维持历史同期较低水平,坑口、口岸和港口等环节库存持续维持历史新高,同时产量环比下降,总体供需仍较为宽松但基本面环比缓慢改善中。期货维持基本平水现货,同时远期曲线逐渐平坦化。消息面中美经贸磋商即将开始,市场情绪有望小幅改善。交易策略:建议观望为主,尝试短线追多焦煤2509合约。JM09参考区间770-810风险因素:宏观预期农产品市场招商评论豆粕市场表现:上周五CBOT大豆延续上涨,消化中美贸易乐观预期。基本面:供应端,近端南美宽松,而远端美豆新作播种进入后期阶段。需求端,南美阶段主导,而美豆高频符合季节性偏弱。交易策略:美豆偏震荡;而国内大豆后期到货多,弱基差,单边跟随国际市场。关注后期贸易政策和美豆产量。风险提示:产区天气及关税政策等。观点仅供参考!玉米市场表现:玉米2507合约上涨,深加工玉米价格上涨。基本面:本年度供需边际转紧,伴随着农户售粮基本结束,粮权往渠道转移,渠道议价能力提高。替代品进口量预计明显下降,利好国产玉米需求。短期贸易端出货增加,新麦上市补充部分需求,供需矛盾 螺纹钢铁矿石焦煤 敬请阅读末页的重要说明能源化工招商评论LLDPE市场表现:周五lldpe主力合约小幅反弹。华北低价现货7070元/吨,09基差盘面加0,基差持稳,成交一般。海外美金价格稳中小跌为主,进口窗口关闭。基本面:供给端,新装置陆续投产,存量检修装置逐步复产,国产供应回升。进口窗口关闭,预期后面进口量将小幅减少。需求端,下游农地膜淡季,其他需求持稳。中美关税谈判缓和,关注后期出口情况。交易策略:短期产业链库存去化一般,基差偏弱,进口窗口关闭,农膜淡季,供应随着新装置投产回升,关注中美关税谈判缓和之后出口实际情况,上周中美顶层通话导致宏观情绪好转,短期震荡为主,往上受制于进口窗口压制。中长期来看,随着新装置投产,供需逐步宽松,逢高做空远月为主。观点仅供参考。风险点:1,地缘政治发酵;2,海外需求情况;3,下游需求情况;4新装置投放情况PVCV09合约收4795,涨0.2%PVC盘面反弹,现货稳定,宏观利好逐步消化。供应端万华,渤化等装置逐步投产,预计供应增速提升到5%左右。上游开工率77%。库存继续下降,6月5日,上游库存58.88万吨,环比减少1.48%,同比减少33.83%。出口存在变数,印度将于6月24日公布BIS论证会结果,出口可能受阻。内蒙限电缓解,电石价格2200如预期回落。现货华东4700,华南4770.PVC建议空单逐步离场观望,但反弹缺乏驱动,考虑卖4850之上看涨期权风险因素:房地产超预期反弹.PTA市场表现:PXCFR中国价格818美元/吨,折合即时汇率人民币价格6774元/吨,PTA华东现货价格4895元/吨,现货基差225元/吨。基本面:成本端PX短期大幅提升,现货流动性增加。海外供应短期维持低位,中期或回升。PTA整体供应边际提升,中长期供应压力依旧较大。聚酯负荷环比下降,综合库存处于历史中低位水平,聚酯产品利润大幅压缩,持续关注减产执行情况。综合来看PX,PTA维持去库格局不变。交易维度:PX短期紧缺程度或有所缓解,关注回调后多配机会,PTA供需将有所走弱,可逢高沽空加工费。风险提示:原油端地缘政治扰动,装置检修情况,新装置投产进度,下游需求情况;橡胶周五主力合约冲高回落,RU2509 +0.7%,收于13650元/吨。基本面上:泰国胶水56泰铢/公斤(0),杯胶44.9泰铢/公斤(+0.2)。现货市场谨慎买涨,全乳13650元/吨(+150),泰混13600元/吨(+100)。轮胎厂开工率下降明显,半钢开工率64.05%(-8.46),全钢开工率55.65%(-5.15)。市场逻辑:宏观情绪回暖,胶价震荡整理。交易策略:旺季上量预期压制,RU缺乏上行驱动,大幅下跌后下行空间同样受限,单边上不建议抄底,区间交易思路为主。套利方面,9合约月NR完税价(13%增值税)已与RU接近平水,可左侧布局多RU09空NR09做扩深浅价差。风险提示:关税政策反复、收储、极 敬请阅读末页的重要说明招商期货研究团队王思然(投资咨询从业资格证书编号:Z0017486)徐世伟(投资咨询从业资格证书编号:Z0001836)王真军(投资咨询从业资格证书编号:Z0010289)李国洲(投资咨询从业资格证书编号:Z0020532)吕杰(投资咨询从业资格证书编号:Z0012822)安婧(投资咨询从业资格证书编号:Z0016777)赵嘉瑜(投资咨询从业资格证书编号:Z0016776)马芸(投资咨询从业资格证书编号:Z0018708)马幼元(投资咨询从业资格证书编号:Z0018356)游洋(投资咨询从业资格证书编号:Z0019846)朱志鹏(投资咨询从业资格证书编号:Z0019924)曹澄(投资咨询从业资格证书编号:Z0021223)罗鸣(投资咨询从业资格证书编号:Z0021358)韦剑旭(投资咨询从业资格证书编号:Z0021859)重要声明本报告由招商期货有限公司(以下简称“本公司”)编制,本公司具有中国证监会许可的期货投资咨询业务资格(证监许可【2011】1291号)。《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,本报告发布的观点和信息仅供经招商期货有限公司评估风险承受能力为C3及C3以上类别的投资者参考。若您的风险承受能力不满足上述条件,请取消订阅、接收或使用本研报中的任何信息。请您审慎考察金融产品或服务的风险及特征,根据自身的风险承受能力自行作出投资决定并自主承担投资风险。本报告基于合法取得的信息,但招商期货对这些信息的准确性和完整性不作任何保证。本报告所包含的分析基于各种假设,不同假设可能导致分析结果出现重大不同。报告中的内容和意见仅供参考,并不构成对所述品种买卖的出价或对任何人的投资建议,招商期货不会因接收人收到此报告而视他们为其客户。投资者据此作出的任何投资决策与本公司、本公司员工无关。市场有风险,投资需谨慎。投资者不应将本报告作为投资决策的唯一参考因素,亦不应认为本报告可取代自己的判断。除法律或规则规定必须承担的责任外,招商期货及其员工不对使用本报告及其内容所引发的任何直接或间接损失负任何责任。本报告版权归招商期货所有,未经招商期货事先书面许可,任何机构和个人均不得以任何形式翻版、复制、引用或转载。