资讯早间报

AI智能总结

AI智能总结

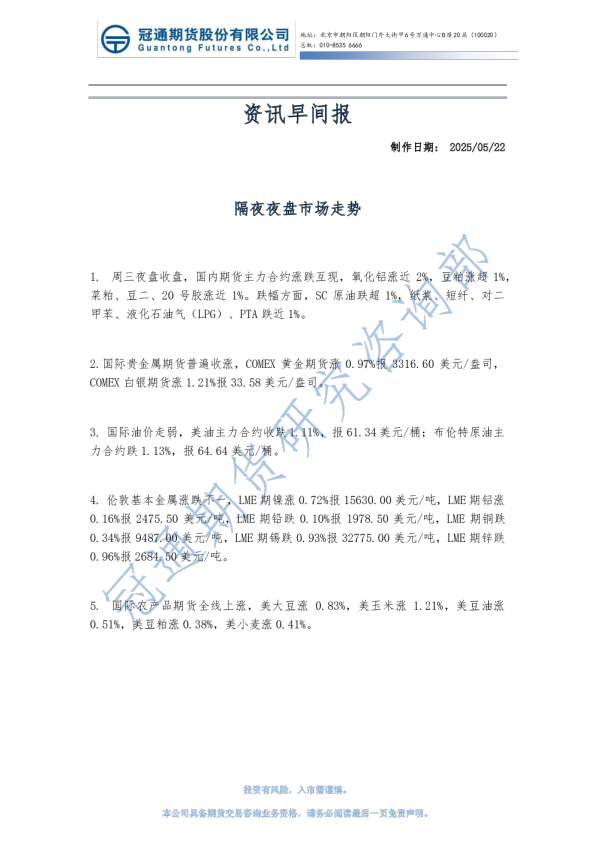

资讯早间报 制作日期:2025/05/22 隔夜夜盘市场走势 1.周三夜盘收盘,国内期货主力合约涨跌互现,氧化铝涨近2%,豆粕涨超1%,菜粕、豆二、20号胶涨近1%。跌幅方面,SC原油跌超1%,纸浆、短纤、对二甲苯、液化石油气(LPG)、PTA跌近1%。 2.国际贵金属期货普遍收涨,COMEX黄金期货涨0.97%报3316.60美元/盎司,COMEX白银期货涨1.21%报33.58美元/盎司。 3.国际油价走弱,美油主力合约收跌1.11%,报61.34美元/桶;布伦特原油主力合约跌1.13%,报64.64美元/桶。 4.伦敦基本金属涨跌不一,LME期镍涨0.72%报15630.00美元/吨,LME期铝涨0.16%报2475.50美元/吨,LME期铅跌0.10%报1978.50美元/吨,LME期铜跌0.34%报9487.00美元/吨,LME期锡跌0.93%报32775.00美元/吨,LME期锌跌0.96%报2684.50美元/吨。 5.国际农产品期货全线上涨,美大豆涨0.83%,美玉米涨1.21%,美豆油涨0.51%,美豆粕涨0.38%,美小麦涨0.41%。 重要资讯 【宏观资讯】 1.大商所发布2025年端午节期间交易时间安排,5月31日(星期六)至6月2日(星期一)休市,6月3日(星期二)起照常开市。5月30日(星期五)晚上不进行夜盘交易。6月3日(星期二)所有合约集合竞价时间为上午08:55-09:00。6月3日(星期二)当晚恢复夜盘交易。 2. 5月20日,中国—东盟经贸部长特别会议以线上方式举行,双方经贸部长共同宣布全面完成中国—东盟自贸区3.0版谈判。3.0版谈判于2022年11月启动,历经近两年时间、9轮正式谈判,于2024年10月实质性结束。在各国经贸部长全力协调和共同推动下,双方全面完成谈判,向签署升级议定书的目标又迈出关键一步。 3.据外媒报道,预计欧盟将与美国分享一份修订后的贸易提案,此举旨在为与特朗普政府的谈判注入动力,目前外界对能否达成一项跨大西洋协议仍持怀疑态度。据知情人士透露,新文件包含考虑美国利益的提议,包括国际劳工权利、环境标准、经济安全,以及逐步将双方非敏感农产品和工业品的关税降至零。 4.路透调查:所有41位受访经济学家均认为美国总统特朗普的政策对美国经济造成了负面影响,其中23位认为影响显著。预计美国2025年消费者价格指数(CPI)将为3.1%,2026年为2.8%,而在四月份的预测中分别为3.2%和2.9%。 5.美国商务部长卢特尼克:希望在今年夏天关税暂停到期之前与大多数主要合作伙伴达成贸易协议。 6.以总理内塔尼亚胡称将全面控制加沙,对伊朗保留单方面行动权利;多国谴责以军在约旦河西岸向外交使团开火。 7.美媒援引两名以色列消息人士:以色列正在准备在美伊谈判破裂之际迅速打击伊朗的核设施。 【能化期货】 1.据隆众资讯最新数据显示,截至5月21日当周,中国92家沥青炼厂产能利用率为31.7%,环比下降3.3个百分点,沥青周产量为52.9万吨,环比降幅达9.4个百分点;中国甲醇港口库存总量在49.24万吨,较上一期数据增加0.85万吨。 2.日本石油协会公布的数据显示,截至5月17日当周,日本商业原油库存为1167.02万千升,较此前一周的1110.33万千升增加566852千升。日本商业汽油库存为183.09万千升,较此前一周的174.41万千升增加86760千升。炼厂设计产能利用率为72.80%,此前一周为76.60%。 3.阿联酋富查伊拉石油工业区最新数据显示,截至5月19日当周,阿联酋富查伊拉港的成品油总库存为2056.2万桶,比前一周下降了4.9%。其中轻质馏分油库存减少35.7万桶至827.7万桶,中质馏分油库存减少46.7万桶至129.5万桶,重质残渣燃料油库存增加165.1万桶至1099万桶。 4.美国至5月16日当周EIA战略石油储备库存为2022年10月21日当周以来最高;汽油库存增幅录得2025年1月31日当周以来最大;除却战略储备的商业原油库存为2024年7月5日当周以来最高。据EIA报告,05月16日当周美国战略石油储备(SPR)库存增加84.3万桶至4.005亿桶,增幅0.21%。 5.据知情人士透露,利比亚在三个月前终止颇具争议的石油易货计划后,已累积拖欠燃料供应商约10亿美元债务。两位匿名消息人士表示,若国营国家石油公司(NOC)不及时清偿债务,到年底欠款规模可能增加两倍。在这个政局动荡的国家,NOC的偿付危机或将导致汽油等成品油供应中断。 【金属期货】 1.全球铜矿巨头Antofagasta启动与中国和日本冶炼厂的年中谈判。消息人士透露,由于铜精矿供应紧张,冶炼厂或要求2025年下半年采用"0美元"加工费(TC/RCs)。这一史无前例的报价较2024年80美元/吨的基准价暴跌100%,而且有可能跌为负值。铜精矿加工费大幅下跌的背景是,第一量子的巴拿马铜矿关停,而中国冶炼产能激增,导致供需失衡。 2.据几内亚媒体报道,在2025年5月20日周二晚间通过国家电视台宣读的法令中,过渡当局决定将涉及铝土矿、铁矿、金矿、钻石和石墨的多个矿业权证——包括特许权、工业及半工业开采许可证以及探矿许可证——划定为战略储备区。 3.加拿大IvanhoeMines周二表示,由于地震活动,公司已暂停刚果(金)Kakula铜矿地下开采作业。在经历了一周的震动后,于周日暂停了地下作业。该公司表示,所有在地下工作的员工都已安全撤离,且该矿的西区已宣布安全,可以恢复作业。该矿的两个选矿厂正在以低负荷处理库存矿石,并加快Kamoa-Kakula综合设施的铜矿开采。在刚果,Ivanhoe还运营着Kipushi锌铜矿。 4.据Mysteel,近期江西某锂盐企业预计6月停产检修1个厂,检修时长4个月,预计每月影响碳酸锂月产量约1500吨。 5.世界金属统计局(WBMS)公布的最新报告显示,2025年3月,全球精炼铜产量为251.35万吨,消费量为249.3万吨,供应过剩2.05万吨;全球原铝产量为616.09万吨,消费量为588.36万吨,供应过剩27.72万吨。 【黑色系期货】 1.据Mysteel,河钢集团5月硅锰最新价5850元/吨,首轮询盘5700元/吨,4月硅锰定价5950元/吨,2024年5月定价8000元/吨。5月硅锰采量11600吨,4月采量11400吨,2024年5月采量8080吨。 2.据Mysteel,随着市场情绪的消化,钢材价格冲高回落,唐山钢坯价格较上周下降50元至2930元/吨,钢厂对焦炭提降50元落地,铁矿石现货价格有所回升,唐山主流样本钢厂平均铁水不含税成本仅降4元至2148元/吨,平均钢坯含税成本下调4元/吨至2898元/吨,普方坯钢厂平均盈利周环比减少46元至32元/吨,为两个月最低。 【农产品期货】 1.阿根廷国家统计与人口普查研究所最新公布的数据显示,阿根廷4月出口大豆162162.40吨,豆油602987.02吨,豆粕2187728.44吨。 2.据国家粮油信息中心,船期监测显示,5月份开始我国进口大豆将集中到港,加上4月份部分大豆受检验检疫加强等因素影响,推迟到5月份通关入厂,预计5月份进口大豆到港量将大幅增加,在1300万吨左右,6月份到港量预期在1200万吨左右。另外,近月我国进口油菜籽到港量将逐步减少,预期5月份到港26万吨,6月份20万吨,7月份后进口量将进一步减少。 3.印尼棕榈油协会(GAPKI)主席EddyMartono表示,将毛棕榈油(CPO)出口专项税从7.5%提高到10%,将削弱印尼棕榈油产品在全球市场上的竞争力。印尼财政部决定从2025年5月17日起将棕榈油出口专项税从7.5%提高到10%。Eddy上周五在雅加达表示:“与竞争对手的产品相比,出口专项税的增加将使我们的棕榈油产品在全球市场上的竞争力下降。” 4.南部半岛棕榈油压榨商协会(SPPOMA)数据显示,2025年5月1-20日马来西亚棕榈油单产增加1.72%,出油率增加0.38%,产量增加3.72%。 5.据外媒调查的预期值,截至5月15日当周,预计美国2024/25市场年度大豆出口净销售介于10-30万吨,2025/26市场年度大豆出口净销售为9-40万吨。 金融市场 ➢金融 1、周三A股震荡攀升,北证50再度刷新历史新高,固态电池概念股爆发,黄金股、创新药板块大涨,高位股多数调整,成飞集成跌停,中毅达午后上演天地板。上证指数收涨0.21%报3387.57点,深证成指涨0.44%,创业板指涨0.83%,市场成交额1.21万亿元。 2、香港恒生指数收盘涨0.62%报23827.78点;恒生科技指数涨0.51%,恒生国企指数涨0.84%。比亚迪股份涨超4%,再创历史新高,H股较A股溢价超5%,溢价幅度达到历史最高水平。宁德时代上市次日再涨超10%。南向资金净买入超14亿港元。 3、终止案例激增,A股协议转让亟需“秩序重构”。据财联社,5月以来,已有12家A股公司公告主要股东终止协议转让,与今年前4个月的合计案例数相当。有头部投资机构人士透露,近阶段确有协议转让“严格把关”的消息,其中受到“特别关注”的,是那些与上市公司实控人套现有关的案例。 4、摩根大通首席亚洲及中国股票策略师刘鸣镝认为,今年最看好的是港股,A股也将有不错表现。目前是逢低吸纳的时机,市场可能在90天贸易谈判结束后区间出现突破。行业上,看好互联网和医疗卫生,建议低配电力和能源。 5、瑞银全球金融市场部中国主管房东明表示,瑞银深刻地感受到国际市场对中国资产的关注度正持续升温。在全球投资、分散投资的大背景下,中国股市的战略重要性将不断提升,为投资者在全球范围内配置中国、获取超额回报提供了机遇。 6、近期,A股市场再次迎来一波回购增持热潮。截至5月21日,2025年第二季度以来发布回购和增持预案的上市公司数量合计达到394家(剔除定向回购),相比第一季度的246家上市公司,增长超过六成。 7、百度发布财报,第一季度总营收324.52亿元,同比增长3%,超出市场预期;经调整净利润64.69亿元,同比下降8%。百度智能云业绩十分亮眼,营收同比增速达42%。财报显示,桥水基金一季度10倍增持百度,富达投资增持近7倍,“木头姐”首次建仓后也翻倍增持。 8、小鹏汽车发布财报,第一季度总收入158.1亿元,同比增长141.5%;经调整净亏损4.3亿元,同比收窄69.5%;毛利率达到15.6%再创新高。公司预期第二季度交付量10.2万至10.8万辆,今年四季度实现盈利,且目标是在2026年推出面向工业和商业场景的人形机器人。 9、微博发布财报,第一季度总营收3.969亿美元,同比基本持平;经调整净利润1.195亿美元,同比增长12%。3月的月活跃用户数为5.91亿,日均活跃用户数为2.61亿。 10、恒瑞医药发布公告称,确定H股发行的最终价格为每股44.05港元,为预计发行价格的上限。恒瑞医药H股预计将于5月23日在香港联交所主板挂牌交易。 1、据券商中国,有从事境外股票交易的人士收到地方税务部门的提醒,要求自查是否有境外收入并主动申报缴税。与此同时,一些不法分子打着“境外炒股收益缴税”的幌子,从事欺诈活动。为此,多家券商紧急向客户发送风险提示。 2、上海新天地板块豪宅项目“上海壹号院”昨日第三批次开盘,64套房源全部售罄,收金40.25亿元。这已经是上海壹号院今年第二次开盘“日光”,年内两次开盘合计销售108.71亿元,成为今年全国第一个销售额破百亿元的项目。 3、广东省深改委发文提出,鼓励因地制宜采用发放购房补贴、优化住房套数认定标准、商品房收储、房票等形式支持进城农民购房,保障住房需求。健全农房有机更新机制,探索联建房、集约式住宅等农民住房保障机制。 4、成都市提出,持续实施住房用地出让“三色管理”,推动住房用地供应向重点片区、产业组团、地铁沿线等重点发展空间倾斜。2025年供应商品住房12万套。探索