10月PMI点评:迟来的“秋旺”

AI智能总结

AI智能总结

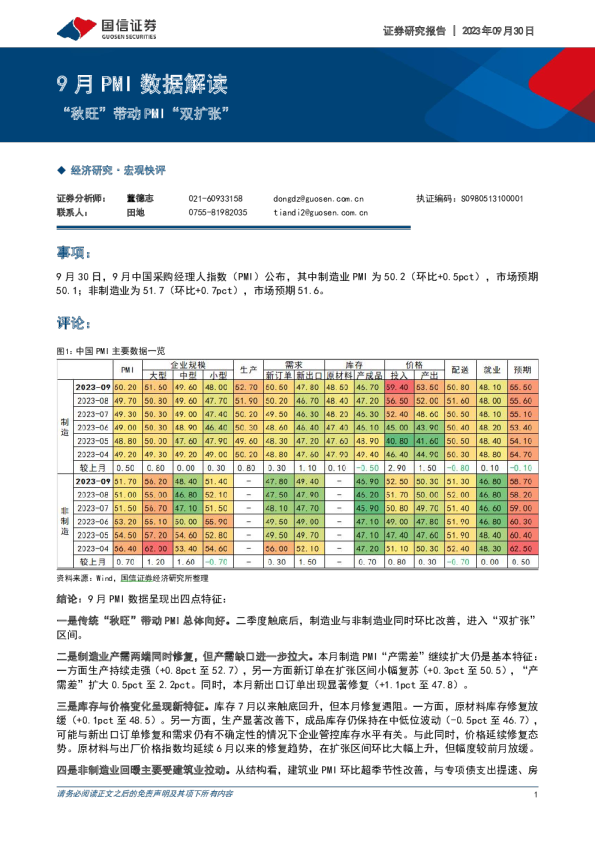

2024年10月31日迟来的“秋旺”——10月PMI点评 PMI时隔半年重回扩张区间。10月制造业PMI向上修复0.3个点至50.1,这是年内“金三银四”旺季之后,PMI首次升至临界值以上。也是历史上少有的在9月PMI环比收缩的前提下,10月PMI反弹至50以上的情形,充分反映9月末推出的一揽子政策组合对基本面的提振效果。成分指标在本月实现相对全面的修复,产需双双回升至临界值以上,从业人员数量指标虽然仍落在收缩区间,但也达到自2023年6月以来的新高。价格指数显著修复,同时采购量和原材料库存也呈回升趋势,一定程度上反映了企业对下游需求改善的预期。 证券研究报告 尹睿哲分析师SAC执业证书编号:S1450523120003yinrz@essence.com.cn 赵心茹分析师SAC执业证书编号:S1450524040006zhaoxr@essence.com.cn 相关报告 1.政策催生的“秋旺” 四季度经济表现有望持续修复。从季节性规律来看,10月经济运行强度一般弱于9月。但在今年9月经济表现偏弱的情况下,10月景气度逆势上行,可见此次政策拉动效应较强,在秋季尾声带来一个小旺季。但纵向对比,10月的景气度仍未超过今年春旺高点,主要原因可能在于终端需求的改善是慢变量。新订单指数向上回升0.1个点至50.0,修复幅度较为有限,而生产端的动作更为明显。生产指数延续上个月的扩张趋势,且斜率加大,伴随着企业经营预期指数上行至近4个月高点,均反应出生产端对于政策效果的信心。考虑政策组合推出后的效果以及落地进度,认为当前经济企稳的表现可能具备一定持续性,四季度经济增速大概率高于三季度。 2.价格指数底部反弹 价格指数跃升至临界值以上。10月原材料价格指数及出厂价格指数结束了此前持续3个月的收缩趋势,分别向上回升5.9、8.3个点。价格指标的强反弹主要源于两个方面:一是政策带动地产、基建相关行业预期改善,材料价格大幅反弹。如螺纹钢、玻璃期货等建材价格自9月下旬以来分别出现最大10%、30%的反弹幅度;二是前期价格持续下行,已经逼至部分厂商的成本线附近,一旦行业景气度稍有好转,上游的涨价意愿十分强烈。如水泥行业,近期华东、华中地区在市场需求稍有恢复的背景下,水泥价格普遍上调。 下游价格相对弱势。尽管上下游价格均有明显修复,但出厂价格仍然落在临界值以下。价格指数反映的现状与产需指数一致,即需求端暂未跟上生产端的乐观表现。那么当前的价格修复会是脉冲式或是具备持续性,还有待继续观察。个别行业已经可以窥见端倪,以钢材为例,螺纹钢价格自9月下旬市场炒作政策预期开始触底反弹,反弹幅度一度达到12.4%,但10月以来,随着气候变冷,用钢需求季节性走弱不可避免,下游终端采购积极性较低,钢市成交不及政策强预期烘托,价格逐渐走弱,截至10月30日,螺纹钢较9月下旬仅上涨7.3%,回吐了约一半涨幅。998345806 四季度PPI有望企稳回升。向后展望,即使当前价格修复的持续性还有待验证,但成本端对于价格的刚性支撑依然有效,在前期价格低 位的前提下,四季度PPI大概率向上修复。再向后看,翘尾因素叠加今年上半年的低基数,明年上半年PPI有望持续修复。 3.地产政策效果初步验证 9月以来从中央到地方,地产宽松政策全面出台。从政策效果来看,国庆假期期间即有部分城市的一线调研数据显示,新房带看量、认购量、楼盘日到访量、到访成交转换率等领先指标有所改善。由于成交备案的滞后性,高频数据30城商品房成交至10月下旬才出现环比改善迹象,但仍未恢复到去年同期水平。不同城市之间的改善幅度也有差异,目前一线城市和三线城市改善更为明显,成交面积同比已经回正,二线城市仍然为负。 楼市成交改善对经济影响几何?过去地产对于经济的支撑主要通过两个路径:一方面是销售增量带动拿地、新开工的增长,从而拉动投资上行;另一方面是地产上行期,房价上涨带动居民财富增长,从而推动消费意愿上行。但在当前情景下,地产行业短期内的修复可能仅能触达库存层面,那么能带动的增量投资是较为有限的。同时成交量有限的改善幅度暂时还未达到稳价效果,路径二也还处于失效状态。总体来看,地产的弱企稳对于经济的拉动效应可能并不乐观。 本月PMI同比转向上行至-4.6%。当前经济正处于现实逐步兑现预期的阶段,政策的落地和生效还处在初期,后续随着进度推进,有望带动基本面阶段性企稳。叠加去年四季度的低基数,今年四季度经济表现有望强于三季度。 风险提示:统计口径误差 内容目录 1.政策催生的“秋旺”.........................................................42.价格指数底部反弹...........................................................53.地产政策效果初步验证.......................................................6 图表目录 图1.10月制造业PMI分项上行0.3个点至50.1...................................4图2.生产逆季节性回升........................................................5图3.螺纹钢价格陡峭反弹......................................................5图4.水泥价格指数显著上行....................................................5图5.一线及三线楼市成交同比回正,二线仍然为负................................6图6.10月PMI同比再度转向上行................................................7 PMI时隔半年重回扩张区间。10月制造业PMI向上修复0.3个点至50.1,这是年内“金三银四”旺季之后,PMI首次升至临界值以上。也是历史上少有的在9月PMI环比收缩的前提下,10月PMI反弹至50以上的情形,充分反映9月末推出的一揽子政策组合对基本面的提振效果。成分指标在本月实现相对全面的修复,产需双双回升至临界值以上,从业人员数量指标虽然仍落在收缩区间,但也达到自2023年6月以来的新高。价格指数显著修复,同时采购量和原材料库存也呈回升趋势,一定程度上反映了企业对下游需求改善的预期。 资料来源:Wind、国投证券研究中心 关于本月PMI,我们重点关注以下几点: 1.政策催生的“秋旺” 四季度经济表现有望持续修复。从季节性规律来看,10月经济运行强度一般弱于9月。但在今年9月经济表现偏弱的情况下,10月景气度逆势上行,可见此次政策拉动效应较强,在秋季尾声带来一个小旺季。但纵向对比,10月的景气度仍未超过今年春旺高点,主要原因可能在于终端需求的改善是慢变量。新订单指数向上回升0.1个点至50.0,修复幅度较为有限,而生产端的动作更为明显。生产指数延续上个月的扩张趋势,且斜率加大,伴随着企业经营预期指数上行至近4个月高点,均反应出生产端对于政策效果的信心。考虑政策组合推出后的效果以及落地进度,认为当前经济企稳的表现可能具备一定持续性,四季度经济增速大概率高于三季度。 资料来源:Wind、国投证券研究中心 2.价格指数底部反弹 价格指数跃升至临界值以上。10月原材料价格指数及出厂价格指数结束了此前持续3个月的收缩趋势,分别向上回升5.9、8.3个点。价格指标的强反弹主要源于两个方面:一是政策带动地产、基建相关行业预期改善,材料价格大幅反弹。如螺纹钢、玻璃期货等建材价格自9月下旬以来分别出现最大10%、30%的反弹幅度;二是前期价格持续下行,已经逼至部分厂商的成本线附近,一旦行业景气度稍有好转,上游的涨价意愿十分强烈。如水泥行业,近期华东、华中地区在市场需求稍有恢复的背景下,水泥价格普遍上调。 资料来源:Wind、国投证券研究中心 资料来源:iFinD、国投证券研究中心 下游价格相对弱势。尽管上下游价格均有明显修复,但出厂价格仍然落在临界值以下。价格指数反映的现状与产需指数一致,即需求端暂未跟上生产端的乐观表现。那么当前的价格修复会是脉冲式或是具备持续性,还有待继续观察。个别行业已经可以窥见端倪,以钢材为例,螺纹钢价格自9月下旬市场炒作政策预期开始触底反弹,反弹幅度一度达到12.4%,但10月 以来,随着气候变冷,用钢需求季节性走弱不可避免,下游终端采购积极性较低,钢市成交不及政策强预期烘托,价格逐渐走弱,截至10月30日,螺纹钢较9月下旬仅上涨7.3%,回吐了约一半涨幅。 四季度PPI有望企稳回升。向后展望,即使当前价格修复的持续性还有待验证,但成本端对于价格的刚性支撑依然有效,在前期价格低位的前提下,四季度PPI大概率向上修复。再向后看,翘尾因素叠加今年上半年的低基数,明年上半年PPI有望持续修复。 3.地产政策效果初步验证 9月以来从中央到地方,地产宽松政策全面出台。从政策效果来看,国庆假期期间即有部分城市的一线调研数据显示,新房带看量、认购量、楼盘日到访量、到访成交转换率等领先指标有所改善。由于成交备案的滞后性,高频数据30城商品房成交至10月下旬才出现环比改善迹象,但仍未恢复到去年同期水平。不同城市之间的改善幅度也有差异,目前一线城市和三线城市改善更为明显,成交面积同比已经回正,二线城市仍然为负。 资料来源:Wind、国投证券研究中心 楼市成交改善对经济影响几何?过去地产对于经济的支撑主要通过两个路径:一方面是销售增量带动拿地、新开工的增长,从而拉动投资上行;另一方面是地产上行期,房价上涨带动居民财富增长,从而推动消费意愿上行。但在当前情景下,地产行业短期内的修复可能仅能触达库存层面,那么能带动的增量投资是较为有限的。同时成交量有限的改善幅度暂时还未达到稳价效果,路径二也还处于失效状态。总体来看,地产的弱企稳对于经济的拉动效应可能并不乐观。 本月PMI同比转向上行至-4.6%。当前经济正处于现实逐步兑现预期的阶段,政策的落地和生效还处在初期,后续随着进度推进,有望带动基本面阶段性企稳。叠加去年四季度的低基数,今年四季度经济表现有望强于三季度。 资料来源:Wind、国投证券研究中心 分析师声明 本报告署名分析师声明,本人具有中国证券业协会授予的证券投资咨询执业资格,勤勉尽责、诚实守信。本人对本报告的内容和观点负责,保证信息来源合法合规、研究方法专业审慎、研究观点独立公正、分析结论具有合理依据,特此声明。 本公司具备证券投资咨询业务资格的说明 国投证券股份有限公司(以下简称“本公司”)经中国证券监督管理委员会核准,取得证券投资咨询业务许可。本公司及其投资咨询人员可以为证券投资人或客户提供证券投资分析、预测或者建议等直接或间接的有偿咨询服务。发布证券研究报告,是证券投资咨询业务的一种基本形式,本公司可以对证券及证券相关产品的价值、市场走势或者相关影响因素进行分析,形成证券估值、投资评级等投资分析意见,制作证券研究报告,并向本公司的客户发布。 免责声明 本报告仅供国投证券股份有限公司(以下简称“本公司”)的客户使用。本公司不会因为任何机构或个人接收到本报告而视其为本公司的当然客户。 本报告基于已公开的资料或信息撰写,但本公司不保证该等信息及资料的完整性、准确性。本报告所载的信息、资料、建议及推测仅反映本公司于本报告发布当日的判断,本报告中的证券或投资标的价格、价值及投资带来的收入可能会波动。在不同时期,本公司可能撰写并发布与本报告所载资料、建议及推测不一致的报告。本公司不保证本报告所含信息及资料保持在最新状态,本公司将随时补充、更新和修订有关信息及资料,但不保证及时公开发布。同时,本公司有权对本报告所含信息在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。任何有关本报告的摘要或