国信证券晨会纪要

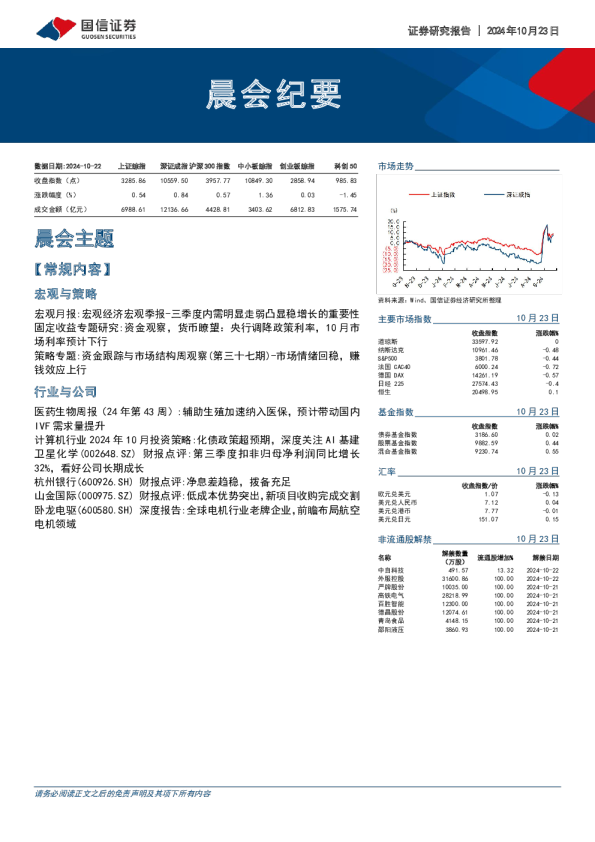

晨会纪要 数据日期:2024-06-07 上证综指 深证成指沪深 300指数 中小板综指 创业板综指 科创50 市场走势 收盘指数(点) 3051.27 9255.68 3574.11 9623.54 2212.93 737.92 涨跌幅度(%) 0.08 -0.90 -0.50 0.09 -0.51 -0.71 成交金额(亿元) 3189.11 3979.00 2130.01 1275.78 1824.15 451.20 晨会主题 【常规内容】 宏观与策略 宏观快评:进出口数据快评-出口增速继续超预期上行 宏观周报:宏观经济宏观周报-国内物价出现积极上涨态势 固定收益快评:可交换私募债跟踪-私募EB每周跟踪 (20240603-20240607) 固定收益月报:债市阿尔法追踪-5月:债市继续上涨,地产债一枝独秀固定收益周报:转债市场周报-择券仍是重心,优先布局产业趋势明确的弹性个券 固定收益周报:超长债周报-超长债成交占比逐渐走稳 策略专题:策略专题研究-PB-ROE再审视:好价格、好行业、好公司 行业与公司 纺服行业快评:纺织服装海外跟踪系列四十四-露露乐檬第一季度中国市场引领增长,全年盈利指引上调 电力设备新能源2024年6月投资策略:电力设备海外需求旺盛,欧洲户储进入去库尾声 电新行业周报:风电/电网产业链周评(6月第1周)-招标/政策推动国内主网投资预期上行,海外网内需求仍处于放量前夕 电新行业周报:光伏产业链周评(6月第1周)-辅材端价格全面下行, 证券研究报告|2024年06月11日 资料来源:Wind、国信证券经济研究所整理 主要市场指数06月11日 收盘指数 涨跌幅% 道琼斯 33597.92 0 纳斯达克 10961.46 -0.48 S&P500 3801.78 -0.44 法国CAC40 6000.24 -0.72 德国DAX 14261.19 -0.57 日经225 27574.43 -0.4 恒生 18366.95 -0.59 基金指数 06月11日 收盘指数 涨跌幅% 债券基金指数 3158.55 0.00 股票基金指数 9366.03 -0.20 混合基金指数 8455.52 -0.48 汇率06月11日 收盘指数/价 涨跌幅% 欧元兑美元 1.07 -0.34 美元兑人民币 7.24 0.01 美元兑港币 7.81 0.0 美元兑日元 157.04 0.19 非流通股解禁06月11日 (万股) 宏昌科技 4766.57 100.00 2024-06-11 博力威 7462.50 100.00 2024-06-11 东航物流 78584.00 100.00 2024-06-11 ST美讯 3285.71 100.00 2024-06-11 中国汽研 533.16 95.23 2024-06-10 凯立新材 3490.50 100.00 2024-06-10 三峡能源 1499800.00 100.00 2024-06-10 皓元医药 3053.00 100.00 2024-06-10 解禁数量 名称 协鑫首个海外颗粒硅项目或将落地阿联酋 电新行业周报:锂电产业链周评(6月第1周)-5月欧洲电动车市场需求较弱,宁德时代回应美国国会议员相关表述 互联网行业2024年6月投资策略:互联网板块一季报利润率提升明显,板块筑底确认 汽车行业2024年6月投资策略:5月乘用车零售销量同比下降3%,比亚迪第五代DM技术发布 煤炭行业周报(6月第2周):煤价维持高位震荡,旺季日耗逐步回升农林牧渔2024年6月投资策略:看好猪禽板块景气上行,推荐养殖链布局机遇 农业行业周报:农产品研究跟踪系列报告(112)-6月样本猪企计划出栏量环比收缩,看好下半年猪鸡景气共振 食品饮料行业6月月度策略:消费淡季需求弱复苏,行业压力与韧性共存 海外市场专题:美股市场速览-少数股票驱动大盘抵抗流动性压力海外市场专题:港股市场速览-全球流动性环境突变,宜保守应对 流通股增加%解禁日期 公用环保行业周报:公用环保202406第2期-做好新能源消纳工作,保障新能源高质量发展;海风发展或将迎来爆发期 山西汾酒(600809.SH)公司快评:老白汾焕新上市,巩固市场发展基础鲁西化工(000830.SZ)深度报告:化工平台型企业,产品景气度有望回暖中国海油(600938.SH)公司快评:中国海油在南海西部勘探发现首个超深水超浅层气田 美团-W(03690.HK)海外公司财报点评:运营效率提升,利润端持续优化 金融工程 金融工程周报:热点追踪周报-由创新高个股看市场投资热点(第147期)金融工程周报:港股投资周报-医药科技小幅反弹,港股精选组合年内超恒生指数9.41% 金融工程周报:多因子选股周报-成长因子表现出色,中证1000增强组合 年内超额10.59% 金融工程周报:主动量化策略周报-小微盘回撤,超预期精选组合年内相对股基指数超额12.67% 金融工程周报:基金周报-央行暂停增持黄金,程序化交易管理征求意见稿发布 金融工程周报:ETF周报-多只中证国新港股通央企红利ETF将于本周发行 证券研究报告 【常规内容】 宏观与策略 宏观快评:进出口数据快评-出口增速继续超预期上行 6月7日,海关总署发布最新进出口数据显示,今年前5个月,我国货物贸易进出口总值为17.5万亿元人民币,同比增长6.3%。 证券分析师:邵兴宇(S0980523070001)、董德志(S0980513100001) 宏观周报:宏观经济宏观周报-国内物价出现积极上涨态势 国内物价出现积极上涨态势。本周可观察到国内物价出现积极上涨态势:(1)6月首周,在猪肉价格带动下,国内食品价格明显上涨;(2)5月以来国内流通领域的生产资料价格持续上涨,其中下旬涨幅明显扩大,若6月延续上涨趋势,则今年6月国内PPI同比将转正,这将明显削弱去年以来国内的通缩预期。 本周国信高频宏观扩散指数A维持正数,指数B继续小幅上行。从分项来看,本周消费、投资景气继续上升,房地产领域景气有所回落。从季节性比较来看,本周指数B标准化后继续小幅上行,表现基本持平历史平均水平,指向国内旧经济的增长动能延续稳健态势。 基于国信高频宏观扩散指数对资产价格进行预测,显示当前国内利率和上证综合指数均偏低,预计下周 (2024年6月14日所在周)十年期国债利率、上证综合指数均将上行。周度价格高频跟踪方面: (1)本周食品、非食品价格均上涨。预计2024年5月CPI食品环比约为-0.5%,非食品环比约为零,CPI整体环比约为-0.1%,5月CPI同比或继续小幅上行至0.4%。 (2)5月上旬、中旬、下旬国内流通领域生产资料价格持续上涨,且下旬涨幅明显扩大。预计2024年5月国内PPI环比约为0.4%,转为正值,PPI同比或明显上升至-1.2%。 风险提示:政策刺激力度减弱,经济增速下滑。 证券分析师:李智能(S0980516060001)、董德志(S0980513100001) 固定收益快评:可交换私募债跟踪-私募EB每周跟踪(20240603-20240607) 我们定期梳理从公开渠道可获得的最新的可交换私募债(私募EB)项目情况,对私募可交换债项目做基本要素跟踪,私募发行条款发行过程可能有更改,请以最终募集说明书为准,发行进度请与相关主承销商咨询。 本周无新增项目信息(部分项目因合规原因未予列示): •风险提示 项目获批进度不及预期,经济增速下滑。 证券分析师:王艺熹(S0980522100006)、董德志(S0980513100001)联系人:吴越 固定收益月报:债市阿尔法追踪-5月:债市继续上涨,地产债一枝独秀 主要结论:5月净价涨幅最大的债券品种是地产债。5月各地房地产信贷政策进一步优化调整,叠加银行主动强化对地产企业融资支持,5月地产债净价涨幅居前。个券来看,22万科06净价涨幅高达44.1%,债券收益率下行1420BP至13.5%;20金地MTN001B净价涨幅为13.2%,债券收益率下行1542BP至23.93%; 22龙湖02净价涨幅为11.7%,债券收益率下行472BP至12.4%。 5月各品种收益率全景:5月债市继续上涨。除部分超长国债收益率小幅上行外,5月绝大多数品种收益率下行。5月国债收益率平均下行3BP,地方政府债收益率平均下行7BP,隐含评级AAA中票收益率平均下行10BP,隐含评级AA中票收益率平均下行19BP,隐含评级AAA-银行二级资本债收益率平均下行6BP。 行业阿尔法追踪:行业维度来看,5月房地产业存在明显α。数据显示,房地产业平均净价涨跌幅(本文个劵涨跌幅口径均为净价涨跌幅,以下简称涨跌幅)为1.11%,显著高于市场0.23%的平均水平。5月各地房地产信贷政策进一步优化调整,叠加银行主动强化对地产企业融资支持,5月地产债净价涨幅居前。 期限阿尔法追踪:5月5-7年期利率债有一定的α。数据显示,5-7年期国债、政策性金融债和地方政府债涨跌幅分别为0.35%、0.34%和0.37%,相关品种月度涨幅均高于其他期限品种。一方面是因为5月中期品种收益率回落幅度较大,另一方面是相关品种久期杠杆也相对偏高。 次级阿尔法追踪:5月商业银行次级债存在明显的α。数据显示,5月商业银行次级债平均涨跌幅0.4%,显著高于商业银行债0.2%的涨幅。上述α来自于两点:一是商业银行次级债和商业银行债的品种利差压缩,商业银行次级债收益率下行幅度普遍更大;二是商业银行次级债平均久期大于商业银行债,商业银行次级债久期杠杆更高。 公募债券基金排行榜:5月涨幅靠前的债券基金是混合债券型一级基金。5月混合债券型一级基金平均涨跌幅为0.51%,混合债券型二级基金平均涨跌幅为0.43%,中长期纯债型基金平均涨跌幅为0.38%,短期纯债型基金平均涨跌幅为0.24%。 风险提示:本报告为历史分析报告,不构成任何对市场走势的判断或建议,使用前请仔细阅读报告末页“免责声明”。 证券分析师:赵婧(S0980513080004)、董德志(S0980513100001)、季家辉(S0980522010002) 固定收益周报:转债市场周报-择券仍是重心,优先布局产业趋势明确的弹性个券 上周市场焦点(6月3日-6月7日) 股市方面,上周权益市场震荡调整,市场避险情绪较高,公用事业、交运等偏稳定性的板块表现靠前,半导体三期大基金带动下半导体板块走强,而近期市场上被实施风险警示和退市公司数量大幅增加,ST板块及微盘股板块情绪较差。债市方面,5月PMI数据表现较弱、权益市场波动较大助力债市情绪较好,资金面仍较为宽松,10年期国债利率进一步下行,周底收于2.28%,较前周下行0.93bp。 转债市场方面,上周转债个券多数收跌,中证转债指数全周-1.04%,价格中位数-1.45%,我们计算的转债平价指数全周-2.84%,全市场转股溢价率与上周相比+6.79%。平价[90,100)、[100,110)、[110,120)的转债算数平均转股溢价率分别变动-0.33%、+0.39%、+1.84%,处于2010年来73%、69%、85%分位值。 观点及策略(6月11日-6月14日) 择券仍是重心,优先布局产业趋势明确的弹性个券:近期权益市场总体震荡走弱、5月制造业PMI数据再至荣枯线以下,尽管上周五国常会再提稳地产、相关政策强调规范程序化交易,或对市场风险偏好有所修复,但短期基本面对权益市场支撑或仍较弱。转债方面,市场交易情绪维持高涨,沪深交易所数据显示券商自营、保险机构已连续三个月加仓转债,支撑转债估值进一步提升,转债性价比也相对减弱;事件驱动和政策驱动行情下行业轮动较快,我们认为可关注产业趋势明确、正股低位的弹性个券的结构性机会;此外近期年报风险警示及问询函事件关注度较高,可适当关注前期下跌较多、个券信用风险小的低价个券补涨机会。具体择券建议关注: (1)自三期大基金落地后半导体板块情绪位于高位,设备及材料国产替代进程持续推进;择