PTA、MEG、PF周报:单边趋势偏弱,反套

期货研究 二〇 二2024年5月12日 四年度 PTA、MEG、PF周报:单边趋势偏弱,反套 贺晓勤投资咨询从业资格号:Z0017709hexiaoqin024367@gtjas.com 产报告导读: 业 服宏观:中性。美联储5月议息会议“平淡”收场,美联储维持利率不变,缩表刹车。鲍威尔表示不认为务会加息,但对年内降息信心不足。美元和美债利率下行。日本官方干预下,日元大幅度贬值告一段落。原研油价格在地缘溢价回落背景下趋势偏弱。在OPEC+减产会议之前,原油价格仍有进一步回调的概率,但幅究度预计有限(3-5美金)。 所 纺织服装:偏空。五一节期间降水较多,出行需求受限,服装零售数据预计低于市场预期。另外5-7 月份进入传统淡季,目前下游开工正在逐步下行。其中织造开工下滑至77%(-1%),印染开工降至82% (-5%),加弹尚可。周内织厂少量补库,目前备库水平8.5天(+3.5)。季节性角度来看,到5月底,全 行业库存将降至年内最低,并在6月份才开始新一轮的补库周期。家纺上市公司2023年营收和利润均有明显增长,市场景气度有所回升。 聚酯:偏空。超预期减产,装置开工率下跌至89.7%,未来一周将进一步跌至88%左右。全月来看聚酯开工率预计89%。荣盛100万吨+恒逸60万吨装置在锅炉改造升级要求下停车,同时由于聚酯工厂4月份整体产销不佳,为了缓解淡季累库压力,其他聚酯大厂顺势减产。原料方面PTA乙二醇等均面临销售压力,但跌价过程中,低位点价/补空需求开始显现。 PTA:偏弱,但不追空,9-1反套。多PF空PTA07。(1)供需层面PTA供需双减,开工率降至70%,聚酯开工也见顶。本周多套装置停车检修,聚酯工厂低位点价,盘面走出一段月差正套行情。但随着05合约交割,仓单持续流出,现货的抛压增加,预计到最后交割日(5月22日前后)基差和单边价格企稳。 (2)PXPTA端矛盾不大,但下游织造订单环比走弱,开工下滑,备库持续下降,而聚酯工厂高库存,近月合约的驱动总体偏弱。远月上,高油价/联储降息后的通胀预期支撑估值,因此正套的确定性正在下 降,建议6-9正套暂时离场。(3)下游涤纶短纤格局好转,高开工但是还在去库,纱厂补库意愿较高,加工费持续扩张,5月份多PF空PTA对冲。 MEG:逢低多。本周乙二醇去库但破位下行,更多受到聚酯需求转弱的影响。装置方面来看,乙二醇开工率进一步下降至58.6%(-0.8%),湖北三宁停车技改,至此煤化工装置检修高峰期已过。美国南亚83万吨装置重启时间推迟。乙二醇供应仍偏紧。但聚酯开工率超预期下行,且长丝工厂联合减产,导致乙二醇基差难以进一步走强。近期煤炭价格企稳反弹,乙二醇估值低位,聚酯工厂提货速度加快,港口加速去库,绝对价格下方空间有限,下方支撑位4300-4400区间逢低多。 涤纶短纤:7-8正套,多PF07空PTA07。本周06合约临近交割,主力合约换月,但由于仓单数量较少(仅7000手左右),上半周空头先行离场。下半周正套头寸止盈离场造成06合约较07合约大幅走弱。季节性来看短纤加工费在淡季原料价格下跌过程中回升。 目录 1.产业链估值3 1.1基差与月差3 1.2产品利润与价差3 2.PTA6 2.1上游6 2.2库存7 2.3开工及检修7 2.4进出口8 3.MEG8 3.1库存8 3.2开工9 3.3进出口9 4.涤纶短纤9 4.1库存10 4.2开工10 5.其他相关品种11 5.1涤纶长丝12 5.2粘胶短纤12 5.3再生短纤13 (正文) 1.产业链估值 1.1基差与月差 图1:PTA基差图2:PTA月差 资料来源:同花顺,国泰君安期货研究资料来源:同花顺,国泰君安期货研究 图3:EG基差图4:EG月差 资料来源:同花顺,国泰君安期货研究资料来源:同花顺,国泰君安期货研究 1.2产品利润与价差 图5:石脑油外盘利润图6:PX利润 资料来源:CCF,国泰君安期货研究资料来源:CCF,国泰君安期货研究 图7:石脑油制乙二醇利润图8:PTA加工费 资料来源:CCF,国泰君安期货研究资料来源:CCF,国泰君安期货研究 图9:涤纶短纤利润图10:POY利润 资料来源:CCF,国泰君安期货研究资料来源:CCF,国泰君安期货研究 资料来源:CCF,国泰君安期货研究资料来源:CCF,国泰君安期货研究 图13:切片利润图14:瓶片利润 资料来源:CCF,国泰君安期货研究资料来源:CCF,国泰君安期货研究 图15:棉花与涤短价差图16:再生棉型短纤利润 资料来源:CCF,国泰君安期货研究资料来源:CCF,国泰君安期货研究 资料来源:CCF,国泰君安期货研究资料来源:CCF,国泰君安期货研究 图19:纯涤纱利润图20:纯棉纱利润 资料来源:CCF,国泰君安期货研究资料来源:CCF,国泰君安期货研究 2.PTA 2.1上游 资料来源:CCF,国泰君安期货研究资料来源:CCF,国泰君安期货研究 2.2库存 图23:PTA总库存图24:PTA工厂成品库存 资料来源:忠朴,国泰君安期货研究资料来源:忠朴,国泰君安期货研究 图25:聚酯工厂原料库存图26:PTA仓单实物库存 资料来源:忠朴,国泰君安期货研究资料来源:忠朴,国泰君安期货研究 2.3开工及检修 资料来源:CCF,国泰君安期货研究资料来源:CCF,国泰君安期货研究 2.4进出口 图29:PTA进口图30:PTA出口 资料来源:隆众化工,国泰君安期货研究资料来源:隆众化工,国泰君安期货研究 3.MEG 3.1库存 图31:乙二醇仓单图32:乙二醇港口库存 资料来源:隆众化工,国泰君安期货研究资料来源:CCF,国泰君安期货研究 3.2开工 图33:乙二醇开工率图34:煤制乙二醇开工率 资料来源:CCF,国泰君安期货研究资料来源:CCF,国泰君安期货研究 3.3进出口 图35:MEG进口图36:MEG出口 资料来源:隆众化工,国泰君安期货研究资料来源:国泰君安期货研究 4.涤纶短纤 4.1库存 图37:涤纶短纤工厂库存图38:涤纱厂原料库存 资料来源:CCF,国泰君安期货研究资料来源:TTEB,国泰君安期货研究 图39:纯涤纱成品库存图40:涤棉纱工厂库存 资料来源:TTEB,国泰君安期货研究资料来源:TTEB,国泰君安期货研究 4.2开工 图41:聚酯负荷指数图42:涤纶短纤负荷 资料来源:CCF,国泰君安期货研究资料来源:CCF,国泰君安期货研究 图43:江浙织机开机率图44:江浙加弹开工率 资料来源:CCF,国泰君安期货研究资料来源:CCF,国泰君安期货研究 图45:涤纱开机率图46:江浙圆机开机率 资料来源:CCF,国泰君安期货研究资料来源:CCF,国泰君安期货研究 5.其他相关品种 5.1涤纶长丝 图47:涤纶长丝负荷图48:POY库存 资料来源:CCF,国泰君安期货研究资料来源:CCF,国泰君安期货研究 图49:FDY库存图50:DTY库存 资料来源:CCF,国泰君安期货研究资料来源:CCF,泰君安期货研究 5.2粘胶短纤 图51:粘胶短纤工厂库存图52:粘胶短纤物理库存 资料来源:CCF,国泰君安期货研究资料来源:CCF,国泰君安期货研究 图53:人棉纱厂原料库存图54:人棉坯布库存 资料来源:CCF,国泰君安期货研究资料来源:CCF,国泰君安期货研究 图55:粘胶短纤工厂负荷图56:粘胶短纤利润 资料来源:CCF,国泰君安期货研究资料来源:CCF,国泰君安期货研究 5.3再生短纤 资料来源:CCF,国泰君安期货研究资料来源:CCF,国泰君安期货研究 图59:浙江再生中空图60:再生棉型短纤负荷 资料来源:CCF,国泰君安期货研究资料来源:CCF,国泰君安期货研究 图61:再生中空短纤负荷图62:再生棉型短纤利润 资料来源:CCF,国泰君安期货研究资料来源:CCF,国泰君安期货研究 期货研究 本公司具有中国证监会核准的期货交易咨询业务资格 本内容的观点和信息仅供国泰君安期货的专业投资者参考。本内容难以设置访问权限,若给您造成不便,敬请谅解。若您并非国泰君安期货客户中的专业投资者,请勿阅读、订阅或接收任何相关信息。本内容不构成具体业务或产品的推介,亦不应被视为相应金融衍生品的投资建议。请您根据自身的风险承受能力自行做出投资决定并自主承担投资风险,不应凭借本内容进行具体操作。 分析师声明 作者具有中国期货业协会授予的期货投资咨询执业资格或相当的专业胜任能力,保证报告所采用的数据均来自合规渠道,分析逻辑基于作者的职业理解,本报告清晰准确地反映了作者的研究观点,力求独立、客观和公正,结论不受任何第三方的授意或影响,特此声明。 免责声明 本报告的信息来源于已公开的资料,本公司对该等信息的准确性、完整性或可靠性不作任何保证。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的期货标的的价格可升可跌,过往表现不应作为日后的表现依据。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。本公司不保证本报告所含信息保持在最新状态。同时,本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。 本报告中所指的研究服务可能不适合个别客户,不构成客户私人咨询建议。在任何情况下,本报告中的信息或所表述的意见均不构成对任何人的投资建议。在任何情况下,本公司、本公司员工或者关联机构不承诺投资者一定获利,不与投资者分享投资收益,也不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。投资者务必注意,其据此做出的任何投资决策与本公司、本公司员工或者关联机构无关。 市场有风险,投资需谨慎。投资者不应将本报告作为做出投资决策的唯一参考因素,亦不应认为本报告可以取代自己的判断。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。 版权声明 本报告版权仅为本公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制、发表或引用。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“国泰君安期货研究”,且不得对本报告进行任何有悖原意的引用、删节和修改。 若本公司以外的其他机构(以下简称“该机构”)发送本报告,则由该机构独自为此发送行为负责。通过此途径获得本报告的投资者应自行联系该机构以要求获悉更详细信息或进而交易本报告中提及的期货品种。本报告不构成本公司向该机构之客户提供的投资建议,本公司、本公司员工或者关联机构亦不为该机构之客户因使用本报告或报告所载内容引起的任何损失承担任何责任。 请务必阅读正文之后的免责条款部分

你可能感兴趣

对二甲苯:单边趋势偏弱 PTA:多PTA空PF MEG:逢低正套

对二甲苯:成本坍塌,单边趋势偏弱,PTA,多PTA空PF,MEG,逢低正套

对二甲苯:单边趋势偏弱,PTA:5800强支撑,多PTA空PF,MEG:逢低正套

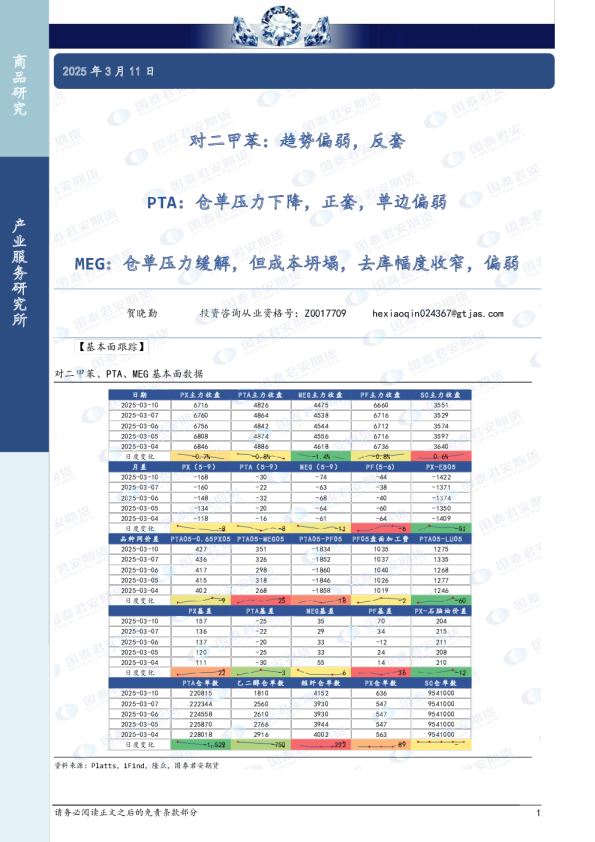

对二甲苯:趋势偏弱,反套,PTA,仓单压力下降,正套,单边偏弱,MEG,仓单压力缓解,但成本坍塌,去库幅度收窄,偏弱