2023年AutoABS存续期表现与2024年展望

AI智能总结

AI智能总结

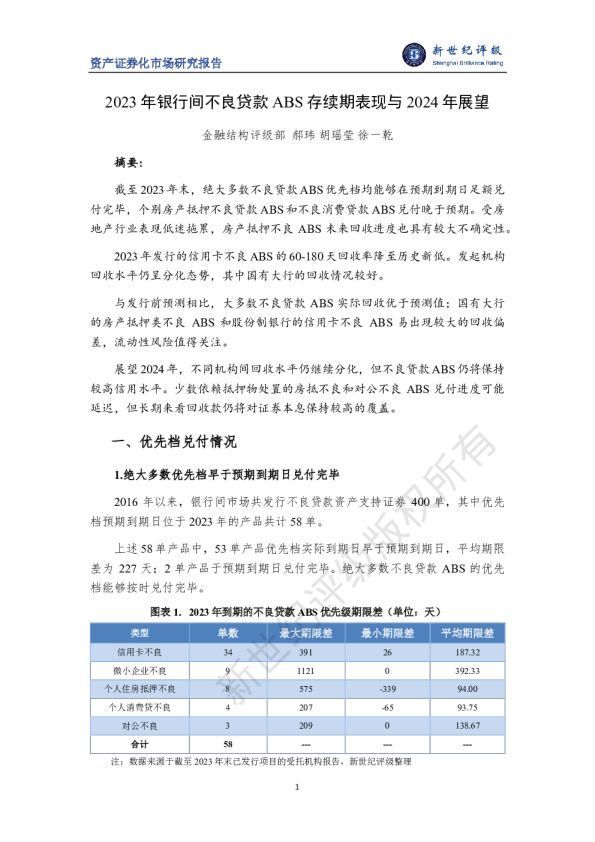

金融结构评级部胡晓宁曹晟曹婧罗佳瑜李佳阳 摘要: 2023年以来,Auto ABS基础资产逾期率呈波动上升趋势但总体仍保持较低水平,且主要发起机构之间产品的逾期率分化加剧。上半年度,月内发生30+逾期比例从1月末峰值0.22%小幅回落至0.14%左右水平;下半年度,该比例再次持续攀升,至年末达到0.23%左右水平,超过前峰值且尚未见顶。此外,2023年以来,Auto ABS基础资产月内早偿率大多较往年同期有显著上升,当年月内早偿率算数均值为0.69%。 展望2024年,受宏观经济增速放缓和汽车市场竞争加剧引导客户资质下沉等因素影响,Auto ABS基础资产逾期率能否见顶回落仍具有不确定性。此外,受居民投资端收益下降以及借款人消费和储蓄习惯改变等因素的影响,短期内个人汽车贷款月内早偿率可能仍将维持较高水平。 一、存续期信用表现分析 1.2023年以来,Auto ABS基础资产逾期率先降后升,且尚未见顶回落 2022年下半年以来,受外部经济环境影响,国内乘用车市场销售疲软,汽车金融公司零售贷款业务亦有所萎缩,个人汽车贷款月内发生30+逾期比例也持续上升,并于2023年1月末达到小顶点0.22%左右水平。 2023年2月以来,月内发生30+逾期比例小幅回落至0.14%左右水平,7月以来该比例再次开始持续攀升,并于年末攀升至0.23%左右水平,超过1月末前峰值,且尚未见顶,可能系当年乘用车市场价格战,行业竞争加剧,汽车金融机构客户整体资质可能有所下沉。 个人汽车贷款月内发生60+逾期比例整体趋势与月内发生30+逾期比例趋同,震荡幅度更平缓,极值出现时间较月内发生30+逾期比例落后约1个月。2023年3月以来,月内发生60+逾期比例小幅回落后再次持续攀升,至年末达到0.15%左右水平,超过前峰值(2023年2月末0.13%)且尚未见顶。 注1:新世纪评级根据相关产品受托机构报告整理、绘制。 注2:新世纪评级统计了2015年1月至2023年5月起息,截至2023年末表现期满8期,不涉及持续购买交易结构的个人汽车贷款资产支持证券逾期情况,下同。 注3:月内发生30+逾期比例=存续产品月内逾期31-60天资产未偿本金余额/存续产品月初资产池未偿本金余额;月内发生60+逾期比例=存续产品月内逾期61-90天资产未偿本金余额/存续产品月初资产池未偿本金余额 注4:新世纪评级剔除了2016年之前存续产品数量小于10单的数据,同时剔除了存续产品第1个表现期相关数据。 2.各发起机构逾期率仍保持较低水平,长短期逾期率分档基本保持稳定 各发起机构发起的AutoABS累计逾期率总体仍保持较低水平,其中累计6期30+逾期比例以0.50%以下为主,累计12期30+逾期比例以1.00%以下为主。截至2023年末,银行间市场AutoABS累计6期30+逾期比例、累计12期30+逾期比例和累计7期60+逾期比例的加权均值(含已清算产品)分别为0.25%、0.57%和0.17%,30天以上逾期资产1期加权平均回收率为32.25%。 注2:累计6期30+逾期比例=该产品6个表现期内发生逾期31-60天资产未偿本金余额/该产品封包日资产池未偿本金余额;累计12期30+逾期比例=该产品12个表现期内发生逾期31-60天资产未偿本金余额/该产品封包日资产池未偿本金余额,下同。注3:横轴为起息日。 新世纪评级根据各发起机构AutoABS累计6期30+逾期比例分布将上述机构分档排序,结果如下表所示。 较短期逾期比例分档结果相比,长期逾期比例分档结果基本保持一致,其中档位有所提升的发起机构包括:宝马汽金、丰田汽金、民生银行和建设银行; 档位有所下降的发起机构包括:吉致汽金、东风财务、工商银行、长安汽金和瑞福德汽金。 3.主要发起机构之间逾期率水平分化加剧 从发起机构累计6期30+逾期比例变动趋势来看,2023年以来,主要发起机构之间逾期率水平分化加剧。 其中,吉致汽金自2018年发起ABS以来,相关产品逾期率波动较小,且均位于市场均值0.25%以下水平。东风日产汽金2015年至2021年发起产品逾期率整体呈现波动下降趋势(2022年以来其发起的产品涉及持续购买交易结构,新世纪评级未统计相关产品逾期表现),除2015年发起产品逾期率略高外,其余产品逾期率均小于0.25%。福特汽金2015年和2021年下半年以来发起产品的逾期率略高于0.25%,其余产品的逾期率均小于0.25%,且其2023年发起产品的逾期率显著下降。比亚迪汽金2020年以来发起产品的逾期率持续下降,且当年11月以来始终保持在市场均值0.25%以下水平。一汽汽金发起产品的逾期率均在0.50%以下波动。除2019年发起的两单产品外,长城滨银汽金发起的其余产品逾期率均小于0.25%。除2015和2019年发起的数单产品外,上汽通用汽金发起其余产品的逾期率主要在0.25%左右波动;2022以来其发起产品的逾期率呈一定上升趋势,2023年以来发起产品的逾期率在0.50%左右水平。广汽汇理汽金发起产品的逾期率整体在0.50%以下区间波动,2023年以来发起产品的逾期率有所上升。奇瑞徽银汽金发起产品的逾期率呈现一定波动上升的趋势。瑞福德汽金发起产品的逾期率则呈现大幅震荡的形态(2021年下半年以来其发起的产品涉及持续购买交易结构,新世纪评级未统计相关产品逾期表现)。 二、存续期早偿情况分析 1.2023年以来,Auto ABS基础资产月内早偿率显著上升 2023年以来,个人汽车贷款月内早偿率大多较往年同期有显著上升,可能与经济增速放缓、居民收入增长预期减弱、投资端收益下降以及借款人消费和储蓄习惯改变等因素有关。2020-2023年度,个人汽车贷款月内早偿率算数均值分别为0.51%、0.58%、0.55%和0.69%。 注1:新世纪评级根据相关产品受托机构报告整理、绘制。 注2:月内早偿率=存续产品月内早偿回收款/存续产品月初资产池未偿本金余额 注3:新世纪评级剔除了2016年之前存续产品数量小于10单的数据,同时剔除了存续产品第1个表现期相关数据。 2.发起机构之间早偿率水平分化,长短期早偿率分档基本保持稳定 发起机构之间累计早偿率分化。截至2023年末,银行间市场AutoABS累计6期早偿率和累计12期早偿率加权均值(含已清算产品)分别为2.35%和3.87%。除招商银行和晋城银行外,其余银行作为发起机构发起产品的加权平均累计6期早偿率均高于2倍行业均值,而汽车金融公司和财务公司发起同类产品的加权平均早偿率均在2倍行业均值以下。 此外,各发起机构累计12期早偿率所处档位与累计6期早偿率基本一致,档位变化的仅3家发起机构,包括海马财务(档位上升)、平安银行(档位上升)和福特汽金(档位下降)。 注2:累计12期早偿率=该产品12个表现期内早偿回收款之和/该产品封包日资产池未偿本金余额注3:↓代表较短期早偿率分档结果相比,相关发起机构长期早偿率所在档位有所下降;↑代表较短期早偿率分档结果相比,相关发起机构长期早偿率所在档位有所提升。 三、2024年展望 展望2024年,受宏观经济增速放缓和汽车市场竞争加剧等因素持续影响,汽车金融机构客户资产可能有所下沉,影响个人汽车贷款信用表现,年内月内发生30+逾期比例能否见顶回落仍具有不确定性。但我国经济长期向好的趋势保持不变,长期来看,个人汽车贷款月内逾期比例将回归区间波动状态。受居民投资端收益下降以及借款人消费和储蓄习惯改变等因素影响,短期内个人汽车贷款月内早偿率可能仍将维持较高水平。 目前,各大汽车金融机构持续发力新能源汽车金融业务,试点二手车金融业务和融资租赁业务,此外,随着本品牌主机厂新车销量的疲软,部分汽车金融机构开始尝试拓展外品牌新车业务,相关机构风控难度进一步加大。随着新业务规模化发展,一方面将丰富Auto ABS基础资产类型,另一方面也可能导致机构间资产信用表现进一步分化。 免责声明: 本报告为新世纪评级基于公开及合法获取的信息进行分析所得的研究成果,版权归新世纪评级所有,新世纪评级保留一切与此相关的权利。未经许可,任何机构和个人不得以任何方式制作本报告任何形式的拷贝、复印件或复制品,或再次分发给任何其他人,或以任何侵犯本公司版权的其他方式使用本报告。经过授权的引用或转载,需注明出处为新世纪评级,且不得对内容进行有悖原意的引用、删节和修改。如未经新世纪评级授权进行私自转载或者转发,所引起的一切后果及法律责任由私自转载或转发者承担,新世纪评级将保留随时追究其法律责任的权利。 本报告的观点、结论和建议仅供参考,在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议,对任何因直接或间接使用本报告内容或者据此进行投资所造成的一切后果或损失新世纪评级不承担任何法律责任。