宏观专题报告:风险偏好回归,商品价格中枢抬升

AI智能总结

AI智能总结

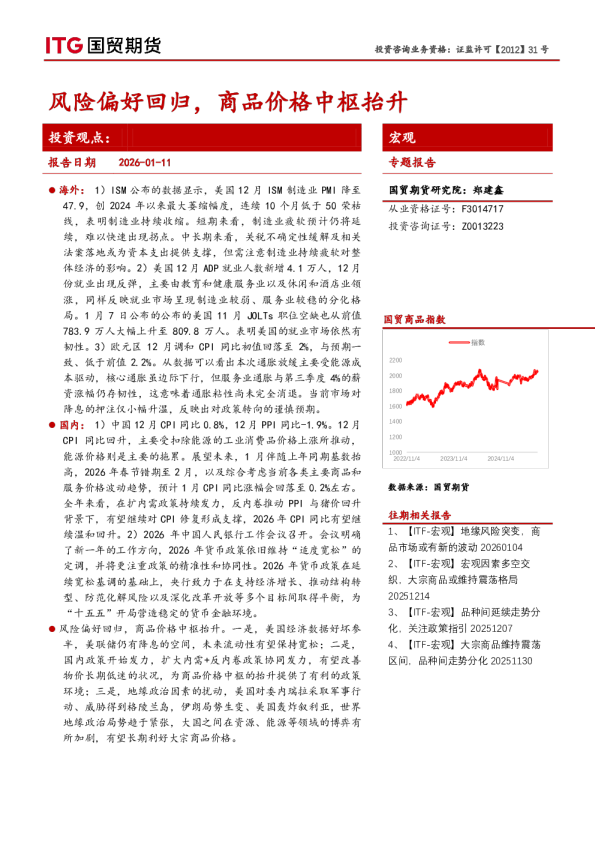

投资观点: 宏观 报告日期2026-01-11 专题报告 海外:1)ISM公布的数据显示,美国12月ISM制造业PMI降至47.9,创2024年以来最大萎缩幅度,连续10个月低于50荣枯线,表明制造业持续收缩。短期来看,制造业疲软预计仍将延续,难以快速出现拐点。中长期来看,关税不确定性缓解及相关法案落地或为资本支出提供支撑,但需注意制造业持续疲软对整体经济的影响。2)美国12月ADP就业人数新增4.1万人,12月份就业出现反弹,主要由教育和健康服务业以及休闲和酒店业领涨,同样反映就业市场呈现制造业较弱、服务业较稳的分化格局。1月7日公布的公布的美国11月JOLTs职位空缺也从前值783.9万人大幅上升至809.8万人。表明美国的就业市场依然有韧性。3)欧元区12月调和CPI同比初值回落至2%,与预期一致、低于前值2.2%。从数据可以看出本次通胀放缓主要受能源成本驱动,核心通胀虽边际下行,但服务业通胀与第三季度4%的薪资涨幅仍存韧性,这意味着通胀粘性尚未完全消退。当前市场对降息的押注仅小幅升温,反映出对政策转向的谨慎预期。 国贸期货研究院:郑建鑫 从业资格证号:F3014717投资咨询证号:Z0013223 国内:1)中国12月CPI同比0.8%,12月PPI同比-1.9%。12月CPI同比回升,主要受扣除能源的工业消费品价格上涨所推动,能源价格则是主要的拖累。展望未来,1月伴随上年同期基数抬高,2026年春节错期至2月,以及综合考虑当前各类主要商品和服务价格波动趋势,预计1月CPI同比涨幅会回落至0.2%左右。全年来看,在扩内需政策持续发力,反内卷推动PPI与猪价回升背景下,有望继续对CPI修复形成支撑,2026年CPI同比有望继续温和回升。2)2026年中国人民银行工作会议召开。会议明确了新一年的工作方向,2026年货币政策依旧维持“适度宽松”的定调,并将更注重政策的精准性和协同性。2026年货币政策在延续宽松基调的基础上,央行致力于在支持经济增长、推动结构转型、防范化解风险以及深化改革开放等多个目标间取得平衡,为“十五五”开局营造稳定的货币金融环境。 往期相关报告 1、【ITF-宏观】地缘风险突变,商品市场或有新的波动202601042、【ITF-宏观】宏观因素多空交织,大宗商品或维持震荡格局202512143、【ITF-宏观】品种间延续走势分化,关注政策指引202512074、【ITF-宏观】大宗商品维持震荡区间,品种间走势分化20251130 风险偏好回归,商品价格中枢抬升。一是,美国经济数据好坏参半,美联储仍有降息的空间,未来流动性有望保持宽松;二是,国内政策开始发力,扩大内需+反内卷政策协同发力,有望改善物价长期低迷的状况,为商品价格中枢的抬升提供了有利的政策环境;三是,地缘政治因素的扰动,美国对委内瑞拉采取军事行动、威胁得到格陵兰岛,伊朗局势生变、美国轰炸叙利亚,世界地缘政治局势趋于紧张,大国之间在资源、能源等领域的博弈有所加剧,有望长期利好大宗商品价格。 1海外形势分析 1.1美国:12月ISM制造业PMI创2024年最大萎缩 当地时间1月5日,ISM公布的数据显示,美国12月ISM制造业PMI降至47.9,创2024年以来最大萎缩幅度,连续10个月低于50荣枯线,表明制造业持续收缩。核心拖累因素为生产商加速削减原材料库存,分项上新订单、出口订单持续疲软,就业连续11个月下滑但降幅放缓,支付价格指数维持58.5高位,较2024年底高出6个点。 美国制造业收缩态势持续加剧,核心在于需求疲软与成本压力的双重挤压,而库存调整成为短期主导变量。从具体数据来看,新订单指数为47.7,连续第四个月收缩;新出口订单指数为46.8,较2024年12月的50.0显著回落,显示外需明显减弱,部分受关税政策与全球贸易不确定性影响。就业指数为44.9,连续第11个月下降,虽降幅收窄,但劳动力市场在制造业领域仍显疲弱;支付价格指数维持在58.5,较2024年底高出6个百分点,显示原材料与投入成本仍处高位,企业利润空间持续受挤压。虽然整体指数主要受到库存下降速度加快的拖累,但客户库存指数也降至43.3,为2022年10月以来最低,预示未来生产可能迎来被动补库反弹,为未来需求回暖预留了空间,这也使得市场对后续工厂订单和生产改善抱有期待。 1月7日公布的12月ISM非制造业指数升至54.4,显著高于预期与前值,反映出美国的服务业的景气度在上升,服务业的扩张一定程度上对冲了制造业疲软对整体经济的拖累。 短期来看,制造业疲软预计仍将延续,难以快速出现拐点。中长期来看,关税不确定性缓解及相关法案落地或为资本支出提供支撑,但需注意制造业持续疲软对整体经济的影响。 资料来源:Wind、国贸期货研究院 资料来源:Wind、国贸期货研究院 1.2、美国:就业市场依然有韧性 1月7日公布的ADP就业人数新增4.1万人,相比11月份减少的2.9万人有所回升,但少于预期的4.9万人,12月份就业出现反弹,主要由教育和健康服务业以及休闲和酒店业领涨,同样反映就业市场呈现制造业较弱、服务业较稳的分化格局。 1月7日公布的公布的美国11月JOLTs职位空缺也从前值783.9万人大幅上升至809.8万人(美国11月JOLTs职位空缺为809.8万人,预期770万人,前值由774.4万人修正为783.9万人)。表明美国的就业市场依然有韧性。 资料来源:Wind、国贸期货研究院 资料来源:Wind、国贸期货研究院 1.3、欧元区:12月调和CPI回落至2%目标 当地时间1月7日,欧盟统计局公布数据显示,欧元区12月调和CPI同比初值回落至2%,与预期一致、低于前值2.2%;核心调和CPI同比初值放缓至2.3%,低于前值2.4%;环比初值为0.2%,与预期持平。同期欧元区内部通胀分化显著,德国通胀降至2%、法国放缓至0.7%,服务业通胀小幅回落至3.4%。 欧元区通胀回落至2%目标水平,标志着价格压力阶段性缓解,但欧央行政策“按兵不动”的基调料将延续。从具体类别来看,欧元区去年12月食品和烟酒价格上涨2.6%,服务价格上涨3.4%,非能源类工业产品价格上涨0.4%,能源价格下降1.9%。当月,剔除能源、食品和烟酒价格的核心通胀率为2.3%。从数据可以看出本次通胀放缓主要受能源成本驱动,核心通胀虽边际下行,但服务业通胀与第三季度4%的薪资涨幅仍存韧性,这意味着通胀粘性尚未完全消退。当前市场对降息的押注仅小幅升温,反映出对政策转向的谨慎预期。 从国家来看,欧元区主要经济体德国、法国、意大利和西班牙去年12月通胀率分别为 2.0%、0.7%、1.2%和3.0%。欧洲央行预计2026年平均通胀率为1.9%,2027年下降至1.8%,并在2028年回升至2%。 对欧洲央行而言,通胀回归目标为政策提供了缓冲空间,但内部通胀分化、薪资压力及外部风险如美国关税、欧元强势仍制约宽松空间,因此短期难有政策调整。若经济未出现重大变化,利率大概率维持在当前水平。 资料来源:Wind、国贸期货研究院 资料来源:Wind、国贸期货研究院 1.4、地缘政治:美国启动委内瑞拉石油全球兜售 当地时间1月6日,特朗普宣布委内瑞拉临时政府将向美国移交3000万至5000万桶石油,雪佛龙已租用11艘油轮启动运输,其中1艘完成装载、2艘停靠码头,原油将供应美国多家炼油厂;7日,特朗普提议将2027年美国军事预算提升至1.5万亿美元,较当前激增50%,并称关税收入可支撑该预算;同日,白宫称美国开始全球兜售委内瑞拉石油,美能源部长称将无限期控制委内瑞拉出口石油的销售。 此次委内瑞拉事件是美国特朗普版“门罗主义”霸权扩张的典型体现,本质是通过军事干预与政治胁迫实现能源利益变现与地缘势力巩固。美国将军事力量与能源掠夺深度绑定,一方面通过控制委内瑞拉石油资源,填补本土能源需求缺口,短期内缓解国际油价供应紧张情绪,同时让雪佛龙等本土企业抢占独家运营优势;另一方面,借巨额国防预算提升计划强化军事威慑,为其在西半球的霸权扩张提供支撑。但特朗普所谓“关税收入支撑军费”的说法存在明显漏洞,国会预算办公室数据显示,未来11年关税年均收入约2300亿美元,远不足以覆盖5000亿美元的军费增幅,财政可持续性存疑。 与此同时,美国要求委内瑞拉切断与中、俄等国的经济联系,是典型的霸权霸凌行为, 严重侵犯委内瑞拉主权,也扰乱了全球能源贸易秩序与国际合作格局。委内瑞拉石油工业复苏面临基础设施损毁、资本投入不足等难题,以美国的掠夺式介入难以解决根本问题。此外,美国的单边干预行为还将加剧西半球地缘动荡,引发与中、俄等国的博弈升级,后续能源市场格局与区域地缘平衡将持续受到冲击。 资料来源:Wind、国贸期货研究院 资料来源:Wind、国贸期货研究院 2国内宏观形势分析 1.1多因素共振,通胀温和修复 (1)国家统计局1月9日公布的数据显示,中国12月CPI同比0.8%,预期0.9%,前值0.70%。中国12月CPI环比0.2%,前值-0.1%。中国12月PPI同比-1.9%,预期-2.0%,前值-2.2%。中国12月PPI环比0.2%,前值0.1%。 (2)CPI同比增速有望继续上行。8月以来CPI同比修复过程得以延续,12月同比增速从0.7%进一步回升至0.8%,12月CPI同比回升,主要受扣除能源的工业消费品价格上涨所推动,能源价格则是主要的拖累。展望未来,1月伴随上年同期基数抬高,2026年春节错期至2月,以及综合考虑当前各类主要商品和服务价格波动趋势,预计1月CPI同比涨幅会回落至0.2%左右,2月CPI则将将再度明显回升。全年来看,在扩内需政策持续发力,反内卷推动PPI与猪价回升背景下,有望继续对CPI修复形成支撑,2026年CPI同比有望继续温和回升。 (3)PPI有望继续修复。7月以来,受反内卷政策推进,部分行业供需格局改善带动,PPI环比止跌,加之上年同期基数下沉,PPI同比跌幅进入收敛过程,但工业品市场总体“供强 需弱”格局尚未出现根本改观,工业品价格走势依然偏弱。展望未来,“反内卷”+“扩大内需政策”有望继续对2026年基础原材料和工业品价格带来支撑,但需求不足会继续制约工业品价格上行空间,而外部地缘局势和经贸环境波动也会对国内工业品价格带来扰动。总的来看,在国内房地产市场实现趋势性止跌回稳、居民消费信心回升(这是国内需求不足的核心原因)之前,PPI仍面临持续下行压力,预计2026年全年累计同比将收窄至-1.0%左右。 资料来源:Wind、国贸期货研究院 1.22026年央行工作会议召开:延续“适度宽松”基调 1月5日-6日,2026年中国人民银行工作会议召开。会议明确了新一年的工作方向,2026年货币政策依旧维持“适度宽松”的定调,并将更注重政策的精准性和协同性。和2025年央行工作会议相比,政策基调保持连续,同时在风险防控、政策工具等方面有更深入的部署。 1)在政策基调上,25年会议强调“实施适度宽松的货币政策,根据形势择机降准降息”,26年延续“适度宽松”基调,同时“发挥增量政策和存量政策集成效应”。今年更强调政策的协同发力,后续不仅关注增量新政策出台,也注重已有存量政策的使用效率; 2)风险防控方面,25年强调“探索支持资本市场的两项工具的常态化制度安排”,26年变为“建立在特定情景下向非银机构提供流动性的机制性安排,发挥好两项支持资本市场的货币政策工具作用”,从“探索”变为“建立”,意味着相关应急机制将从研究设计转为制度建设,应对流动性风险的政策意图更为明显; 3)金融服务重点上,25年强调统筹做好金融“五篇大文章”,今年转向“进一步完善金融‘五篇大文章’政策框架、统计和考核评价制度”,今年更注重制度建设和落地实效,通过考核评价确保政策见效; 4)目标侧重上,在去年“着力扩大内需、稳定预期、激发活力”基础上,增加“优化供给”的表述,表明政策更注重供需两端的协同发力,通过改善供给质量来更好地满足需求。