行业周报:创新驱动下,2025年医药各细分赛道牛股频出

AI智能总结

AI智能总结

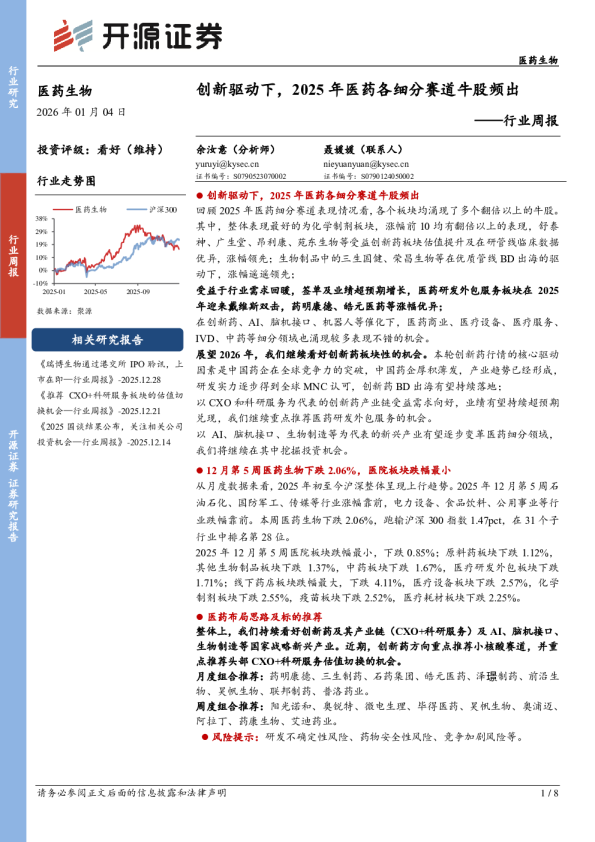

医药生物 2026年01月04日 ——行业周报 投资评级:看好(维持) 聂媛媛(联系人)nieyuanyuan@kysec.cn证书编号:S0790124050002 余汝意(分析师)yuruyi@kysec.cn证书编号:S0790523070002 创新驱动下,2025年医药各细分赛道牛股频出 回顾2025年医药细分赛道表现情况看,各个板块均涌现了多个翻倍以上的牛股。其中,整体表现最好的为化学制剂板块,涨幅前10均有翻倍以上的表现,舒泰神、广生堂、昂利康、苑东生物等受益创新药板块估值提升及在研管线临床数据优异,涨幅领先;生物制品中的三生国健、荣昌生物等在优质管线BD出海的驱动下,涨幅遥遥领先; 受益于行业需求回暖,签单及业绩超预期增长,医药研发外包服务板块在2025年迎来戴维斯双击,药明康德、皓元医药等涨幅优异; 在创新药、AI、脑机接口、机器人等催化下,医药商业、医疗设备、医疗服务、IVD、中药等细分领域也涌现较多表现不错的机会。 相关研究报告 展望2026年,我们继续看好创新药板块性的机会。本轮创新药行情的核心驱动因素是中国药企在全球竞争力的突破,中国药企厚积薄发,产业趋势已经形成,研发实力逐步得到全球MNC认可,创新药BD出海有望持续落地; 《瑞博生物通过港交所IPO聆讯,上市在即—行业周报》-2025.12.28《推荐CXO+科研服务板块的估值切换机会—行业周报》-2025.12.21《2025国谈结果公布,关注相关公司投资机会—行业周报》-2025.12.14 以CXO和科研服务为代表的创新药产业链受益需求向好,业绩有望持续超预期兑现,我们继续重点推荐医药研发外包服务的机会。 以AI、脑机接口、生物制造等为代表的新兴产业有望逐步变革医药细分领域,我们将继续在其中挖掘投资机会。 12月第5周医药生物下跌2.06%,医院板块跌幅最小 从月度数据来看,2025年初至今沪深整体呈现上行趋势。2025年12月第5周石油石化、国防军工、传媒等行业涨幅靠前,电力设备、食品饮料、公用事业等行业跌幅靠前。本周医药生物下跌2.06%,跑输沪深300指数1.47pct,在31个子行业中排名第28位。 2025年12月第5周医院板块跌幅最小,下跌0.85%;原料药板块下跌1.12%,其他生物制品板块下跌1.37%,中药板块下跌1.67%,医疗研发外包板块下跌1.71%;线下药店板块跌幅最大,下跌4.11%,医疗设备板块下跌2.57%,化学制剂板块下跌2.55%,疫苗板块下跌2.52%,医疗耗材板块下跌2.25%。 医药布局思路及标的推荐 整体上,我们持续看好创新药及其产业链(CXO+科研服务)及AI、脑机接口、生物制造等国家战略新兴产业。近期,创新药方向重点推荐小核酸赛道,并重点推荐头部CXO+科研服务估值切换的机会。 月度组合推荐:药明康德、三生制药、石药集团、皓元医药、泽璟制药、前沿生物、昊帆生物、联邦制药、普洛药业。 周度组合推荐:阳光诺和、奥锐特、微电生理、毕得医药、昊帆生物、奥浦迈、阿拉丁、药康生物、艾迪药业。 风险提示:研发不确定性风险、药物安全性风险、竞争加剧风险等。 目录 1、创新驱动下,2025年医药各细分赛道牛股频出....................................................................................................................32、12月第5周医药生物下跌2.06%,医院板块跌幅最小........................................................................................................42.1、板块行情:医药生物下跌2.06%,跑输沪深300指数1.47pct..................................................................................42.2、子板块行情:医院板块跌幅最小,线下药店板块跌幅最大......................................................................................43、风险提示....................................................................................................................................................................................6 图表目录 图1:12月医药生物指数下跌4.10%(单位:%)....................................................................................................................4图2:12月第5周医药生物下跌2.06%(单位:%)................................................................................................................4图3:本周医院板块跌幅最小,线下药店板块跌幅最大............................................................................................................5 表1:2025年各板块中个股涨跌幅(%)前10..........................................................................................................................3表2:12月以来医药流通板块和医药商店板块涨幅最大...........................................................................................................5表3:本周子板块中个股涨跌幅(%)前5.................................................................................................................................6 1、创新驱动下,2025年医药各细分赛道牛股频出 回顾2025年医药细分赛道表现情况看,各个板块均涌现了多个翻倍以上的牛股。其中,整体表现最好的为化学制剂板块,涨幅前10均有翻倍以上的表现,舒泰神、广生堂、昂利康、苑东生物等受益创新药板块估值提升及在研管线临床数据优异,涨幅领先;生物制品中的三生国健、荣昌生物等在优质管线BD出海的驱动下,涨幅遥遥领先;受益于行业需求回暖,签单及业绩超预期增长,医药研发外包服务板块在2025年迎来戴维斯双击,药明康德、皓元医药等涨幅优异;在创新药、AI、脑机接口、机器人等催化下,医药商业、医疗设备、医疗服务、IVD、中药等细分领域也涌现较多表现不错的机会。 展望2026年,我们继续看好创新药板块性的机会,本轮创新药行情的核心驱动因素是中国药企在全球竞争力的突破,中国药企厚积薄发,产业趋势已经形成,研发实力逐步得到全球MNC认可,创新药BD出海有望持续落地;以CXO和科研服务为代表的创新药产业链受益需求向好,业绩有望持续超预期兑现,我们继续重点推荐医药研发外包服务的机会。以AI、脑机接口、生物制造等为代表的新兴产业有望逐步变革医药细分领域,我们将继续在其中挖掘投资机会。 2、12月第5周医药生物下跌2.06%,医院板块跌幅最小 2.1、板块行情:医药生物下跌2.06%,跑输沪深300指数1.47pct 从月度数据来看,2025年初至今沪深整体呈现上行趋势。2025年12月第5周石油石化、国防军工、传媒等行业涨幅靠前,电力设备、食品饮料、公用事业等行业跌幅靠前。本周医药生物下跌2.06%,跑输沪深300指数1.47pct,在31个子行业中排名第28位。 数据来源:Wind、开源证券研究所(截止至2025.12.31) 2.2、子板块行情:医院板块跌幅最小,线下药店板块跌幅最大 2025年12月第5周医院板块跌幅最小,下跌0.85%;原料药板块下跌1.12%,其他生物制品板块下跌1.37%,中药板块下跌1.67%,医疗研发外包板块下跌1.71%;线下药店板块跌幅最大,下跌4.11%,医疗设备板块下跌2.57%,化学制剂板块下跌 2.55%,疫苗板块下跌2.52%,医疗耗材板块下跌2.25%。 数据来源:Wind、开源证券研究所 3、风险提示 (1)研发不确定性风险。研发进度不及预期或结果未达标准,可能导致项目延期或终止。 (2)药物安全性风险。药品监测发现安全隐患,可能引发使用限制或市场信任下降。 (3)竞争加剧风险。同类竞品增多或优势减弱,可能导致市场份额下滑盈利承压。 特别声明 《证券期货投资者适当性管理办法》、《证券经营机构投资者适当性管理实施指引(试行)》已于2017年7月1日起正式实施。根据上述规定,开源证券评定此研报的风险等级为R4(中高风险),因此通过公共平台推送的研报其适用的投资者类别仅限定为境内专业投资者及风险承受能力为C4、C5的普通投资者。若您并非境内专业投资者及风险承受能力为C4、C5的普通投资者,请取消阅读,请勿收藏、接收或使用本研报中的任何信息。因此受限于访问权限的设置,若给您造成不便,烦请见谅!感谢您给予的理解与配合。 分析师承诺 负责准备本报告以及撰写本报告的所有研究分析师或工作人员在此保证,本研究报告中关于任何发行商或证券所发表的观点均如实反映分析人员的个人观点。负责准备本报告的分析师获取报酬的评判因素包括研究的质量和准确性、客户的反馈、竞争性因素以及开源证券股份有限公司的整体收益。所有研究分析师或工作人员保证他们报酬的任何一部分不曾与,不与,也将不会与本报告中具体的推荐意见或观点有直接或间接的联系。 分析、估值方法的局限性说明 本报告所包含的分析基于各种假设,不同假设可能导致分析结果出现重大不同。本报告采用的各种估值方法及模型均有其局限性,估值结果不保证所涉及证券能够在该价格交易。 法律声明 开源证券股份有限公司是经中国证监会批准设立的证券经营机构,已具备证券投资咨询业务资格。 本报告仅供开源证券股份有限公司(以下简称“本公司”)的机构或个人客户(以下简称“客户”)使用。本公司不会因接收人收到本报告而视其为客户。本报告是发送给开源证券客户的,属于商业秘密材料,只有开源证券客户才能参考或使用,如接收人并非开源证券客户,请及时退回并删除。 本报告是基于本公司认为可靠的已公开信息,但本公司不保证该等信息的准确性或完整性。本报告所载的资料、工具、意见及推测只提供给客户作参考之用,并非作为或被视为出售或购买证券或其他金融工具的邀请或向人做出邀请。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的证券或投资标的的价格、价值及投资收入可能会波动。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。客户应当考虑到本公司可能存在可能影响本报告客观性的利益冲突,不应视本报告为做出投资决策的唯一因素。本报告中所指的投资及服务可能不适合个别客户,不构成客户私人咨询建议。本公司未确保本报告充分考虑到个别客户特殊的投资