双碳背景下,风电产业突然火爆?投资机会梳理

碳中和 热点解读

找研报,就上发现报告

上周末,国家针对新能源发展的重磅文件指出,深入研究支撑风电、光伏发电大规模友好并网的智能电网技术。到2025年,绿色低碳循环发展的经济体系初步完成。文件还指出,到2030年非化石能源占一次能源消费比重达到25%左右、风电太阳能发电总装机容量达到12亿千瓦以上。

为实现“双碳”目标,我国能源供应结构急需转型,以风光为首的可再生能源发电正加速对传统能源发电进行替代。政策大力引导叠加上游大幅降本,近几年我国风力发电装机量大幅提升。得益于风机大型化带来的效率提升,风机价格持续大幅下降,同时大型化提高了单机功率、降低了单位功率维护保养成本。随着投资成本下行,风电运营商显著受益,未来有望加快发展。

本文报告酱参考了天风证券《光伏设备与风电景气,关注三季报超预期标的》和信达证券《机械设备行业周报:风力发电成本结构拆分》,将从以下内容进行关于双碳背景下风电行业的分享。

-

风电行业介绍、产业链

-

行业现状及核心赛道

-

相关投资机会

1

关于风电

风电是指利用风力发电机组直接将风能转化为电能的发电方式。在风能的各种利用形式中,风力发电是风能利用的主要形式,也是目前可再生能源中技术最成熟、最具有规模化开发条件和商业化发展前景的发电方式之一。我国已将风电产业列为国家战略性新兴产业之一,在产业政策引导和市场需求驱动的双重作用下,风电产业已成为全国为数不多在国际取得领先优势的产业。

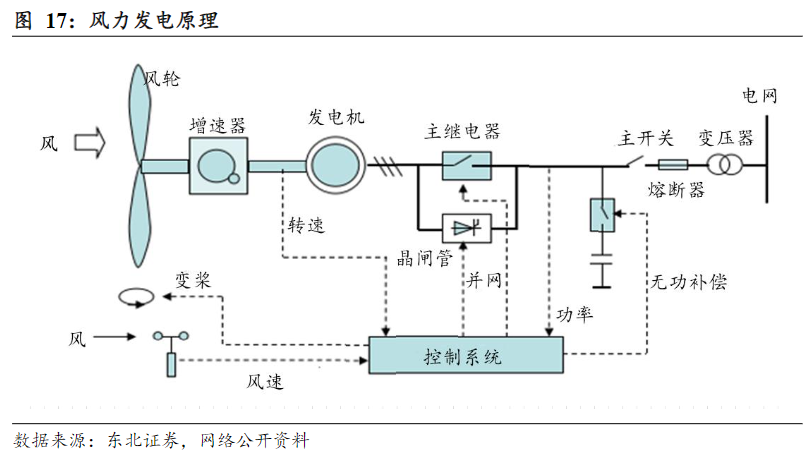

① 风力发电机的工作原理

简单来说,风力发电机的工作原理是通过风力推动叶轮旋转,再通过传动系统增速来达到发电机的转速后来驱动发电机发电,有效的将风能转化成电能。依据目前的风车技术,大约是每秒三公尺的速度(日常微风的程度),便可以开始发电。

② 风力产业链

风电产业上游主要有回转支承、风电制动、塔筒等;中游主要为整机组装制造等;下游主要为风电场运营和运维环节,相关企业也如下图所示。

2

国内风电行业现状

① 风电装机量世界领先,超额完成“十三五”规划

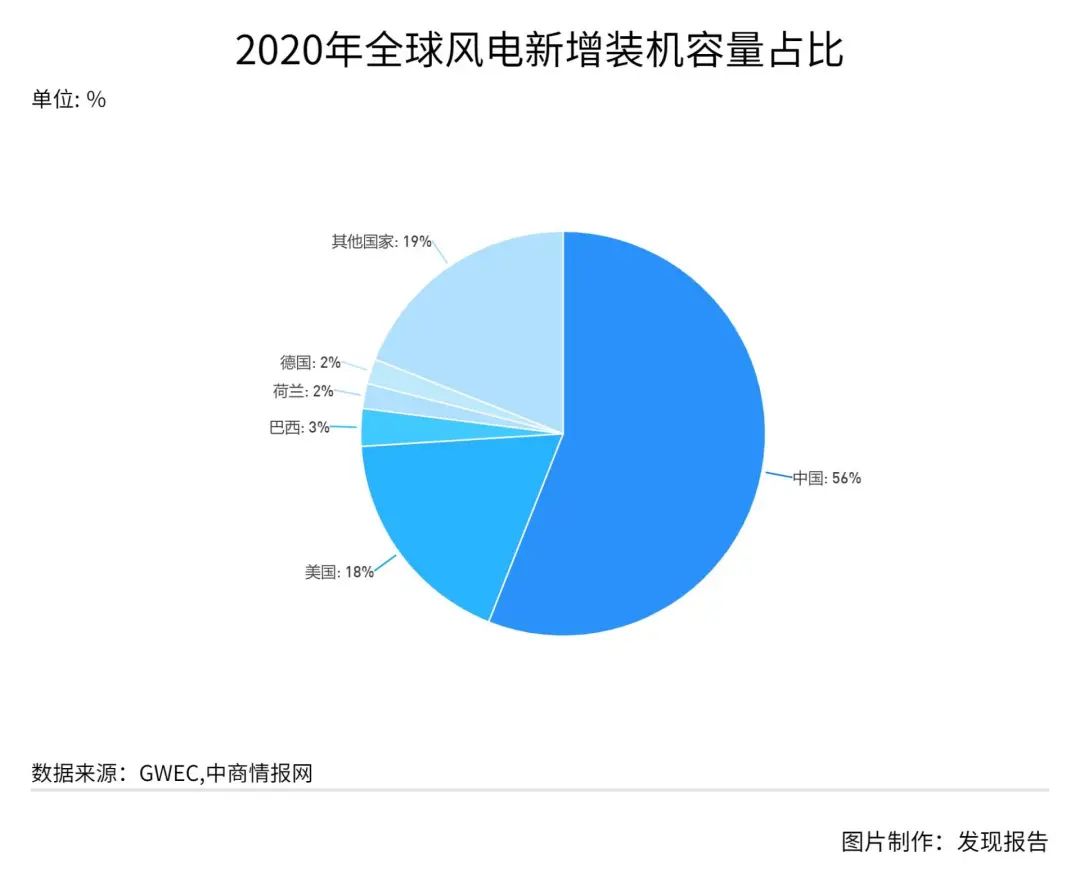

随着近年来对环境的整治力度加大,我国逐渐从煤炭发电转向环保的风力发电,风电行业一直处于快速发展阶段。根据GWEC统计,2020年中国新增风电装机量占全球56%,2019年中国累计装机容量占全球32.29%,中国的新增装机容量和累计装机容量处于世界领先地位。

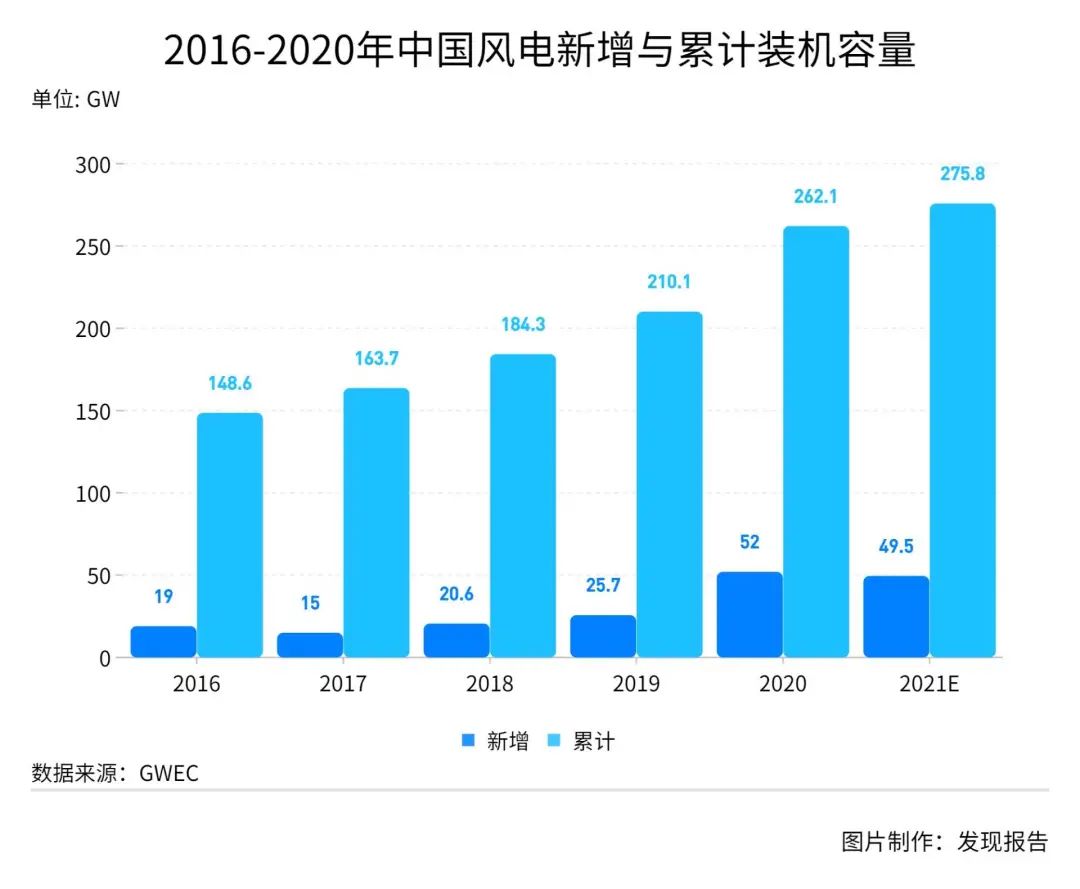

根据GWEC数据,2020年我国新增风电装机容量52.00GW,其中陆上风电新增装机容量48.94GW,海上风电新增容量3.06GW,超过2018年与2019年国内新增风电装机容量之和。我国累计装机容量达262.10GW,已超量完成了“十三五”规划的风电装机目标。

根据国家能源局数据,截至2020年底,我国风电累积装机282GW,“十三五”期间新增装机152.3GW。其中,陆风新增143.9GW,海风新增8.4GW,装机复合增速达16.8%,陆风为16.3%,海风为54.0%。受“2021年起新核准陆上风电项目不在享受国家补贴,2022年及以后全部海上风电机组完成并网的,执行并网年份的指导价”政策的影响,2020年,我国风电新增装机高达71.7GW的历史峰值。

据GWEC预测,2021-2025年全球新增风电装机约为469GW,实际上2025年前需要每年新增装机180GW,才有望全球温升控制在2°C以内,而到2030年全球每年新增装机要进一步增加至280GW,才能实现本世纪中期碳中和。

② 2025年有望再造中国风电

根据2020北京国际风能大会规划,“十四五”期间为实现风电行业与碳中和国家战略相适应,我国风电行业2021年-2025年年均新增装机5000万千瓦以上,2025年中国风电累计装机将超过4.7亿千瓦,较目前装机量翻番,有望再造中国风电。

从产品结构来看,据GWEC保守预测,我国2025年陆上风电新增装机容量有望达到45GW,2021-2025年CAGR达到10.67%;海上风电在经过2019-2021年抢装潮后发展速度可能放缓,2025年新增装机容量达到5GW,2022-2025年CAGR可能达到7.72%。

③ 相关公司随之上涨,寡头格局初现

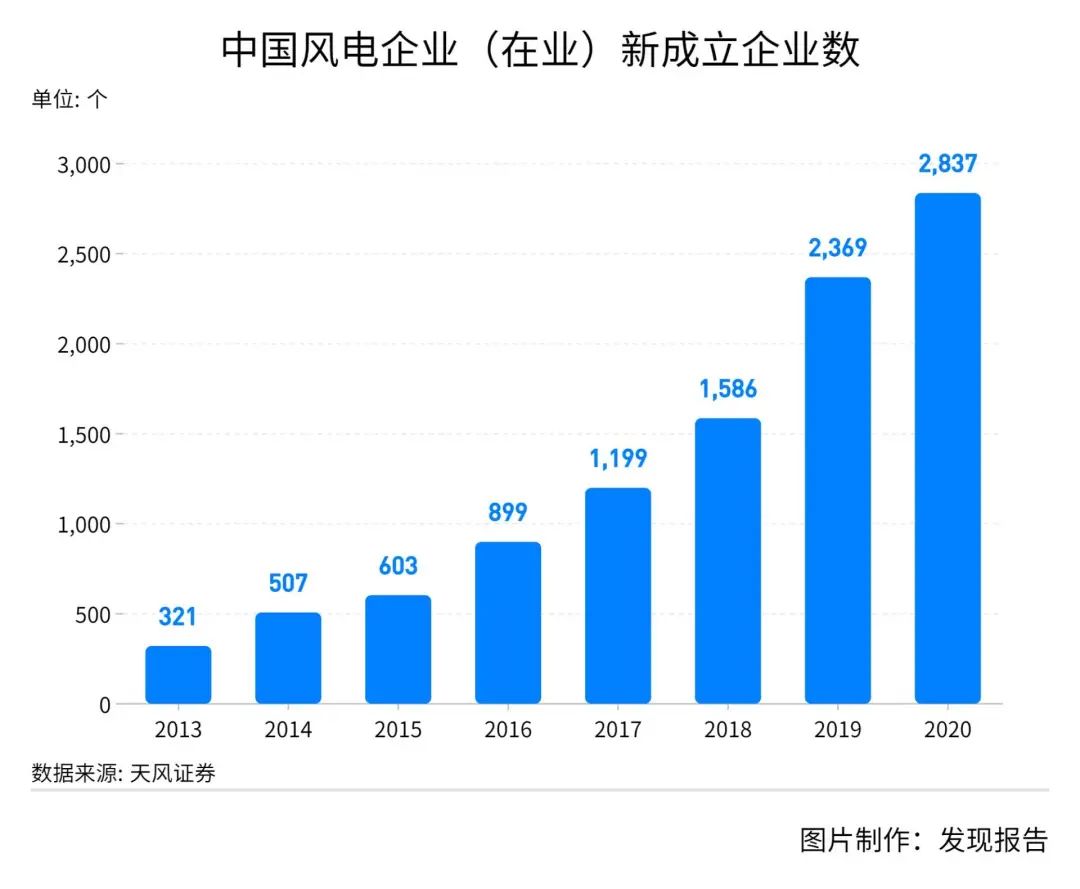

风电行业的高景气度也带动了整体产业链的高速发展,新增空白市场吸引大量新企业进入。根据企查猫的数据,中国风电相关新成立企业(在业)近年数量大幅增长,2020年超过2837家,2013-2020年CAGR达到37%。

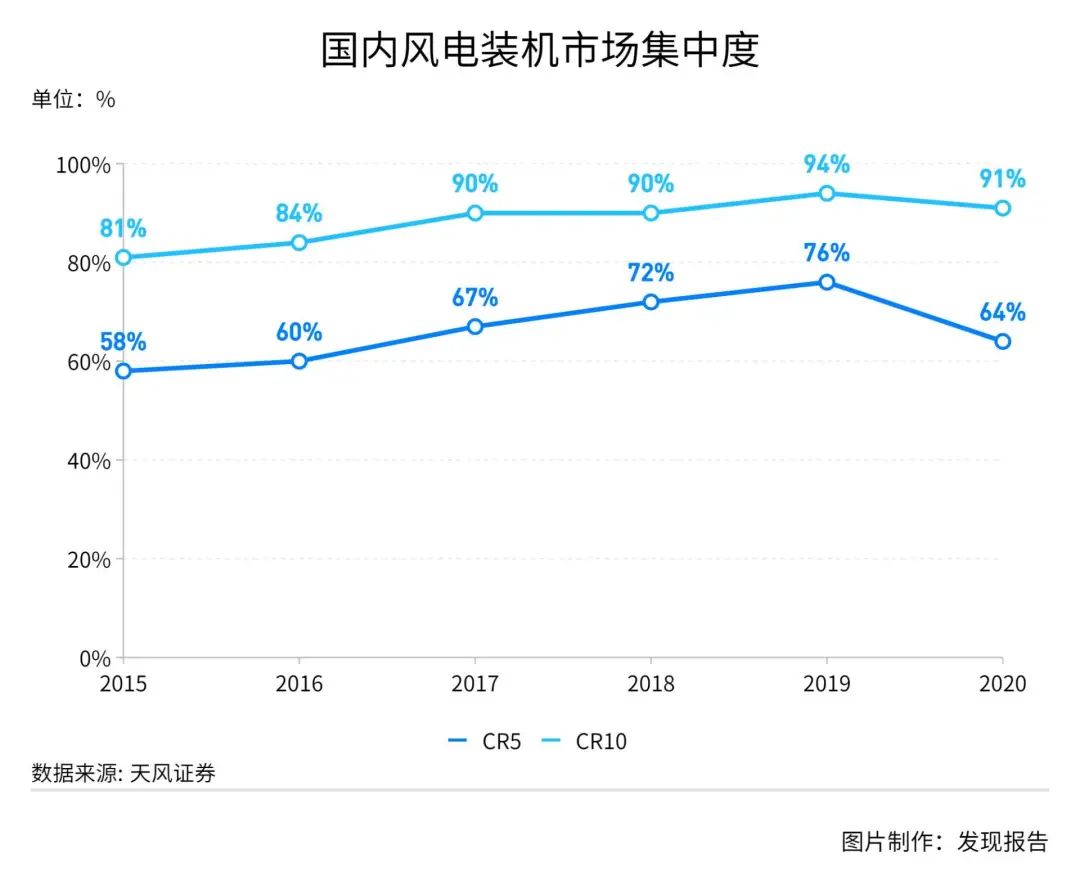

随着市场调整与整合进程的加快,龙头企业认可度不断提高,风电整机市场份额趋于集中,寡头竞争格局初现。近年来,风电整机制造行业加速集中,2019年CR5/CR10为76%/94%,2020年市场集中度小幅下滑,但CR10仍超过90%。

3

相关投资机会

① 两大赛道,海上风电更优

风电产业按照安装地理位置不同,可以分为陆上风电和海上风电。

-

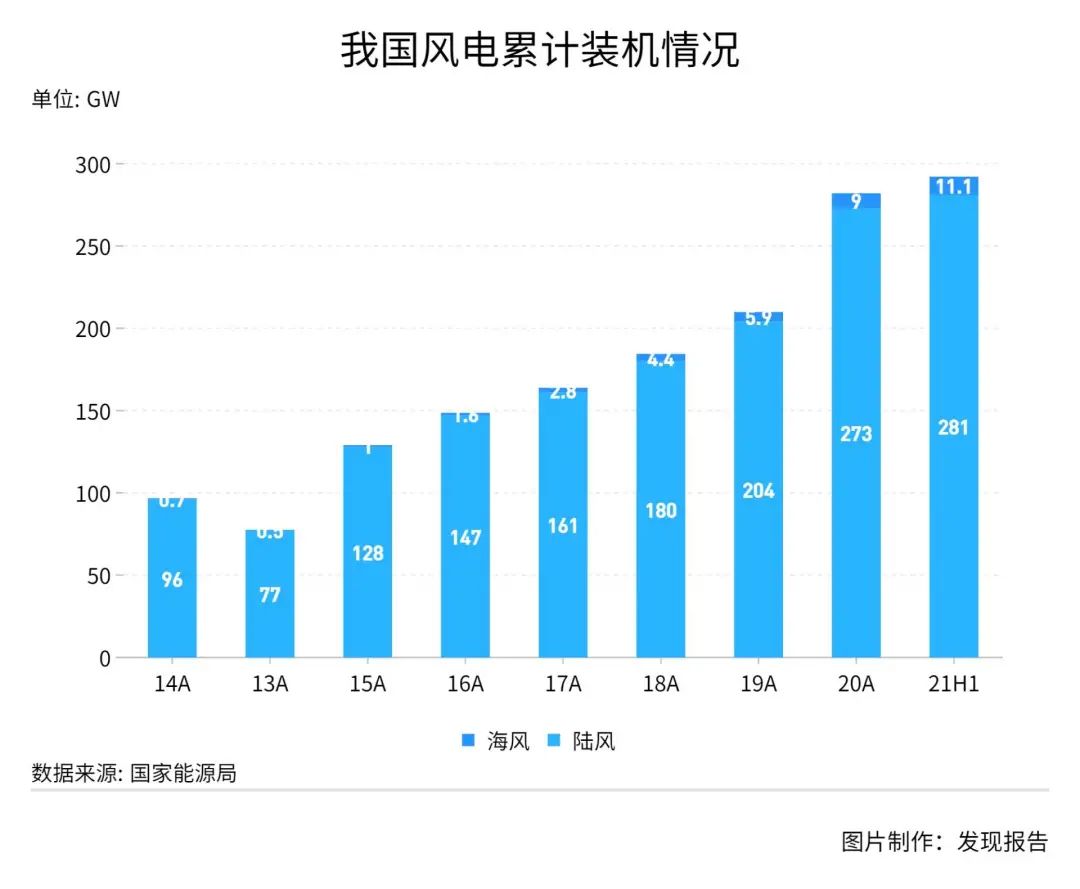

陆上风力风速变化小,电能转化率稳定,风电整机运营和维护方便,具有技术门槛和开发成本低的优势,是各国风电行业初期发展的主要方式。根据国家能源局的数据,2020年中国陆上风电累计装机容量达到27100万千瓦,市场规模远超海上风电。

-

海上风电具有资源丰富、发电效率高、距负荷中心近、土地资源占用小、大规模开发难度低等优势,是风电行业的未来发展方向,目前被各国重点推进。根据国家能源局的数据,2013年中国海上风机累计装机容量仅有45万千瓦,2020高速攀升至900万千瓦,CAGR达到53.41%。

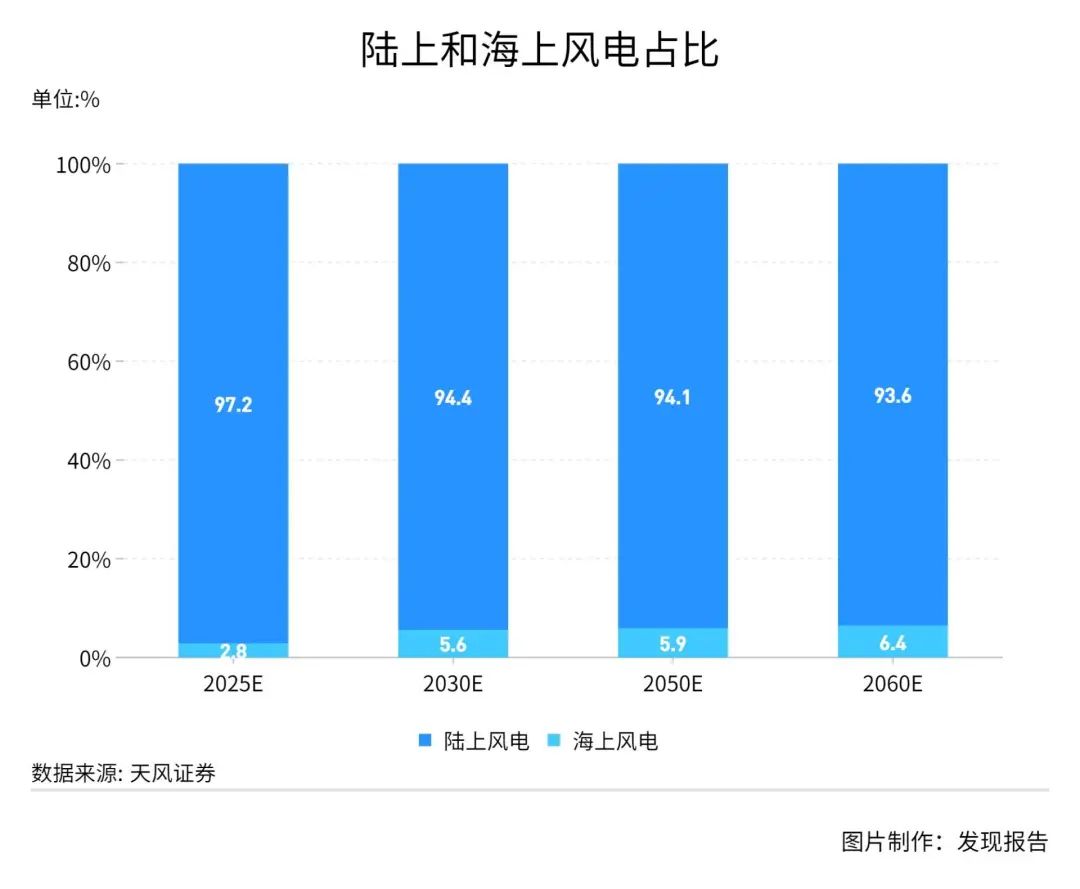

碳中和下,国家将同时大力发展陆上和海上风电:在新疆、内蒙古、甘肃等西部和北部地区加快大型陆上风电基地的开发,在广东、江苏、福建等中部和东部地区发展分散式风电建设。根据GEIDCO预测,至2030年碳达峰时,海上风电占比仍将稳步增加。

② 国产替代零部件的机会也不容忽视

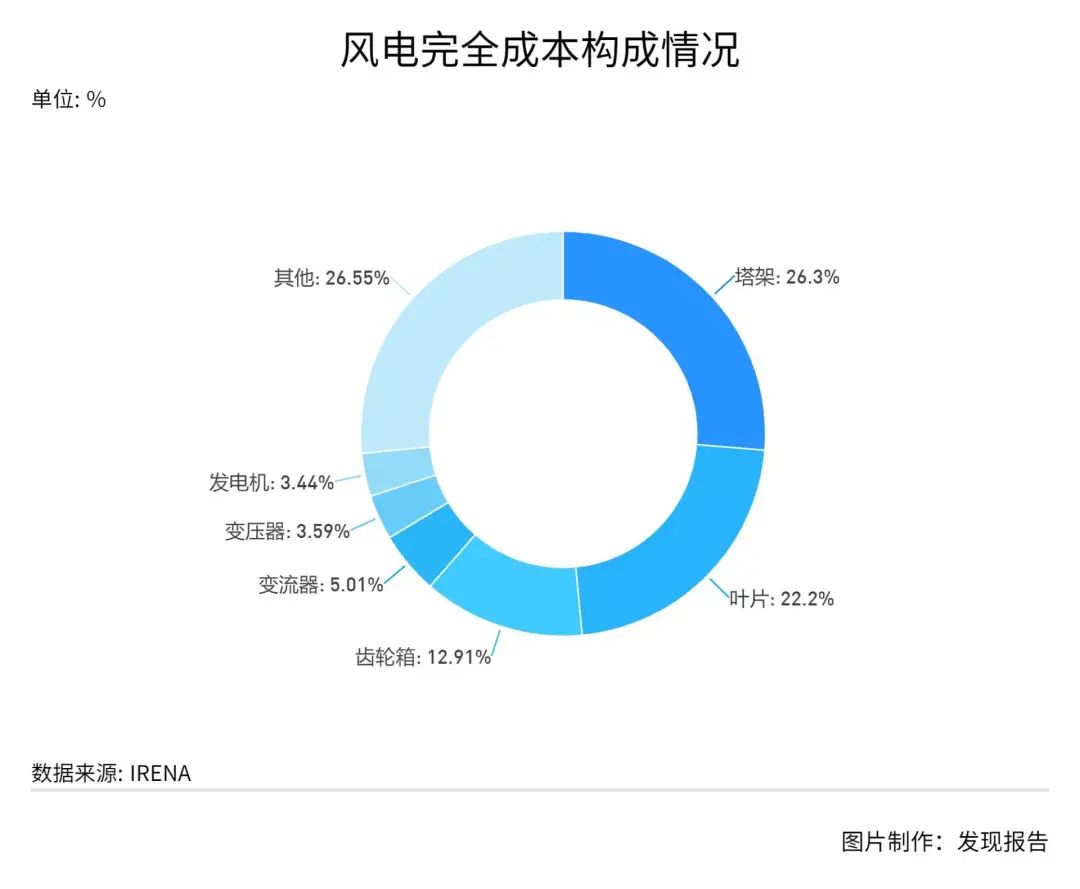

按照风电整机成本划分,塔架占比约26.3%,叶片占比约22.2%,齿轮箱占比约12.91%,是风电整机中占比最高的3个部件;此外,变流器(5.01%)、变压器(3.59%)、发电机(3.44%)占比也相对较高。

相关二级市场上市公司如下:

-

天顺风能:国内塔筒领先企业,穿越行业周期,业绩稳健增长。

-

新强联:风电轴承龙头,轴承工艺世界领先,2021年4月拟通过定增建成3.0MW及以上大功率风电主机配套轴承生产线项目。目前新强联主轴轴承国内市占率5%左右,随着行业扩容与市占率的提升,带来业绩量价齐升。

-

华伍股份:风电制动器龙头,综合市占率超过40%,大型化风电制动系统以及海上风电制动系统不断取得新突破。

-

运达股份:大型风电机组龙头,拥有3.X~6.XMW平台等10余款整机技术,公司大功率和超高海拔区域技术处于行业领先。

-

中材科技:国产风电叶片龙头,拥有1.0MW-8.XMW的6大系列产品,“两海战略”打开海上风电市场空间。

-

三一重能:风电机组新势力,成功过会募投大兆瓦风机整机、新技术开发、风机后市场等多个升级改造项目,持续优化产品结构。

-

中际联合:风电风机高空安全作业设备的核心龙头公司,2017-2019年中际联合在国内风电市场合计销售塔筒升降机、免爬器、助爬器40,659台,销量在国内风机市场的覆盖率已约30%,2019年公司产品在国内新增市场市占率约70%。

-

精功科技:碳纤维产业链设备公司。具备年生产1千吨以上碳纤维生产能力,技术处于国际先进水平。据不完全统计,精功科技目前累积中标20.13亿元(含税)碳纤维订单,其中2021年1月交付1.83亿元,2021年3月-9月累积交付3.7亿元。

-

五洲新春:轴承的产业链企业,产品线也开始由变桨向偏航、主轴、齿轮箱扩容,同时类型也逐步向高单机装机提升。

-

福斯特:公司胶膜产能释放同时提升POE和白色EVA产品占比,业绩持续高增。

-

联泓新科:供需缺口带动超预期弹性,技术领先铸造新材料龙头。

-

日月股份:公司风电铸件产能释放且大机型产品占比提升,业绩高增长。

-

金风科技:预计2022风电需求同增20%以上,公司整机低价订单消化完成,盈利能力和周转率驱动下ROE共振向上。

-

汇川技术:公司为国内工控龙头,在产品份额、技术实力、研发能力、管理等环节优势显著,2020年以来多环节份额及品牌影响力大幅提升。2021年工控需求向好、国产化加速,人均产值将迎来新一轮增长。

-

良信股份:公司为国内中高端低压电器领导者,近期募投项目将加速公司生产制造的规模化与数字化,打造全产业链优势,支撑公司加速追赶并超越低压电器外资巨头。

-

麦格米特:公司拥有强大的电力电子及控制技术技术沉淀,横跨多条优质赛道,新业务及新产品不断推出,成长空间较大。

-

国电南瑞:公司为电网二次设备及数字化全产业链龙头,研发创新优势凸显,有望充分受益。

-

正泰电器:公司为国内低压电器龙头,渠道优势凸显且在进一步强化、行业拓展势头强劲、海外业务复苏,低压电器业务有望快速增长。

-

思源电气:公司为国内电力设备民企供应商龙头,产业链布局完整,一次设备多环节份额领先,凭借领先技术及产品优势有望持续提升市占率。

-

雷赛智能:公司深耕运动控制领域,为国内步进与运动控制卡龙头,软件及工艺积累深厚,产品及品牌实力强。

参考研报

【天风证券】碳中和系列1:风电设备:平价时代来临,风正扬帆正当时

【安信证券】一周解一惑:重视风电国产替代或渗透率提升零部件的投资机会

发现报告商业局

发现报告旗下传递新经济商业知识的阵地。

我们需要先了解这个世界,才能思考,或创造。