同程生活破产!社区团购仍靠比拼资本就能赢?

上周(2021年7月6日),同程生活宣告因经营不善申请破产。同程生活原为与兴盛优选、十荟团“三足鼎立”的社区团购行业独角兽。但随着美团、拼多多等互联网巨头切入赛道,依托流量端(主站引流)和价格端(补贴)的突出优势,对传统平台带来显著竞争和冲击,行业内中小平台正在加速出清。

各大平台加速圈地,补贴烧钱大战正酣,但这也导致部分平台低价倾销等不合规经营问题逐步暴露,最终引起监管层关注并出手整治。

综合来看,社区团购行业正处于高速发展阶段,但市场竞争亦越发激烈,企业未来需要如何把握战略制胜点?投资者又将如何择机布局至关重要。本文,报告酱主要参考了东吴证券《社区团购深度研究:硝烟进行时,品牌/平台/团长都在想什么?》与薪研院《社区团购行业发展与合规经营研究》,将对社区团购的行业发展、商业模式进行分析,并对行业面临的机遇、挑战进行总结,最后梳理了相关公司供参考。

01

行业发展

社区团购是一种“预售+次日达+自提”的新型零售模式。其脱颖而出的原因不仅是疫情对消费习惯的改变,更重要的是其满足了消费者的一些核心需求,即“在价格足够便宜的前提下,买到足够的质量合格的产品,并且较快地送达”,其中“便宜”是核心。

随着新冠疫情爆发,国内多个行业遭受重创,但社区团购行业却仰来了难得的发展机遇。2020年新冠疫情爆发期间,居民外出受限,社区团购平台高效满足了居民对日常生鲜的无接触购物与配送需求,因而在疫情期间得以逆势快速发展。与此同时,社区团购流量洼地的价值充分显现,并吸引了美团、拼多多、京东、阿里等互联网巨头纷纷布局入场。

纵观我国社群团购的发展历程,萌芽于2015年,2018年在资本推动下迎来第一次爆发,大量社区团购平台相继成立,但2019年,行业泡沫退去,小平台遭遇资金链断裂或退出市场,行业迎来洗牌整合。

-

2015-16年,行业处于萌芽与起步期,虫妈邻里团、农特微商、你我您相继成立。

-

2017-18年,行业处于加速与第一波爆发期,兴盛优选、十荟团、食享会等大量平台相继成立。

-

2019年,行业进入洗牌期,松鼠拼拼、呆萝卜等平台退出市场或被并购。

-

2020年,巨头入局,美团、拼多多、京东、阿里等互联网巨头纷纷布局社区团购赛道。

02

行业现状

市场规模

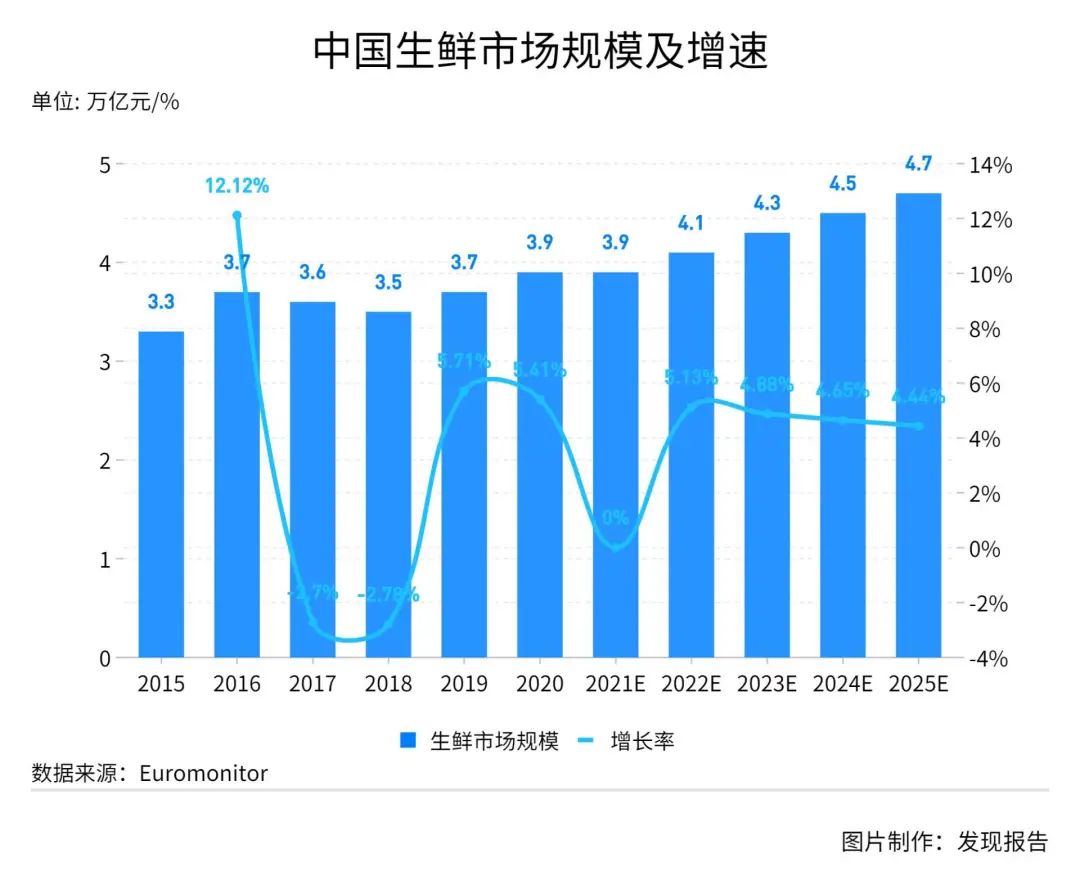

生鲜市场规模庞大,需求稳定且具备高频特征,据欧睿数据,2020年中国生鲜市场规模预计约为4万亿元,维持低单位数增长,2025年行业规模有望接近5万亿。由于生鲜产品具有标准化程度低、冷链要求高、时效性强、客单价低导致单均毛利难以覆盖到家履单成本等特点,目前线上渗透率仅为7%左右,大幅低于3C、服饰、其他快消品等品类30%的线上渗透率。目前生鲜行业主要渠道仍为传统农贸市场,2020年渠道占比约为65%。

社区团购VS前置仓

由于生鲜多属于必需消费,消费者即时购买的习惯已经养成,消费者单次购买数量和金额短期内难以大幅提升,因此生鲜电商化的核心命题在于:

-

如何在5-10元的成本区间内完成履单;

-

如何通过品类优化最大幅度提升客单价与毛利率。

目前业内已经进行了多次尝试:平台型、店仓一体/实体超市接入线上平台、前置仓、社群团购等。本文主要比较后两者。

-

前置仓:前置仓模式的逻辑与店仓一体具备相似性——加密布局,尽可能贴近消费者实现快速履约。但鉴于线下门店租金较高、改造成本大、选址难度大等因素,前置仓模式直接摒除终端配送点的门店功能,完全由线上引流,这一模式典型代表为每日优鲜、叮咚买菜等。

-

社区团购:店仓一体模式、前置仓模式虽已跑通,但仍然存在资本投入重、履单成本较高且难以有效下沉等痛点,尤其是最后一公里骑手配送成本刚性难以进一步压缩。因此部分企业直接放弃即时性需求,重点挖掘消费者的计划性需求,采取社区集单共配模式获取采购成本优势,通过用户在团长处自提的方式降低最后一公里的履单成本。

尽管同属“线上生鲜”范畴,但在很多方面均有差异,主要客群和主要满足的需求都有所不同。二者之间存在一定的互补效应,且能够长期共存。

商业模式

社区团购主要是通过团长实现平台与消费者的紧密链接。团长扮演着三类重要角色,对社区团购平台价值链中的获客、仓储分拣及售后等核心环节起到关键作用,六个主要业务流程中有4个均涉及到团长环节,具体如下∶

①获客,团长通过微信群推荐商品给周边消费者;

②下单,用户在社区团购平台小程序或APP下单及支付;

③订货,社区团购平台汇总订单,向商品供应商订货;

④配送,平台将商品通过自营或第三方物流配至团长处;

⑤提货,用户前往团长处自提商品;

⑥售后,用户通过团长获取售后服务。

为何成功?

综合来看,社区团购行业在2020年爆发式增长既有自身模式的创新,亦有外部偶然利好因素及资本助攻所致,并可归纳为以下五方面∶

第一,减少供应链流通环节,降低整体加价率;

第二,利用团长闲置资源,降低最后一公里服务成本;

第三,用户群体基数大,需求刚需高频;

第四,疫情催生行业风口,行业获难得机遇;

第五,巨头入场加速市场渗透,用户习惯得到培育。

03

机遇&挑战

空间大、需求大

市场调查机构预计,2020年生鲜电商行业市规模超过 4000 亿元,同比增长达45%;2023 年生鲜电商市场规模预计将超过 8000 亿元。另外,在疫情期间通过线上购买生鲜水果的用户大幅增长27.6%,远高于其他品类;同时有73.1%的移动互联网用户表示曾使用过社区团购APP。由此可见,疫情推动线上生鲜需求增长,进而推动了用户对社区团购APP的使用习惯。随着社区团购在用户心智认知度提升,将有利于社区团购市场渗透率提升。

巨头竞争激烈

迎来机遇的同时,社群团购行业也有不小的挑战。2020年多家互联网巨头在社区团购赛道上跑步进场及加大投入力度,阿里、美团、拼多多、滴滴纷纷上线社区团购项目,同时阿里腾讯亦战略投资社区团购头部机构兴盛优选及十荟团。随着互联网巨头入场,有利于培育市场,提升市场渗透率,但同时亦大幅加剧社区团购市场的竞争程度。

平台运营及供应链管理能力急需提升

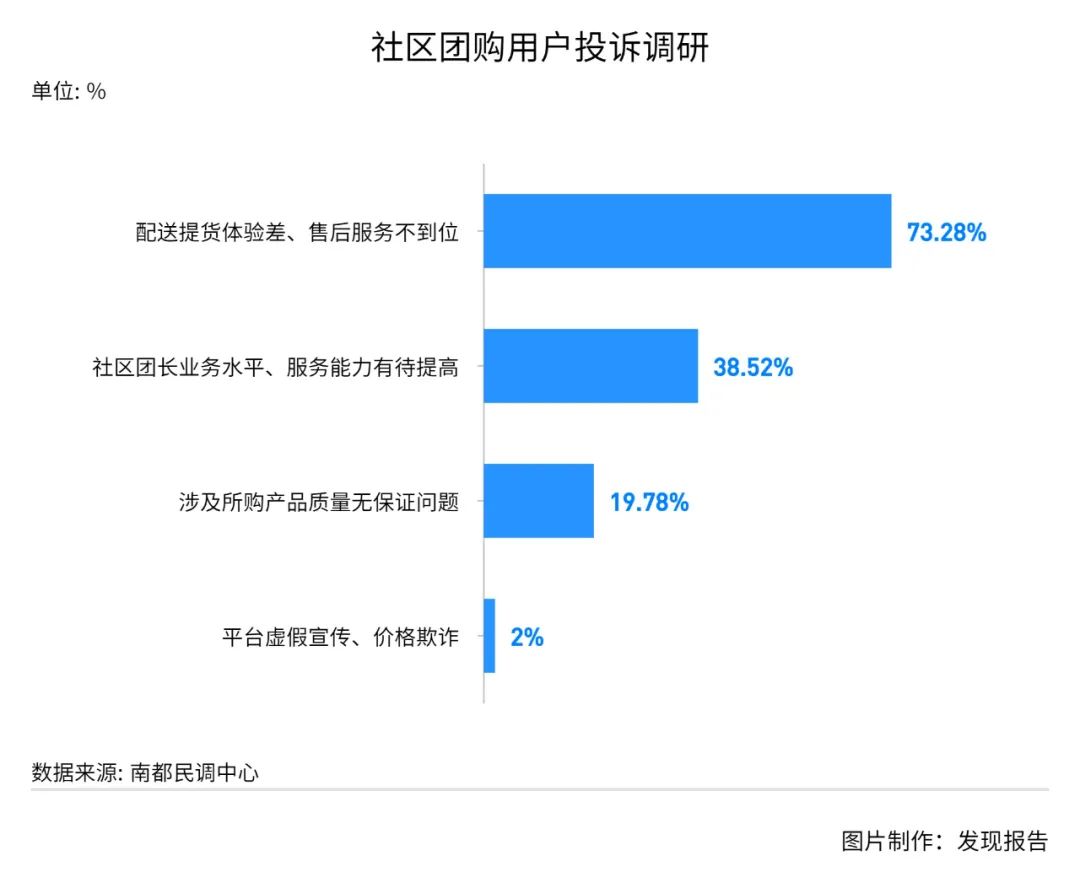

调研数据显示,目前消费者对社区团购投诉主要集中在提点配送与服务、团长服务能力及产品质量三方面,这背后实际上是反映行业在大规模扩张的背景下,平台在供应链管理、运营管理能力难以同步跟进的问题。

据中信建投测算,2021年社团行业规模有望从2020年的千亿水平快速跃升至6000亿左右水平。互联网巨头加码布局的背后,一方面是看重社团行业巨大的市场空间,另一方面也是看重社团主力消费者与其已有用户间的画像差异。

在关注互联网巨头美团、拼多多、滴滴、阿里巴巴等在社区团购赛道的布局和交易额快速增长外,还可以关注以下主线:

-

线下社区店布局优势大,供应链直采能力强,可以关注积极尝试新零售拓展生鲜电商的商超企业家家悦、高鑫零售、红旗连锁、步步高、永辉超市等,同时建议关注尚未上市的社区新零售企业百果园、钱大妈等。

-

前置仓赛道头部企业:生鲜行业赛道规模大,社区团购不会是生鲜电商的最终形态,前置仓模式在高线城市满足即时需求方面具备优势,建议关注尚未上市的每日优鲜、叮咚买菜等。

-

长期看,随社区团购行业的持续扩大,配套的仓储物流、品牌代运营等行业亦将随之发展并呈现集中化趋势。建议关注布局社团代运营行业的若羽臣等。

我们挑其中三家比较知名的公司进行分析。

01

叮咚买菜(DDL)

叮咚买菜于6月29日晚间正式以“DDL”为证券代码在纽交所挂牌上市,在本次IPO中总计发行370万股美国存托股票(ADS),发行价为每股ADS 23.5美元。以发行价计算,叮咚买菜的市值超55亿美元。

后来居上的主要原因:

-

抓住“买菜”消费者的心智,持续提升复购率增加订单规模。“买菜”需求高频,带来订单量的持续增长,而每日优鲜走向“线上超市”,虽然客单价高但需求频率较低,影响订单量的增长。

-

抓住核心客群,避免被非目标用户“薅羊毛”。生鲜到家需求有限,叮咚买菜核心用户贡献近半数GMV,而每日优鲜在21Q1仍有25%订单属于“薅羊毛”。

-

疫情期间客户体验好,没有一味提升盈利能力而是做好服务。每日优鲜在疫情期间毛利率从往年的10%左右飙升至30%,而叮咚买菜则合理控制毛利率的增长,更好的价格获得更多用户。

02

每日优鲜(MF)

每日优鲜是技术驱动的创新型社区零售企业,国内前置仓模式的开创者。截至21Q1,公司已在16个城市建立了631个前置仓,交易用户累计达3100万。公司近年经营战略专注提升用户质量,并将业务迭代至(A+B)×N。

每日优鲜于6月25日正式以“MF”为证券代码在纳斯达克上市,成为社区零售数字化第一股。根据艾瑞咨询,叮咚买菜/每日优鲜分别是GMV第一/ 二大的前置仓平台,二者市占率之和超60%。

03

拼多多(多多买菜)

社区团购用户中下沉市场占比7成,符合拼多多的用户群;品类中水果生鲜、粮油日护占比高,符合拼多多品类GMV占比。精简SKU(约200)match拼多多的农产品供应链。

中台物流与用户方面:平台提高商家服务要求,开放代运营入口,物流端有望通过城市中心仓以及对最后一公里建设推动,提升用户体验。虽用户增速放缓,但预计仍有2-3亿高度可转化用户,且用户质量与用户粘性不断提升。

参考研报

01

行业全景

【东吴证券】社区团购深度研究:硝烟进行时,品牌/平台/团长都在想什么?

【东吴证券】生鲜电商行业深度分析:生鲜电商战事升级,路向何方叮咚买菜VS每日优鲜VS社区团购

*【中信建投】商业贸易行业生鲜超市系列研究之四:社区团购,聚焦计划需求,团长自提降低履单成本,集单共配提升渠道效率

*【中信建投】互联网传媒行业:叮咚买菜、每日优鲜、滴滴出行密集提交招股书,社区团购资产证券化加快

02

公司研报

叮咚买菜-【平安证券】新业态系列报告(二):从叮咚买菜和每日优鲜看前置仓电商的未来

每日优鲜-【天风证券】每日优鲜:前置仓模式开创者,重构传统零售链路,数字化技术赋能业务不断拓展

拼多多(多多买菜)-【华创证券】拼多多(PDD):点数三大发家品类,“拼品牌”与多多买菜推动飞轮效应

发现报告商业局

发现报告旗下传递新经济商业知识的阵地。

我们需要先了解这个世界,才能思考,或创造。