美联储4年来首次加息,对市场有哪些影响?

靴子落地

当地时间3月16日,美联储公布利率决议,即日起提升联邦基金利率目标25bp,并暗示缩表将很快启动。

这是美联储2018年12月以来首次加息。后续加息节奏如何?又会对市场产生哪些影响?

报告酱梳理了十篇报告,看看券商是如何从历史对比、未来推演、市场影响几方面来分析此次加息的。

美联储3月议息会议主要内容

① 加息与缩表

美联储宣布加息25bp,最快5月开始缩表。同时美联储主席鲍威尔强调,如果有需要将加快加息。

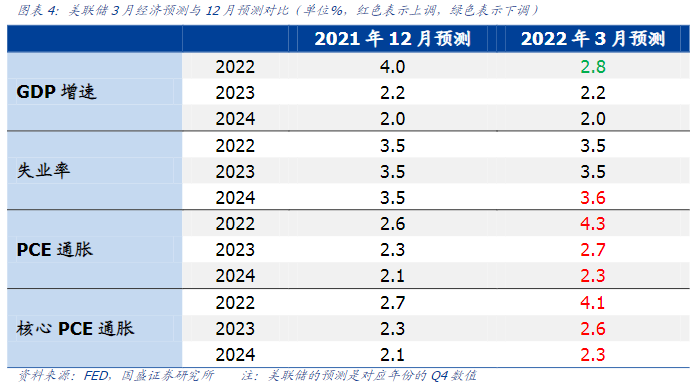

② 点阵图与经济预测

美联储点阵图显示,2022年或将加息7次,2023年将再加息3-4次,2024年将停止加息。

在最新经济预测中,美联储透露出对滞胀的担忧,大幅下调了2022年GDP预测,对失业率预测保持不变,并大幅上调了PCE和核心PCE通胀预测。

③ 资产价格与加息预期变化

本次会议并未超预期鹰派,会议过后,美股和黄金先跌后涨,美债收益率和美元指数先涨后跌,利率期货隐含的加息次数变化不大。

④ 其他内容变化

修改经济前景表述,将就业增长由“稳定(solid)”改为“强劲(strong)”,同时删除了“经济路径依赖于新冠疫情发展状况”的表述。

新增地缘风险担忧,表明其将增加通胀和经济压力。如“俄乌冲突正在造成巨大的人力和经济困难。对美国经济的影响是高度不确定的;在短期内,俄乌冲突及相关事件可能会对通货膨胀造成额外的上升压力,并对经济活动产生影响”。

1970年以来的8轮加息周期对比

国盛证券对1970年以来的8轮加息周期,进行对比后发现如下结论:

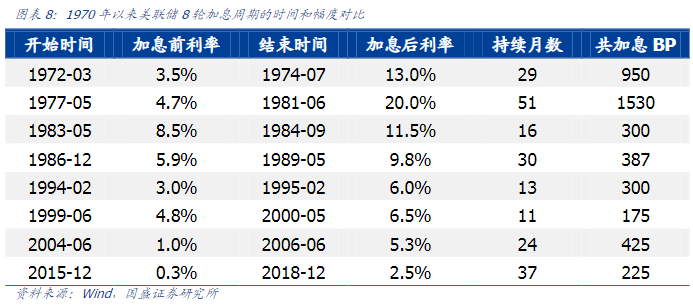

① 历次加息持续时间和幅度对比

1970年以来的8轮加息周期中,加息幅度在175bp至1530bp不等,加息持续时间在11个月至51个月不等。

整体来看,过去8轮加息周期的持续时间和幅度差异均较大,不存在稳定规律。

② 历次加息的宏观环境对比

从经济、通胀、就业三个方面对过去8轮加息周期进行对比,存在如下规律:

经济绝大多数的加息周期中,加息开始的前一年和后一年,美国制造业PMI大多表现为持续上行;

通胀历轮加息周期开始的前一年,美国CPI同比表现无一致规律,但加息开始的后一年,基本都表现为上行;

就业 历轮加息周期开始的前一年和后一年,美国失业率无一例外均持续下行。

具体到本轮加息周期来看,本轮加息开始前,美国PMI持续回落、CPI大幅抬升;加息开始后,预计PMI将延续下行、CPI不久后开始回落,因此本轮加息的宏观环境与过去8轮加息周期存在明显不同。

当前经济状况更接近1974年3月与1979年6月,当时美联储为应对石油危机引发的通胀已实施大幅加息,经济都发生严重衰退。

但从最近几次FOMC会议来看,美联储反复强在不确定性的环境下货币政策要保持“灵活性”,因此美联储本轮加息不会像1972和1977年的两轮一样激烈,会尽可能避免经济衰退。

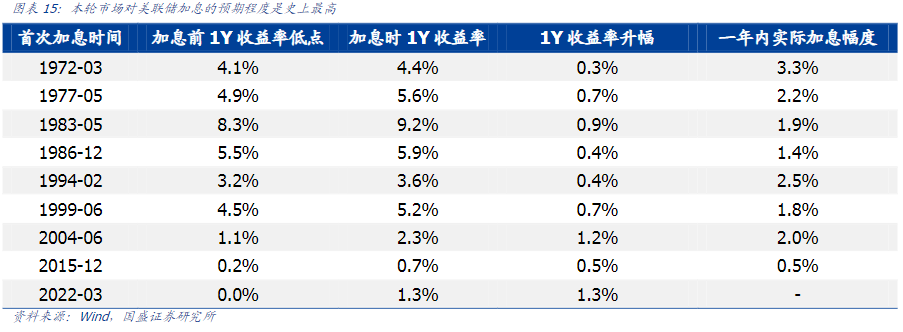

③ 历次加息的市场预期对比

以首次加息前1Y美债收益率上升幅度,来衡量市场对加息的预期程度,结果显示,本轮加息前1Y美债收益率累计上升1.3%,比过去8轮加息周期都更高,这意味着目前美债已经完全price-in了5次加息。

此外,早期的加息周期开始前,1Y美债收益率升幅均明显低于随后一年的实际加息幅度,但最近几轮二者差异有所减小,反映出市场对美联储货币政策的预见性有所提高。

④ 历次加息的资产表现规律

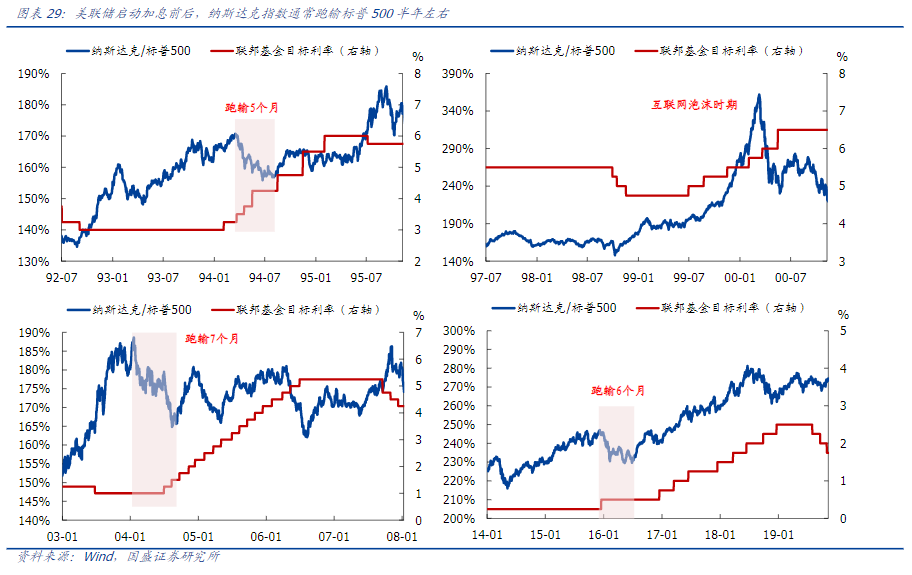

在进行大类资产表现对比时,国盛证券重点分析了1986年之后的表现规律。

美股在首次加息后1-3个月大多下跌,但3个月后大多重新上涨;

早期的加息周期开始后,美债收益率大多上行,但最近两轮加息开始后,由于市场预期较为充分,美债收益率均表现为下行;

美元指数在首次加息后4-6个月内普遍下跌,6个月后大多重新开始上涨;

黄金价格在首次加息后短期内大多表现为上涨,但持续时间不稳定;中长期大多重新开始下跌。

对市场会产生哪些影响

综合来看,招商证券倾向于认为,此次FOMC议息会议虽然开启了加息进程,但加息幅度、次数等细节符合之前市场预期,不会对市场带来巨大利空。

后续需要关注的是,此次会议虽未就缩表透露边际信息,但鲍威尔宣称已就缩表进程取得实质性安排。因此,有关缩表的细节仍是影响市场风险偏好的重要因素。

美股方面,东莞证券认为,虽然全年加息预计次数较2021年12月的预期明显上升,但考虑到美联储对经济增速的预期更加保守,美联储加息更多为了对抗通胀,以及此次美联储加息25bp等因素,市场的反应比较积极。美国三大股指均明显上扬,纳指更是领涨3.77%。

A股方面,国盛证券认为,近年来,A股与美股的走势越发趋同,并且风格切换也高度同步,因此美联储加息对美股走势和风格的影响,也会对A股产生传导效果。

鉴于此,美联储加息将在上半年继续对A股造成冲击,对成长股的冲击效果预计将更大;但下半年开始,情况大概率出现反转。

同时也要注意的是,美联储加息进程的正式启动、俄乌冲突以及中美博弈的加剧,一定程度上制约中国货币政策的方向与空间,影响着市场预期的变化。

不过中国已在积极应对,3月16日金融委专题会议释放强烈维稳信号,多部委相继表态,以提振市场信心,预计中国后续仍有降准降息等宽松举措。

参考报告

【平安证券】2022年3月美联储议息会议解读:确定的起点,未知的终点

【申万宏源】美联储3月FOMC会议点评:坚定紧缩:美联储的历史性选择

【粤开证券】【粤开宏观】美国流动性盛宴结束:2022年3月美联储议息会议点评

【中信证券】美联储2022年3月议息会议点评:紧缩大幕如期拉开,双重挑战接踵而至

【东莞证券】3月美联储议息会议点评:加息25个基点,市场反映较积极

发现报告商业局

发现报告旗下传递新经济商业知识的阵地。

我们需要先了解这个世界,才能思考,或创造。